ШҙШ§Ш®Шө ШөЩҶШ№ШӘ ЪҶЫҢШіШӘШҹ ЪҶЩҮ Ъ©Ш§ШұШЁШұШҜЫҢ ШҜШ§ШұШҜШҹ

ЫұЫҙЫ°Ыі/Ы°ЫІ/ЫұЫІ

ЪҜЩҲШ§ЩҮЫҢ ШіЩҫШұШҜЩҮ ШҙЩ…Шҙ Ш·Щ„Ш§ ЪҶЫҢШіШӘШҹ Ш¬ШІШҰЫҢШ§ШӘ ЩҲ ЩҲЫҢЪҳЪҜЫҢвҖҢЩҮШ§

ЫұЫҙЫ°Ыі/Ы°ЫІ/ЫұЫІШЁЩҮЫҢЩҶЩҮвҖҢШіШ§ШІЫҢ ШіШЁШҜ ШіЩҮШ§Щ… ШЁЩҮ ЪҶЩҮ Щ…Ш№ЩҶШ§ШіШӘШҹ

ШӘШҙЪ©ЫҢЩ„ ШіШЁШҜ ШіЩҮШ§Щ… ШЁЩҮвҖҢвҖҢвҖҢвҖҢЪҜЩҲЩҶЩҮвҖҢвҖҢвҖҢвҖҢШ§ЫҢ Ъ©ЩҮ ШЁЫҢШҙШӘШұЫҢЩҶ ШЁШ§ШІШҜЩҮЫҢ Щ…Щ…Ъ©ЩҶ ШұШ§ Ш¶Щ…ЩҶ ЩҫШ°ЫҢШұШҙ ШіШ·Шӯ Щ…Ш№ЫҢЩҶЫҢ Ш§ШІ ШұЫҢШіЪ© ШЁЩҮ ЩҮЩ…ШұШ§ЩҮ ШҜШ§ШҙШӘЩҮ ШЁШ§ШҙШҜШҢ ШЁЩҮЫҢЩҶЩҮвҖҢвҖҢвҖҢвҖҢШіШ§ШІЫҢ ШіШЁШҜ ШіЩҮШ§Щ… ЩҶШ§Щ… ШҜШ§ШұШҜ.

Щ…ЩӮШҜЩ…ЩҮ

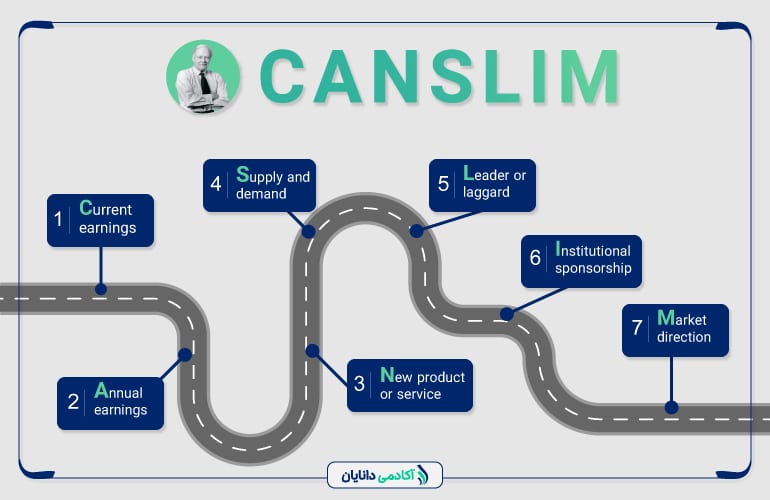

ЫҢЪ©ЫҢ Ш§ШІ Щ…ШЁШ§ШӯШ« Щ…ЩҮЩ…ЫҢ Ъ©ЩҮ ШҜШұ ШЁШ§ШІШ§Шұ ШіШұЩ…Ш§ЫҢЩҮ Щ…Ш·ШұШӯ Ш§ШіШӘ ЩҲ Щ…ЩҲШұШҜШӘЩҲШ¬ЩҮ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұШ§ЩҶ Ш§Ш№Щ… Ш§ШІ Ш§ШҙШ®Ш§Шө ШӯЩӮЫҢЩӮЫҢ ЩҲ ШӯЩӮЩҲЩӮЫҢ ЩӮШұШ§Шұ ЪҜШұЩҒШӘЩҮШҢ ШЁШӯШ« Ш§ЩҶШӘШ®Ш§ШЁ ШіШЁШҜ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШЁЩҮЫҢЩҶЩҮ Ш§ШіШӘ Ъ©ЩҮ ШҜШұ Ш¬ЩҮШӘ ШӘШӯЩӮЩӮ ШўЩҶШҢ ШЁЩҮ Ш§ЩҒШІШ§ЫҢШҙ ШЁШ§ШІШҜЩҮ ЩҲ Ъ©Ш§ЩҮШҙ ШұЫҢШіЪ© ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұШ§ЩҶ ШӘЩҲШ¬ЩҮ ШЁШіШІШ§ЫҢЫҢ Щ…ЫҢвҖҢШҙЩҲШҜ. ШұЫҢШіЪ© ЩҲ ШЁШ§ШІШҜЩҮ Ш§ШұШӘШЁШ§Ш· Щ…ШӘЩӮШ§ШЁЩ„ ШҜШ§ШұЩҶШҜ. ШЁШ§ШІШҜЩҮЫҢ Ш§ЩҶШӘШёШ§ШұЫҢ ШЁШ§Щ„Ш§ШӘШұ Щ…ШіШӘЩ„ШІЩ… ЩҫШ°ЫҢШұШҙ ШұЫҢШіЪ© ШЁШ§Щ„Ш§ШӘШұ Ш§ШіШӘШӣ ШЁЩҶШ§ШЁШұШ§ЫҢЩҶ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұШ§ЩҶ Ш№Щ„Ш§ЩӮЩҮ ШҜШ§ШұЩҶШҜ Ш¶Щ…ЩҶ ЩҫШ°ЫҢШұШҙ ШіШ·Шӯ Щ…Ш№ЫҢЩҶЫҢ Ш§ШІ ШұЫҢШіЪ©ШҢ ШЁШ§Щ„Ш§ШӘШұЫҢЩҶ ШЁШ§ШІШҜЩҮЫҢ Щ…Щ…Ъ©ЩҶ Щ…ШӘЩҶШ§ШіШЁ ШЁШ§ ШўЩҶ ШіШ·Шӯ ШұЫҢШіЪ© ШұШ§ ШЁЩҮ ШҜШіШӘ ШЁЫҢШ§ЩҲШұЩҶШҜ. ШЁШұШ§ЫҢ ШҜШіШӘЫҢШ§ШЁЫҢ ШЁЩҮ Ш§ЫҢЩҶ ЩҮШҜЩҒШҢ Щ…ЩҒЩҮЩҲЩ… ШЁЩҮЫҢЩҶЩҮвҖҢвҖҢвҖҢвҖҢШіШ§ШІЫҢ ШіШЁШҜ ШіЩҮШ§Щ… Щ…ЩҲШ¶ЩҲШ№ЫҢШӘ ЩҫЫҢШҜШ§ Ш®ЩҲШ§ЩҮШҜ Ъ©ШұШҜ.

ШЁЩҮЫҢЩҶЩҮвҖҢШіШ§ШІЫҢ ШіШЁШҜ ШіЩҮШ§Щ… Ш§ШәЩ„ШЁ ШЁЩҮ ШҜЩҲ ШұЩҲШҙ ШІЫҢШұ Ш§ЩҶШ¬Ш§Щ… Щ…ЫҢвҖҢШҙЩҲШҜ.

Ыұ- ШұЩҲШҙ ШЁШұЩҶШ§Щ…ЩҮвҖҢШұЫҢШІЫҢ Ш®Ш·ЫҢ Linear Programming (LP)

ЫІ- ШұЩҲШҙ ШЁШұЩҶШ§Щ…ЩҮвҖҢШұЫҢШІЫҢ ШәЫҢШұШ®Ш·ЫҢ

ШұЩҲШҙ ШЁШұЩҶШ§Щ…ЩҮвҖҢШұЫҢШІЫҢ Ш®Ш·ЫҢ ШҜШұ ШЁЩҮЫҢЩҶЩҮвҖҢвҖҢвҖҢвҖҢШіШ§ШІЫҢ ШіШЁШҜ ШіЩҮШ§Щ…:

Ш§ЫҢЩҶ ШұЩҲШҙ ЫҢЪ©ЫҢ Ш§ШІ ШҜЩӮЫҢЩӮвҖҢШӘШұЫҢЩҶ Щ…ШҜЩ„вҖҢЩҮШ§ ШЁЩҲШҜЩҮ ЩҲ ШЁШіЫҢШ§Шұ ШіШ§ШҜЩҮ Ш§ШіШӘ. ЩҮШҜЩҒ Ш§ЫҢЩҶ ШұЩҲШҙ Ъ©Ш§ЩҮШҙ ШұЫҢШіЪ© ЩҫШұШӘЩҒЩҲЫҢ ШіЩҮШ§Щ… ШӘШ§ ШіШ·Шӯ Ш®Ш§ШөЫҢ ШЁЩҲШҜЩҮ ЩҲ Щ…ШіШҰЩ„ЩҮ ШЁЩҮЫҢЩҶЩҮвҖҢвҖҢвҖҢвҖҢЫҢШ§ШЁЫҢ ШұШ§ ШЁЩҮвҖҢШөЩҲШұШӘ Ш®Ш·ЫҢ ШӯЩ„ Щ…ЫҢвҖҢЪ©ЩҶШҜ. ШЁШұЩҶШ§Щ…ЩҮвҖҢШұЫҢШІЫҢ Ш®Ш·ЫҢ ШҜШұ ШЁШіЫҢШ§ШұЫҢ Ш§ШІ ШЁШұЩҶШ§Щ…ЩҮвҖҢЩҮШ§ЫҢ Ъ©Ш§ШұШЁШұШҜЫҢ ШҜШұ ШҜЩҶЫҢШ§ЫҢ ЩҲШ§ЩӮШ№ЫҢ Ш§ШіШӘЩҒШ§ШҜЩҮ Щ…ЫҢвҖҢШҙЩҲШҜ ЩҲ ШЁЩҮвҖҢШ№ЩҶЩҲШ§ЩҶ ЩҫШ§ЫҢЩҮвҖҢШ§ЫҢ ШЁШұШ§ЫҢ ШіШ§Ш®ШӘ Щ…ШҜЩ„вҖҢЩҮШ§ЫҢ ШұЫҢШ§Ш¶ЫҢ ШҜШұ ШұШ§ШіШӘШ§ЫҢ ЩҶШҙШ§ЩҶвҖҢШҜШ§ШҜЩҶ ШұЩҲШ§ШЁШ· ШҜЩҶЫҢШ§ЫҢ Ш§ЩӮШӘШөШ§ШҜЫҢ Ш§ШіШӘЩҒШ§ШҜЩҮ Щ…ЫҢвҖҢШҙЩҲШҜ.

ШЁЩҮШӘШұЫҢЩҶ ЩҫШұШӘЩҒЩҲЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Ъ©ШҜШ§Щ… Ш§ШіШӘШҹ

ЪҶЪҜЩҲЩҶЩҮ Щ…ШіШ§ШҰЩ„ ШЁШұЩҶШ§Щ…ЩҮвҖҢШұЫҢШІЫҢ Ш®Ш·ЫҢ ШұШ§ ШӯЩ„ Ъ©ЩҶЫҢЩ…Шҹ

Щ…ЩҮЩ…вҖҢШӘШұЫҢЩҶ ШЁШ®Шҙ ШӯЩ„ Щ…ШіШҰЩ„ЩҮ ШЁШұЩҶШ§Щ…ЩҮвҖҢШұЫҢШІЫҢ Ш®Ш·ЫҢ Ш§ЫҢЩҶ Ш§ШіШӘ Ъ©ЩҮ Ш§ШЁШӘШҜШ§ ШЁШ§ Ш§ШіШӘЩҒШ§ШҜЩҮ Ш§ШІ ШҜШ§ШҜЩҮвҖҢЩҮШ§ЫҢ ШҜШұ ШҜШіШӘШұШіШҢ Щ…ШіШҰЩ„ЩҮ ШұШ§ ЩҒШұЩ…ЩҲЩ„ЩҮ Ъ©ЩҶЫҢЩ…. Щ…ШұШ§ШӯЩ„ ШӯЩ„ Щ…ШіШ§ШҰЩ„ ШЁШұЩҶШ§Щ…ЩҮвҖҢШұЫҢШІЫҢ Ш®Ш·ЫҢ ШЁЩҮ ШҙШұШӯ ШІЫҢШұ Ш§ШіШӘ.

Щ…ШұШӯЩ„ЩҮ Ш§ЩҲЩ„. Щ…Ш№ЫҢШ§ШұЩҮШ§ЫҢ ШӘШөЩ…ЫҢЩ…вҖҢЪҜЫҢШұЫҢ ШұШ§ Щ…ШҙШ®Шө Ъ©ЩҶЫҢШҜ.

Щ…ШұШӯЩ„ЩҮ ШҜЩҲЩ…. ШӘШ№ЫҢЫҢЩҶ Ш§ЩҮШҜШ§ЩҒ ШЁШұШұШіЫҢ ШҙЩҲШҜ Ъ©ЩҮ ШўЫҢШ§ ЩҶЫҢШ§ШІ ШЁЩҮ Ъ©Ш§ЩҮШҙ ЫҢШ§ Ш§ЩҒШІШ§ЫҢШҙ ШЁЩҮШұЩҮвҖҢЩҲШұЫҢ ШҜШ§ШұЫҢШҜ.

Щ…ШұШӯЩ„ЩҮ ШіЩҲЩ…. Щ…ШӯШҜЩҲШҜЫҢШӘвҖҢЩҮШ§ ШұШ§ ЫҢШ§ШҜШҜШ§ШҙШӘ Ъ©ЩҶЫҢШҜ.

Щ…ШұШӯЩ„ЩҮ ЪҶЩҮШ§ШұЩ…. Ш§Ш·Щ…ЫҢЩҶШ§ЩҶ ШӯШ§ШөЩ„ Ъ©ЩҶЫҢШҜ Ъ©ЩҮ Щ…ШӘШәЫҢШұЩҮШ§ЫҢ ШӘШөЩ…ЫҢЩ… ШЁШІШұЪҜвҖҢШӘШұ ЫҢШ§ Щ…ШіШ§ЩҲЫҢ ЩҮШіШӘЩҶШҜ.

Щ…ШұШӯЩ„ЩҮ ЩҫЩҶШ¬Щ…. ШӯЩ„ Щ…ШіШҰЩ„ЩҮ ШЁШұЩҶШ§Щ…ЩҮвҖҢШұЫҢШІЫҢ Ш®Ш·ЫҢ ШЁШ§ Ш§ШіШӘЩҒШ§ШҜЩҮ Ш§ШІ ШұЩҲШҙ ШіЫҢЩ…ЩҫЩ„Ъ©Ші ЫҢШ§ ШұЩҲШҙ ЩҮЩҶШҜШіЫҢ.

ШұЩҲШҙ ШЁШұЩҶШ§Щ…ЩҮвҖҢШұЫҢШІЫҢ ШәЫҢШұШ®Ш·ЫҢ:

ШұЩҲШҙ ШЁШұЩҶШ§Щ…ЩҮвҖҢШұЫҢШІЫҢ ШәЫҢШұШ®Ш·ЫҢ ЩҮЩ…Ш§ЩҶ ШұЩҲШҙ Ш§ШөЩ„ЫҢ Щ…Ш§ШұЪ©ЩҲЫҢШӘШІ Ш§ШіШӘ. Щ…ШҜЩ„ Щ…ЫҢШ§ЩҶЪҜЫҢЩҶ вҖ“ ЩҲШ§ШұЫҢШ§ЩҶШі Щ…Ш§ШұЪ©ЩҲЫҢШӘШІ Щ…ШҙЩҮЩҲШұШӘШұЫҢЩҶ ЩҲ Щ…ШӘШҜШ§ЩҲЩ„вҖҢШӘШұЫҢЩҶ ШұЩҲЫҢЪ©ШұШҜ ШҜШұ Щ…ШіШҰЩ„ЩҮ Ш§ШӘШ®Ш§Ш° ШӘШөЩ…ЫҢЩ… ШЁЩҮЫҢЩҶЩҮ ШҜШұ Щ…ЩҲШұШҜ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Ш§ШіШӘ. Щ…Ш§ШұЪ©ЩҲЫҢШӘШІ ШҜШұ ШіШ§Щ„ ЫұЫ№Ы№Ы° ШЁЩҮвҖҢЩҲШ§ШіШ·ЩҮ Щ…ШҜЩ„ Ш§ШұШ§ШҰЩҮвҖҢШҙШҜЩҮ Ш¬Ш§ЫҢШІЩҮ ЩҶЩҲШЁЩ„ Ш§ЩӮШӘШөШ§ШҜ ШұШ§ ШҜШұЫҢШ§ЩҒШӘ Ъ©ШұШҜ. ШҜЩ„ЫҢЩ„ Ш§ЩҮШҜШ§ЫҢ Ш¬Ш§ЫҢШІЩҮ ЩҶЩҲШЁЩ„ ШЁЩҮ Щ…Ш§ШұЪ©ЩҲЫҢШӘШІ ЩҫЫҢвҖҢШЁШұШҜЩҶ ШЁЩҮ Ш§ЫҢЩҶ ЩҶЪ©ШӘЩҮ ШЁЩҲШҜ Ъ©ЩҮ Щ…Ш¬Щ…ЩҲШ№ ШұЫҢШіЪ© ШӘЪ© ШҜШ§ШұШ§ЫҢЫҢвҖҢЩҮШ§ Ш§ШІ ШұЫҢШіЪ© ШіШЁШҜ ШӘШҙЪ©ЫҢЩ„вҖҢШҙШҜЩҮ Ш§ШІ ШҜШ§ШұШ§ЫҢЫҢвҖҢЩҮШ§ ШЁЫҢШҙШӘШұ Ш§ШіШӘ. ЩҮЩ…ЪҶЩҶШ§ЩҶ ШЁШ§ЫҢШҜ ШЁЩҮ Ш§ЫҢЩҶ ЩҶЪ©ШӘЩҮ ШӘЩҲШ¬ЩҮ ШҜШ§ШҙШӘ Ъ©ЩҮ ШЁЩҮ Ш№ЩӮЫҢШҜЩҮ ШЁШұШ®ЫҢШҢ Ъ©Ш§ШұШ§ШӘШұЫҢЩҶ ЩҲШіЫҢЩ„ЩҮ ШЁШұШ§ЫҢ Ш§ЩҶШӘШ®Ш§ШЁ ЩҫШұШӘЩҒЩҲЩ„ЫҢЩҲЫҢ ШЁЩҮЫҢЩҶЩҮШҢ Щ…ШҜЩ„ ШЁШұЩҶШ§Щ…ЩҮвҖҢвҖҢШұЫҢШІЫҢ ШұЫҢШ§Ш¶ЫҢ Ш§ШұШ§ШҰЩҮ ШҙШҜЩҮ ШӘЩҲШіШ· Щ…Ш§ШұЪ©ЩҲЫҢШӘШІ Ш§ШіШӘ. ЩҶЪ©ШӘЩҮ ШӯШ§ШҰШІ Ш§ЩҮЩ…ЫҢШӘ ШҜШұ Щ…ШҜЩ„ Щ…Ш§ШұЪ©ЩҲЫҢШӘШІ ШӘЩҲШ¬ЩҮ ШЁЩҮ ШұЫҢШіЪ© ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ЩҶЩҮвҖҢШӘЩҶЩҮШ§ ШЁШұ Ш§ШіШ§Ші Ш§ЩҶШӯШұШ§ЩҒ Щ…Ш№ЫҢШ§Шұ ЫҢЪ© ШіЩҮШ§Щ…ШҢ ШЁЩ„Ъ©ЩҮ ШЁШ§ШӘЩҲШ¬ЩҮвҖҢШЁЩҮ ШұЫҢШіЪ© Щ…Ш¬Щ…ЩҲШ№ЩҮ ШіШұЩ…Ш§ЫҢЩҮвҖҸвҖҢЪҜШ°Ш§ШұЫҢ Ш§ШіШӘ. ШҜЩҲ Щ…ШӨЩ„ЩҒЩҮ Щ…ЩҮЩ… ШҜШұ Щ…ЩҲШұШҜ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢШҢ Щ…ЫҢШІШ§ЩҶ ШұЫҢШіЪ© ЩҲ ШЁШ§ШІШҜЩҮ Ш§ШіШӘ.

ШЁЩҮШӘШұЫҢЩҶ ШіЩҮШ§Щ… ШЁЩ„ЩҶШҜЩ…ШҜШӘ Ъ©ШҜШ§Щ… Ш§ШіШӘШҹ

Ш§ШЁШІШ§ШұЩҮШ§ЫҢ Ъ©Щ…Ъ©вҖҢвҖҢвҖҢвҖҢЪ©ЩҶЩҶШҜЩҮ ШҜШұ ШЁЩҮЫҢЩҶЩҮвҖҢвҖҢвҖҢвҖҢШіШ§ШІЫҢ ШіШЁШҜ ШіЩҮШ§Щ…

Щ…ЩҲШ§ШұШҜ Щ…ШӘШ№ШҜШҜЫҢ ШҜШұ ШұШ§ШіШӘШ§ЫҢ ШЁЩҮЫҢЩҶЩҮвҖҢвҖҢвҖҢвҖҢШіШ§ШІЫҢ ШіШЁШҜ ШіЩҮШ§Щ… Ъ©Щ…Ъ©вҖҢЪ©ЩҶЩҶШҜЩҮ ЩҮШіШӘЩҶШҜ Ъ©ЩҮ ШҜШұ Ш§ШҜШ§Щ…ЩҮ ШЁЩҮ ШЁШұШ®ЫҢ Ш§ШІ ШўЩҶвҖҢвҖҢвҖҢвҖҢЩҮШ§ Ш§ШҙШ§ШұЩҮ Ш®ЩҲШ§ЩҮЫҢЩ… Ъ©ШұШҜ.

Щ…ШӘЩҶЩҲШ№вҖҢШіШ§ШІЫҢ ЩҫШұШӘЩҒЩҲЫҢ: Щ…ШӘЩҶЩҲШ№вҖҢШіШ§ШІЫҢ Ш§ШІ Щ…ШЁШ§ШӯШ« ШЁЩҶЫҢШ§ШҜЫҢЩҶ ШЁШұШ§ЫҢ Ъ©Ш§ЩҮШҙ ШұЫҢШіЪ© Ш§ШіШӘ ЩҲ Ш¬ШІШЎ Ш§ЩҲЩ„ЫҢЩҶ ШӘЩҲШөЫҢЩҮвҖҢЩҮШ§ЫҢЫҢ Ш§ШіШӘ Ъ©ЩҮ ШЁЩҮ Щ…Ш№Ш§Щ…Щ„ЩҮвҖҢЪҜШұШ§ЩҶ ШӘШ§ШІЩҮвҖҢЩҲШ§ШұШҜ Щ…ЫҢвҖҢШҙЩҲШҜ. ЫҢЪ© ЩҫШұШӘЩҒЩҲЫҢ Щ…ШӘЩҶЩҲШ№ШҢ ЩҫШұШӘЩҒЩҲЫҢЫҢ Ш§ШіШӘ Ъ©ЩҮ ШҙШ§Щ…Щ„ ШҜШ§ШұШ§ЫҢЫҢвҖҢвҖҢвҖҢвҖҢЩҮШ§ЫҢ Щ…Ш®ШӘЩ„ЩҒ ШЁШ§ШҙШҜ ЩҲ ШҜШұ Ш®ШөЩҲШө ШЁШ§ШІШ§Шұ ШіЩҮШ§Щ… ЩҶЫҢШІ ШҙШ§Щ…Щ„ ШіЩҮШ§Щ… ШҙШұЪ©ШӘвҖҢЩҮШ§ЫҢ Щ…Ш®ШӘЩ„ЩҒ Ш§ШІ ШөЩҶШ§ЫҢШ№ ЪҜЩҲЩҶШ§ЪҜЩҲЩҶ ШЁШ§ ШұШ№Ш§ЫҢШӘ ЩҲШІЩҶ ЩҮШұЫҢЪ© Ш§ШІ ШўЩҶвҖҢЩҮШ§ ШҜШұ ШіШЁШҜ ШіЩҮШ§Щ… Ш§ШіШӘ.

Ш§Ш¬ШӘЩҶШ§ШЁ Ш§ШІ Ш®ШұЫҢШҜ ШіЩҮШ§Щ… ЩҫШұвҖҢШұЫҢШіЪ©: ШұЩҲШҙЩҶ Ш§ШіШӘ Ъ©ЩҮ ШЁШ№Ш¶ЫҢ Ш§ШІ ШіЩҮЩ…вҖҢЩҮШ§ ШЁЩҮвҖҢвҖҢвҖҢвҖҢЩҲШ§ШіШ·ЩҮвҖҢвҖҢвҖҢвҖҢЫҢ ЩҶЩҲШіШ§ЩҶШ§ШӘ ШҙШҜЫҢШҜ ЩӮЫҢЩ…ШӘЫҢ ЩҲ ШЁШ№Ш¶Ш§ЩӢ Ъ©ШіШЁвҖҢвҖҢвҖҢвҖҢЩҲЪ©Ш§ШұЫҢ Ъ©ЩҮ ШҜШұ ШўЩҶ ЩҒШ№Ш§Щ„ ЩҮШіШӘЩҶШҜШҢ ШұЫҢШіЪ© ШЁЫҢШҙШӘШұЫҢ ШҜШ§ШұЩҶШҜ. ШҜШ§ШҙШӘЩҶ ЩҲШІЩҶ ШІЫҢШ§ШҜЫҢ ШіЩҮЩ… ЩҫШұШұЫҢШіЪ© ШҜШұ ШіШЁШҜ ШіЩҮШ§Щ… Щ…Щ…Ъ©ЩҶ Ш§ШіШӘ ШЁШіЫҢШ§Шұ Ш®Ш·ШұЩҶШ§Ъ© ШЁШ§ШҙШҜ. Ш§ЫҢЩҶ Щ…ШіШҰЩ„ЩҮ ЩӮШ§ШЁЩ„вҖҢвҖҢвҖҢвҖҢШӘШ№Щ…ЫҢЩ… ШЁЩҮ Ш§Ш¬ШӘЩҶШ§ШЁ Ш§ШІ ШҜШ§ШҙШӘЩҶ ЩҮШұ ЫҢЪ© Ш§ШІ ШҜШ§ШұШ§ЫҢЫҢвҖҢвҖҢвҖҢвҖҢЩҮШ§ЫҢ ЩҫШұШұЫҢШіЪ© ШҜШұ ШіШЁШҜ ШҜШ§ШұШ§ЫҢЫҢ ЩҶЫҢШІ ЩҮШіШӘ.

ШӘЩҶШ§ШіШЁ ШұЫҢШіЪ© ЩҲ ШЁШ§ШІШҜЩҮ Щ…ЩҲШұШҜ Ш§ЩҶШӘШёШ§Шұ: Щ…Ш№Щ…ЩҲЩ„Ш§ЩӢ ШҜШұ ШЁШ§ШІШ§ШұЩҮШ§ЫҢ Щ…Ш§Щ„ЫҢШҢ ШЁШ§ШІШҜЩҮ Щ…ЩҲШұШҜ Ш§ЩҶШӘШёШ§Шұ ШұШ§ШЁШ·ЩҮ Щ…ШіШӘЩӮЫҢЩ…ЫҢ ШЁШ§ ШұЫҢШіЪ© ШҜШ§ШұШҜ. Щ…Ш«Щ„Ш§ЩӢ Ш§ЩҲШұШ§ЩӮ ШЁШ§ ШҜШұШўЩ…ШҜ Ш«Ш§ШЁШӘШҢ Ъ©Щ…вҖҢШұЫҢШіЪ© ЩҮШіШӘЩҶШҜ ЩҲ Ш·ШЁШ№Ш§ЩӢ ШЁШ§ШІШҜЩҮЫҢ ШЁШ§Щ„Ш§ЫҢЫҢ ЩҮЩ… ЩҶШҜШ§ШұЩҶШҜ. Ш§Щ…Ш§ ШіШұЩ…Ш§ЫҢЩҮвҖҢвҖҢвҖҢвҖҢЪҜШ°Ш§ШұЫҢвҖҢвҖҢвҖҢвҖҢЩҮШ§ЫҢ ЩҫШұШұЫҢШіЪ©вҖҢШӘШұ Щ…Щ…Ъ©ЩҶ Ш§ШіШӘ ШіЩҲШҜ ШіШұШҙШ§ШұЫҢ ЩҶШөЫҢШЁ ШҙЩ…Ш§ Ъ©ЩҶЩҶШҜШӣ Ш§Щ…Ш§ Ш§ШӯШӘЩ…Ш§Щ„ ШІЫҢШ§ЩҶ ЩҮЩ… ШҜШұ Ш§ЫҢЩҶ ШіЩҮЩ…вҖҢЩҮШ§ ШЁШ§Щ„Ш§ШіШӘШӣ ШЁЩҶШ§ШЁШұШ§ЫҢЩҶ ШҜШұ ЪҶЫҢЩҶШҙ ШӘШұЪ©ЫҢШЁ ШіШЁШҜ ШіЩҮШ§Щ… ШӘЩҲШ¬ЩҮ ШЁЩҮ Ш§ЫҢЩҶ ЩҶЪ©ШӘЩҮ ЩҶЫҢШІ Ш¶ШұЩҲШұЫҢ Ш§ШіШӘ.

ШЁШ§ШӘЩҲШ¬ЩҮвҖҢШЁЩҮ Щ…ШӯШҜЩҲШҜЫҢШӘвҖҢЩҮШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢШҢ ШұЩҲШҙвҖҢЩҮШ§ЫҢ Щ…Ш®ШӘЩ„ЩҒЫҢ ШЁШұШ§ЫҢ ШӯЩ„ Щ…ШіШҰЩ„ЩҮ ШЁЩҮЫҢЩҶЩҮвҖҢШіШ§ШІЫҢ ШіШЁШҜ ШіЩҮШ§Щ… Щ…ЩҲШұШҜШ§ШіШӘЩҒШ§ШҜЩҮ ЩӮШұШ§Шұ Щ…ЫҢвҖҢЪҜЫҢШұШҜ. ШұЩҲШҙвҖҢЩҮШ§ЫҢ Щ…Ш®ШӘЩ„ЩҒЫҢ ШЁШұШ§ЫҢ ШЁЩҮЫҢЩҶЩҮвҖҢШіШ§ШІЫҢ ШіШЁШҜ ШіЩҮШ§Щ… ШЁЩҮ Ъ©Ш§Шұ ЪҜШұЩҒШӘЩҮ Щ…ЫҢвҖҢШҙЩҲШҜШҢ ЫҢЪ©ЫҢ Ш§ШІ ШұЩҲШҙвҖҢЩҮШ§ЫҢ ЩҒШұШ§Ш§ШЁШӘЪ©Ш§ШұЫҢ ЩҲ Ъ©Щ„Ш§ШіЫҢЪ©ШҢ ШЁШұШ§ЫҢ ШӯЩ„ Щ…ШіШ§ШҰЩ„ ШЁЩҮЫҢЩҶЩҮвҖҢШіШ§ШІЫҢШҢ Щ…ШҜЩ„ Щ…Ш§ШұЪ©ЩҲЫҢШӘШІ Ш§ШіШӘ Ъ©ЩҮ ШЁЩҮвҖҢШөЩҲШұШӘ ЩҒШұЩ…ЩҲЩ„ ШұЫҢШ§Ш¶ЫҢ ШЁЫҢШ§ЩҶ Щ…ЫҢвҖҢвҖҢвҖҢвҖҢШҙЩҲШҜ. ШіШұЩ…Ш§ЫҢЩҮвҖҢвҖҢЪҜШ°Ш§ШұШ§ЩҶ ЩҫЫҢШҙ Ш§ШІ Ш§ЫҢЩҶ ШЁШ§ Щ…ЩҒШ§ЩҮЫҢЩ… ШұЫҢШіЪ©ШҢ ШЁШ§ШІШҜЩҮ ЩҲ Ш§ЫҢШ¬Ш§ШҜ ШӘЩҶЩҲШ№ ШҜШұ ШіШЁШҜ ШіЩҮШ§Щ… ШўШҙЩҶШ§ ШЁЩҲШҜЩҶШҜ ЩҲЩ„ЫҢ ЩҶЩ…ЫҢвҖҢШӘЩҲШ§ЩҶШіШӘЩҶШҜ ШўЩҶ ШұШ§ ЩӮЫҢШ§Ші Ъ©ЩҶЩҶШҜ.

Щ…ШҜЩ„ Щ…Ш§ШұЪ©ЩҲЫҢЩҶШІ ШЁЩҮЫҢЩҶЩҮвҖҢШіШ§ШІЫҢ ШіШЁШҜ ШіЩҮШ§Щ…

Ш§Щ„ЪҜЩҲЫҢ Щ…ШҜЩ„ Щ…ЫҢШ§ЩҶЪҜЫҢЩҶ вҖ“ ЩҲШ§ШұЫҢШ§ЩҶШі Ъ©ЩҮ ШӘЩҲШіШ· Щ…Ш§ШұЪ©ЩҲЫҢШӘШІ Ш·ШұШ§ШӯЫҢ ЩҲ Ш§ШұШ§ШҰЩҮ ШҙШҜЩҮШҢ ШЁЩҮ Ш§ЫҢЩҶ ШөЩҲШұШӘ Ш№Щ…Щ„ Щ…ЫҢвҖҢЪ©ЩҶШҜ Ъ©ЩҮ Ш§ЪҜШұ ШҜЩҲ ШіШЁШҜ Ш§ШІ ШіЩҮШ§Щ… ШҙШұЪ©ШӘвҖҢЩҮШ§ЫҢ Щ…Ш®ШӘЩ„ЩҒ ШЁШ§ ШЁШ§ШІШҜЩҮ ЫҢЪ©ШіШ§ЩҶ ШҜШұ ШЁЩҲШұШі Ш§ЩҲШұШ§ЩӮ ШЁЩҮШ§ШҜШ§Шұ ШЁШ§ШҙШҜШҢ ЩҫШұШӘЩҒЩҲЫҢ ШЁШ§ Ъ©Щ…ШӘШұЫҢЩҶ ШұЫҢШіЪ©ШҢ ШЁЩҮЫҢЩҶЩҮвҖҢвҖҢвҖҢвҖҢШӘШұЫҢЩҶ ШіШЁШҜ ШіЩҮШ§Щ… Ш§ШіШӘ ЩҲ ЩҮЩ…ЪҶЩҶЫҢЩҶ Ш§ЪҜШұ ШҜЩҲ ШіШЁШҜ ШЁШ§ Щ…ШҙШ®ШөШ§ШӘ ШЁЫҢШ§ЩҶвҖҢШҙШҜЩҮ ЩҲШ¬ЩҲШҜ ШҜШ§ШҙШӘЩҮ ШЁШ§ШҙЩҶШҜ Ъ©ЩҮ ШҜШ§ШұШ§ЫҢ ШұЫҢШіЪ© ШЁШұШ§ШЁШұ ЩҲ ЫҢЪ©ШіШ§ЩҶ ШЁШ§ШҙЩҶШҜШҢ ШіШЁШҜЫҢ ШЁЩҮЫҢЩҶЩҮ Ш§ШіШӘ Ъ©ЩҮ ШЁШ§Щ„Ш§ШӘШұЫҢЩҶ ШЁШ§ШІШҜЩҮЫҢ ШұШ§ ШҜШ§ШҙШӘЩҮ ШЁШ§ШҙШҜ. ШЁШұШ§ЫҢЩҶвҖҢШ§ШіШ§ШіШҢ Щ…ШҜЩ„ Щ…ЫҢШ§ЩҶЪҜЫҢЩҶ- ЩҲШ§ШұЫҢШ§ЩҶШі ЩҮЩ…ЫҢШҙЩҮ ШЁЩҮШӘШұЫҢЩҶ ШіШЁШҜ ШұШ§ ШЁШұ Ш§ШіШ§Ші Щ…ШӯШ§ШіШЁЩҮ Ш§ШұШІШҙ ШЁШ§ШІШҜЩҮ ЩҲ ШұЫҢШіЪ© (ЩҲШ§ШұЫҢШ§ЩҶШі) ШЁШ§ ШҜШұЩҶШёШұЪҜШұЩҒШӘЩҶ Щ…ЫҢШІШ§ЩҶ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Ш®Ш§Шө ШҜШұ ЩҮШұ ЫҢЪ© Ш§ШІ ШҜШ§ШұШ§ЫҢЫҢвҖҢЩҮШ§ Ш§ЩҶШӘШ®Ш§ШЁ Щ…ЫҢвҖҢЪ©ЩҶШҜ ЩҲ ШҜШұ Щ…ШҜЩ„ Щ…ЫҢШ§ЩҶЪҜЫҢЩҶ вҖ“ ЩҲШ§ШұЫҢШ§ЩҶШі ШҜШұ Ш·ЩҲЩ„ ЩҒШұШ§ЫҢЩҶШҜ ШЁЩҮЫҢЩҶЩҮвҖҢШіШ§ШІЫҢШҢ ЩҲЩӮШӘЫҢ Ъ©ЩҮ Щ…ЩӮШҜШ§Шұ ШЁШ§ШІШҜЩҮ Щ…ШӯШ§ШіШЁЩҮвҖҢШҙШҜЩҮ Ъ©Щ…ШӘШұ Ш§ШІ ШӯШҜ Щ…ШҙШ®Шө ШЁШ§ШІШҜЩҮ Ш§ЩҶШӘШёШ§ШұЫҢ Ш§ШіШӘ Ш§Щ…Ъ©Ш§ЩҶ ШӯШ°ЩҒ ШіШЁШҜЩҮШ§ЫҢ ШәЫҢШұШЁЩҮЫҢЩҶЩҮ ЩҲШ¬ЩҲШҜ ЩҶШҜШ§ШұШҜ.

Щ…ЩҒШұЩҲШ¶Ш§ШӘ Щ…ШҜЩ„ Щ…Ш§ШұЪ©ЩҲЫҢШӘШІ ШҜШұ ШЁЩҮЫҢЩҶЩҮвҖҢвҖҢвҖҢвҖҢЫҢШ§ШЁЫҢ ШіШЁШҜ ШіЩҮШ§Щ…

Щ…ЩҒШұЩҲШ¶Ш§ШӘ Щ…ШҜЩ„ Щ…Ш§ШұЪ©ЩҲЫҢШӘШІ Ш№ШЁШ§ШұШӘвҖҢШ§ЩҶШҜ Ш§ШІ :

Ыұ- ШіШұЩ…Ш§ЫҢЩҮвҖҢвҖҸЪҜШ°Ш§ШұШ§ЩҶ ШЁШ§ШІШҜЩҮ ШұШ§ Щ…Ш·Щ„ЩҲШЁ ШҜШ§ЩҶШіШӘЩҮ ЩҲ Ш§ШІ ШұЫҢШіЪ© ЪҜШұЫҢШІШ§ЩҶ ЩҮШіШӘЩҶШҜ.

ЫІ- ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұШ§ЩҶ ЩҫШұШӘЩҒЩҲЫҢ Ш®ЩҲШҜ ШұШ§ ШЁШұ Щ…ШЁЩҶШ§ЫҢ Щ…ЫҢШ§ЩҶЪҜЫҢЩҶ ЩҲ ЩҲШ§ШұЫҢШ§ЩҶШі Щ…ЩҲШұШҜ Ш§ЩҶШӘШёШ§Шұ Ш№Ш§ЫҢШҜЫҢ Ш§ЩҶШӘШ®Ш§ШЁ Щ…ЫҢвҖҢЪ©ЩҶЩҶШҜШӣ ШЁЩҶШ§ШЁШұШ§ЫҢЩҶ Щ…ЩҶШӯЩҶЫҢвҖҢЩҮШ§ЫҢ ШЁЫҢвҖҢШӘЩҒШ§ЩҲШӘЫҢ ШўЩҶЩҮШ§ ШӘШ§ШЁШ№ЫҢ Ш§ШІ ЩҶШұШ® ШЁШ§ШІШҜЩҮ ЩҲ ШұЫҢШіЪ© Щ…ЩҲШұШҜ Ш§ЩҶШӘШёШ§Шұ Ш§ШіШӘ.

Ыі- ЩҮШұ ЪҜШІЫҢЩҶЩҮвҖҢвҖҢвҖҢвҖҢЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҸвҖҢЪҜШ°Ш§ШұЫҢШҢ ШӘШ§ ШЁЫҢвҖҸвҖҢЩҶЩҮШ§ЫҢШӘ ЩӮШ§ШЁЩ„вҖҢШӘЩӮШіЫҢЩ… Ш§ШіШӘ.

Ыҙ- ШіШұЩ…Ш§ЫҢЩҮвҖҸвҖҢЪҜШ°Ш§ШұШ§ЩҶ Ш§ЩҒЩӮ ШІЩ…Ш§ЩҶЫҢ ЫҢЪ© ШҜЩҲШұЩҮвҖҸШ§ЫҢ ШҜШ§ШҙШӘЩҮ ЩҲ Ш§ЫҢЩҶ ШЁШұШ§ЫҢ ЩҮЩ…ЩҮ ШіШұЩ…Ш§ЫҢЩҮвҖҸвҖҢЪҜШ°Ш§ШұШ§ЩҶ Щ…ШҙШ§ШЁЩҮ Ш§ШіШӘ.

ЩҲЩӮШӘЫҢ Ъ©ЩҮ Ш§ШұШІШҙ ШЁШ§ШІШҜЩҮ ШЁЩҮ Ш·ЩҲШұ ЩӮШ§ШЁЩ„вҖҢШӘЩҲШ¬ЩҮЫҢ Ъ©Ш§ЩҮШҙ Щ…ЫҢвҖҢЫҢШ§ШЁШҜШҢ Щ…ШҜЩ„ ЩҮЩ…ЪҶЩҶШ§ЩҶ ШіШЁШҜ ШЁШ§ ШұЫҢШіЪ© Ъ©Щ…ШӘШұ ШұШ§ Ш§ЩҶШӘШ®Ш§ШЁ Щ…ЫҢвҖҢЪ©ЩҶШҜ. ШҜШұШөЩҲШұШӘЫҢвҖҢЪ©ЩҮ ШҜШұ ШҙШұШ§ЫҢШ· Щ…ЩҶШ·ЩӮЫҢ Щ„Ш§ШІЩ… Ш§ШіШӘ Ъ©ЩҮ Ш§ЫҢЩҶ ЩҮШҙШҜШ§Шұ ШЁЩҮ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§Шұ ШҜШ§ШҜЩҮ ШҙЩҲШҜ Ъ©ЩҮ ШіШЁШҜ ШЁЩҮЫҢЩҶЩҮ Ш§ЩҶШӘШ®Ш§ШЁвҖҢШҙШҜЩҮ Ш§ШөЩ„Ш§ЩӢ Щ…ЩҶШ§ШіШЁ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ЩҶЫҢШіШӘ ЫҢШ§ ШЁЩҮ ШӘШ№ШЁЫҢШұ ШҜЫҢЪҜШұ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШЁШ§ ЪҶЩҶЫҢЩҶ ШҙШұШ§ЫҢШ·ЫҢ ШөШұЩҒЩҮ Ш§ЩӮШӘШөШ§ШҜЫҢ ЩҶШҜШ§ШұШҜ. ШЁШ§ Ш§ЫҢЩҶ ЩҲШ¶Ш№ЫҢШӘШҢ ШӯШҜ Щ…ШҙШ®Шө ШЁШ§ШІШҜЩҮ ШЁЩҮвҖҢШ№ЩҶЩҲШ§ЩҶ Ш№Ш§Щ…Щ„ ЩҲШұШҙЪ©ШіШӘЪҜЫҢ Щ…Ш·ШұШӯ Щ…ЫҢвҖҢШҙЩҲШҜ Ъ©ЩҮ Ш§ШұШІШҙ ЩҫЩҲЩ„ЫҢ ШіЩҮЩ…вҖҢЩҮШ§ЫҢ Щ…ЩҲШ¬ЩҲШҜ ШҜШұ ШіШЁШҜ Ш§ШІ Щ…ЩӮШҜШ§Шұ Щ…ШҙШ®ШөЫҢ ЩҫШ§ЫҢЫҢЩҶвҖҢШӘШұ ЩҶШЁШ§ШҙШҜ. ШЁШ§ Ш§Ш¶Ш§ЩҒЩҮвҖҢЪ©ШұШҜЩҶ Ш№Ш§Щ…Щ„ ЩҲШұШҙЪ©ШіШӘЪҜЫҢ Ш§ЫҢЩҶ Ш§Щ…ЩҶЫҢШӘ ШЁЩҮ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§Шұ ШҜШ§ШҜЩҮ Щ…ЫҢвҖҢШҙЩҲШҜ Ъ©ЩҮ ШӘЩ…Ш§Щ… ЩҶЫҢШ§ШІвҖҢЩҮШ§ЫҢ Щ…ШұШЁЩҲШ· ШЁЩҮ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ Щ…ШҜЩ„ Щ„ШӯШ§Шё ШҙШҜЩҮ Ш§ШіШӘ.

ШҜЩ„ЫҢЩ„ ЩҲШұШҙЪ©ШіШӘЪҜЫҢ Щ…ЫҢвҖҢШӘЩҲШ§ЩҶШҜ ШЁЩҮвҖҢШөЩҲШұШӘ ШіЩҲШҜЩҮШ§ЫҢ ШЁШҜЩҲЩҶ ШұЫҢШіЪ© ШЁШ§ЩҶЪ©вҖҢЩҮШ§ ЫҢШ§ Щ…ШӨШіШіШ§ШӘ Ш§Ш№ШӘШЁШ§ШұЫҢ ШҜШұ ШіШ§Ш®ШӘ Щ…ШҜЩ„вҖҢЩҮШ§ЫҢ ШұЫҢШ§Ш¶ЫҢ ШЁШ§ШҙШҜШӣ ШЁЩҶШ§ШЁШұШ§ЫҢЩҶ Ш§ШұШІШҙ ШІЩ…Ш§ЩҶЫҢ ШҜШ§ШұШ§ЫҢЫҢ ЩҫШұШӘЩҒЩҲЫҢ ШЁШ§Ш§ШұШІШҙ ШІЩ…Ш§ЩҶЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҙШҜЩҮ ШҜШұ ШЁШ§ЩҶЪ© Щ…ЩӮШ§ЫҢШіЩҮ Щ…ЫҢвҖҢШҙЩҲШҜШҢ ЩҲ ШіЩҫШі ШҜШұ ШөЩҲШұШӘ Ш§ЩӮШӘШөШ§ШҜЫҢвҖҢШЁЩҲШҜЩҶШҢ ШЁЩҮЫҢЩҶЩҮвҖҢШіШ§ШІЫҢ ШіШЁШҜ Ш§ЩҶШ¬Ш§Щ… Щ…ЫҢвҖҢвҖҢвҖҢвҖҢШҙЩҲШҜ. ШіШЁШҜ ШЁЩҮЫҢЩҶЩҮ ЩҶШҙШ§ЩҶвҖҢШҜЩҮЩҶШҜЩҮ Щ…ЩӮШҜШ§Шұ ЩҫЩҲЩ„ЫҢ Ш§ШіШӘ Ъ©ЩҮ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұШ§ЩҶ Щ…ЫҢвҖҢШӘЩҲШ§ЩҶЩҶШҜ ШЁЩҮ ШіЩҮЩ…вҖҢЩҮШ§ЫҢ Щ…Ш®ШӘЩ„ЩҒ ШӘШ®ШөЫҢШө ШҜЩҮЩҶШҜ.

ШЁЩҮ ШҜЩ„ЫҢЩ„ ЩҫШӘШ§ЩҶШіЫҢЩ„вҖҢЩҮШ§ЫҢЫҢ Ъ©ЩҮ ШҜШұ Ш§ЫҢЩҶвҖҢЪҜЩҲЩҶЩҮ Щ…ШҜЫҢШұЫҢШӘ ШіШЁШҜ ШЁЩҮЫҢЩҶЩҮ ЩҲШ¬ЩҲШҜ ШҜШ§ШұШҜ Щ…ЫҢвҖҢШӘЩҲШ§ЩҶ ШЁЩҮ Щ…ЩӮШ§ШҜЫҢШұ ШЁШ§ШІШҜЩҮ ЩҲ ШұЫҢШіЪ© ШЁЩҮЫҢЩҶЩҮвҖҢвҖҢвҖҢвҖҢШӘШұ ШҜШіШӘвҖҢЫҢШ§ЩҒШӘ. ШЁШ§ ШӘШәЫҢЫҢШұ ШҜШұ Щ…ЩӮШҜШ§Шұ ЩҲШұШҙЪ©ШіШӘЪҜЫҢ Щ…ЩӮШ§ШҜЫҢШұ ШӘШ®ШөЫҢШөвҖҢШҜШ§ШҜЩҮвҖҢШҙШҜЩҮ ШЁЩҮ ЩҮШұ ШҜШ§ШұШ§ЫҢЫҢ ЩҲ ЩҮЩ…ЪҶЩҶЫҢЩҶ ШЁШ§ШІШҜЩҮ ЩҲ ШұЫҢШіЪ©ШҢ ШіШЁШҜ ШҜШіШӘШ®ЩҲШҙ ШӘШәЫҢЫҢШұ Щ…ЫҢвҖҢШҙЩҲШҜ.

ШЁЩҮ ЩҮЩ…ЫҢЩҶ ЩҲШ§ШіШ·ЩҮ Ш§ЫҢЩҶ Ш§Щ…Ъ©Ш§ЩҶ ЩҲШ¬ЩҲШҜ ШҜШ§ШұШҜ Ъ©ЩҮ ШҜШұ ШҙШұШ§ЫҢШ· ШІЩ…Ш§ЩҶЫҢ Щ…Ш®ШӘЩ„ЩҒ Ъ©ЩҮ ЩӮЫҢЩ…ШӘ ШіЩҮЩ…вҖҢЩҮШ§ ШҜШұ ШӯШ§Щ„ ШӘШәЫҢЫҢШұ ЩҮШіШӘЩҶШҜШҢ Щ…ЩӮШҜШ§Шұ ШЁЩҮЫҢЩҶЩҮ ШЁЩҮвҖҢШҜЩҒШ№Ш§ШӘ Щ…ШӯШ§ШіШЁЩҮ ШҙЩҲШҜ. Щ…ШҜЫҢШұЫҢШӘ ШіШЁШҜ ШЁШұ Ш·ШЁЩӮ Ъ©ЩҶШӘШұЩ„ ЩҲШұШҙЪ©ШіШӘЪҜЫҢ ШЁЩҮвҖҢШӘЩ…Ш§Щ…ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұШ§ЩҶШҢ ШөЩҶШҜЩҲЩӮвҖҢЩҮШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ЩҲ ШӘЩ…Ш§Щ… Щ…ШҜЫҢШұвҖҢЩҮШ§ЫҢЫҢ Ъ©ЩҮ ШЁЩҮ ЩҒШ№Ш§Щ„ЫҢШӘвҖҺЩҮШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ ШЁЩҲШұШі Ш§ЩҲШұШ§ЩӮ ШЁЩҮШ§ШҜШ§Шұ ШӘЩҮШұШ§ЩҶ Щ…ШҙШәЩҲЩ„ ЩҮШіШӘЩҶШҜШҢ ШӘЩҲШөЫҢЩҮ Щ…ЫҢвҖҢШҙЩҲШҜ ШӘШ§ ШЁЩҮ Ш§ЫҢЩҶ ЩҲШ§ШіШ·ЩҮ Ш§ШІ ШұШ®вҖҢШҜШ§ШҜЩҶ Ш§ШӘЩҒШ§ЩӮШ§ШӘ ШәЫҢШұЩ…ШӘШұЩӮШЁЩҮ ЩҶШ§ШҙЫҢ Ш§ШІ Ш§ЩҒШІШ§ЫҢШҙ ЩҲ Ъ©Ш§ЩҮШҙ ЩҶШ§ЪҜЩҮШ§ЩҶЫҢ ЩӮЫҢЩ…ШӘвҖҢЩҮШ§ Ш¬Щ„ЩҲЪҜЫҢШұЫҢ Ъ©ЩҶЩҶШҜ.

ЩҶШіШЁШӘ ШҙШ§ШұЩҫ (sharpe ratio) ЪҶЫҢШіШӘШҹ

ЩҶШ§Щ… Ш§ЫҢЩҶ ЩҶШіШЁШӘ Ш§ШІ ЩҲЫҢЩ„ЫҢШ§Щ… ШҙШ§ШұЩҫ ЪҜШұЩҒШӘЩҮ ШҙШҜЩҮ Ш§ШіШӘ. ШҙШ§ШұЩҫ ШЁШұШ§ЫҢ Ш§ШұШ§ШҰЩҮ Ш§ЫҢЩҶ Щ…ШҜЩ„ Щ…ЩҲЩҒЩӮ ШЁЩҮ ШҜШұЫҢШ§ЩҒШӘ Ш¬Ш§ЫҢШІЩҮ ЩҶЩҲШЁЩ„ ШҙШҜ. ЫҢЪ©ЫҢ Ш§ШІ ШұШ§ЩҮвҖҢЩҮШ§ЫҢ Ъ©ЩҶШӘШұЩ„ ШұЫҢШіЪ© ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢШҢ ШӘШҙЪ©ЫҢЩ„ ШіШЁШҜЫҢ Щ…ШӘЩҶЩҲШ№ Ш§ШІ ШҜШ§ШұШ§ЫҢЫҢвҖҢЩҮШ§ШіШӘ. ЩҶШіШЁШӘ ШҙШ§ШұЩҫ Ш§ШәЩ„ШЁ ШЁШұШ§ЫҢ Щ…ЩӮШ§ЫҢШіЩҮ ШӘШәЫҢЫҢШұ ШҜШұ ШұЫҢШіЪ© ЩҫШұШӘЩҒЩҲЫҢ ЩҲ ШЁШ§ШІШҜЩҮ Ъ©Щ„ЫҢ ЩҫШұШӘЩҒЩҲЫҢ ШҜШұ ЩҮЩҶЪҜШ§Щ… Ш§Ш¶Ш§ЩҒЩҮвҖҢШҙШҜЩҶ ЫҢЪ© ШҜШ§ШұШ§ЫҢЫҢ Ш¬ШҜЫҢШҜ Ш§ШіШӘЩҒШ§ШҜЩҮ Щ…ЫҢвҖҢШҙЩҲШҜ.

ЩҶШіШЁШӘ ШіЩҲШұШӘЫҢЩҶЩҲ (sortino) ЪҶЫҢШіШӘШҹ

ШіЩҲШұШӘЫҢЩҶЩҲ Ш§ШІ ЩҶШ§Щ… ЩҒШұШ§ЩҶЪ© ШіЩҲШұШӘЫҢЩҶЩҲ ШЁШұЪҜШұЩҒШӘЩҮ ШҙШҜЩҮ Ш§ШіШӘ. ШіЩҲШұШӘЫҢЩҶЩҲ ШЁШ§ Ш§ШұШ§ШҰЩҮвҖҢвҖҢвҖҢвҖҢЫҢ Ш§ЫҢЩҶ ЩҶШіШЁШӘШҢ ШӘЩҒШ§ЩҲШӘЫҢ ШЁЫҢЩҶ ШұЫҢШіЪ© Ш®ЩҲШЁ ЩҲ ШұЫҢШіЪ© ШЁШҜ ЩӮШ§ШҰЩ„ ШҙШҜЩҮ Ш§ШіШӘ. Ш§ЫҢЩҶ ШӘЩҒШ§ЩҲШӘ ШұЫҢШіЪ© ШҜШұ ЩҶШіШЁШӘ ШҙШ§ШұЩҫ Щ„ШӯШ§Шё ЩҶШҙШҜЩҮ Ш§ШіШӘ. ШҜШұ Ш§ШұШІЫҢШ§ШЁЫҢ ШіШЁШҜ ШЁШ§ Ш§ШіШӘЩҒШ§ШҜЩҮ Ш§ШІ ЩҶШіШЁШӘ ШҙШ§ШұЩҫШҢ Ш¬ЩҮШӘ ЩҶЩҲШіШ§ЩҶШ§ШӘ ШҜШ§ШұШ§ЫҢЫҢ Ш§ЩҮЩ…ЫҢШӘЫҢ ЩҶШҜШ§ШұШҜ. ЫҢШ№ЩҶЫҢ ЩҶЩҲШіШ§ЩҶ Щ…Ш«ШЁШӘ ЩҲ ЫҢШ§ Щ…ЩҶЩҒЫҢ ШЁШ§ШҙШҜШҢ ШЁЩҮвҖҢШ№ЩҶЩҲШ§ЩҶ ШұЫҢШіЪ© Щ…ШӯШіЩҲШЁ Щ…ЫҢвҖҢШҙЩҲШҜ. Ш§Щ…Ш§ ШҜШұ ЩҶШіШЁШӘ ШіЩҲШұШӘЫҢЩҶЩҲШҢ Ш§ЩҶШӯШұШ§ЩҒШ§ШӘ ЩҶШ§Щ…ШіШ§Ш№ШҜ Щ…ШҜЩҶШёШұ Ш§ШіШӘ. ЫҢШ№ЩҶЫҢ ШІЩ…Ш§ЩҶвҖҢЩҮШ§ЫҢЫҢ Ъ©ЩҮ ЩҶШұШ® ШЁШ§ШІШҜЩҮШҢ ЩҫШ§ЫҢЫҢЩҶвҖҢШӘШұ Ш§ШІ ШЁШ§ШІШҜЩҮ ШЁШҜЩҲЩҶ ШұЫҢШіЪ© ЫҢШ§ ШЁШ§ШІШҜЩҮ ЩӮШ§ШЁЩ„вҖҢЩӮШЁЩҲЩ„ Ш§ШіШӘ ШҜШұ Щ…ШӯШ§ШіШЁШ§ШӘ Щ„ШӯШ§Шё Щ…ЫҢвҖҢШҙЩҲШҜ. Ш§ШіШ§ШіШ§ЩӢ ЩҶШіШЁШӘ ШіЩҲШұШӘЫҢЩҶЩҲ ЫҢЪ© Ш§ШЁШІШ§Шұ ШўЩ…Ш§ШұЫҢ Ш§ШіШӘ Ъ©ЩҮ ШЁШ§ШӘЩҲШ¬ЩҮвҖҢШЁЩҮ Ш§ЩҶШӯШұШ§ЩҒШ§ШӘ ШұЩҲШЁЩҮвҖҢЩҫШ§ЫҢЫҢЩҶ ШЁШұШ§ЫҢ Ш§ЩҶШҜШ§ШІЩҮвҖҢвҖҢвҖҢвҖҢЪҜЫҢШұЫҢ Ш№Щ…Щ„Ъ©ШұШҜ ЫҢЪ© ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Щ…ЩҒЫҢШҜ Ш§ШіШӘ. ЩҶШіШЁШӘ ШіЩҲШұШӘЫҢЩҶЩҲ ЩҶЩҲШіШ§ЩҶШ§ШӘ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШұШ§ ШҜШұ ЩҶШёШұ ЩҶЩ…ЫҢвҖҢЪҜЫҢШұШҜ.

Ш¶ШұЫҢШЁ ШЁШӘШ§ ЪҶЫҢШіШӘШҹ

ЩҶШіШЁШӘ ШіЩҲШұШӘЫҢЩҶЩҲ ЪҶЪҜЩҲЩҶЩҮ Щ…ШӯШ§ШіШЁЩҮ Щ…ЫҢвҖҢШҙЩҲШҜШҹ

Ш§ЫҢЩҶ ЩҶШіШЁШӘ Ш§ШІ ШӘЩӮШіЫҢЩ… ШӘЩҒШ§ЩҲШӘ ШЁЫҢЩҶ ШіЩҲШҜ Ъ©Щ„ ЫҢЪ© ШіШЁШҜ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ЩҲ ЩҶШұШ® ШЁШ§ШІШҜЩҮ ШЁШҜЩҲЩҶ ШұЫҢШіЪ© ШЁШұ Ш§ЩҶШӯШұШ§ЩҒ Ш§ШіШӘШ§ЩҶШҜШ§ШұШҜ ШӘШәЫҢЫҢШұШ§ШӘ Щ…ЩҶЩҒЫҢ ЩӮЫҢЩ…ШӘ Щ…ШӯШ§ШіШЁЩҮ Щ…ЫҢвҖҢШҙЩҲШҜ.

Ш§Щ„ЪҜЩҲЫҢ ШӯШҜШ§ЩӮЩ„ ЩҲШ§ШұЫҢШ§ЩҶШі

ШҜШұ Ш§ЫҢЩҶ Ш§Щ„ЪҜЩҲ ШЁШ§ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШұЩҲШЁЩҮвҖҢШұЩҲ ЩҮШіШӘЫҢЩ… Ъ©ЩҮ ШӘЩҶЩҮШ§ ШҜШәШҜШәЩҮ ШўЩҶ Ъ©Ш§ЩҮШҙ ШұЫҢШіЪ© ШіШЁШҜ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Ш§ШіШӘ. ШҜШұ Ш§ЫҢЩҶ Щ…ШҜЩ„ ЫҢЪ© ЫҢШ§ ЪҶЩҶШҜ ШҜШ§ШұШ§ЫҢЫҢ ШЁЩҮ ШҜЩ„ЫҢЩ„ ШӘЩҒШ§ЩҲШӘ ШҜШұ Щ…ЫҢШІШ§ЩҶ ШұЫҢШіЪ© ШҜШ§ШұШ§ЫҢЫҢвҖҢЩҮШ§ Щ…ЫҢвҖҢШӘЩҲШ§ЩҶШҜ ШЁЩҮвҖҢШҙШҜШӘ Щ…ШӘЩ…ШұЪ©ШІ ШҙШҜ. ШЁШ§ШӘЩҲШ¬ЩҮвҖҢШЁЩҮ ШӘЩҶЩҲШ№ ШіШЁШҜ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШЁЩҮвҖҢШҜШіШӘвҖҢШўЩ…ШҜЩҮШҢ ШұЫҢШіЪ© Ъ©Ш§ЩҮШҙ Щ…ЫҢвҖҢЫҢШ§ШЁШҜ Ъ©ЩҮ ЫҢЪ©ЫҢ Ш§ШІ Щ…Ш№Ш§ЫҢШЁ Щ…ШҜЩ„ ШӯШҜШ§ЩӮЩ„ ЩҲШ§ШұЫҢШ§ЩҶШі Ш§ШіШӘ.

ШЁЩҮЫҢЩҶЩҮвҖҢШіШ§ШІЫҢ Ш§ШіШӘЩҲШ§Шұ (Robust Optimization)

ШЁЩҮЫҢЩҶЩҮвҖҢШіШ§ШІЫҢ Ш§ШіШӘЩҲШ§Шұ ЫҢЪ© ШұЩҲЫҢЪ©ШұШҜ ШіШ®ШӘ ЩҲ ШҜЩӮЫҢЩӮ Ш§ШіШӘ. Ш§ЫҢЩҶ ШұЩҲШҙЫҢ Ш§ШіШӘ Ъ©ЩҮ ШҜШұ ШўЩҶ Щ…ШіШҰЩ„ЩҮ ШЁШұШ§ЫҢ ШЁШҜШӘШұЫҢЩҶ ШӯШ§Щ„ШӘ (wrost case) ШЁЩҮЫҢЩҶЩҮ Щ…ЫҢвҖҢШҙЩҲШҜ. ШЁЩҮЫҢЩҶЩҮвҖҢШіШ§ШІЫҢ Ш§ШіШӘЩҲШ§Шұ ЫҢЪ©ЫҢ Ш§ШІ Ш¬ШҜЫҢШҜШӘШұЫҢЩҶ ШұЩҲШҙвҖҢЩҮШ§ЫҢ ШЁЩҮЫҢЩҶЩҮвҖҢШіШ§ШІЫҢ ШҜШұ ШҙШұШ§ЫҢШ· Ш№ШҜЩ…вҖҢЩӮШ·Ш№ЫҢШӘ Ш§ШіШӘ. ШҜШұ Ш§ЫҢЩҶ ШұЩҲШҙ ЩҲ ШҜШұ ШіШ§ШҜЩҮвҖҢШӘШұЫҢЩҶ ШҙЪ©Щ„ ШЁЩҮЫҢЩҶЩҮвҖҢШіШ§ШІЫҢ Ш§ШіШӘЩҲШ§ШұШҢ ШЁЩҮЫҢЩҶЩҮвҖҢШіШ§ШІЫҢ ШҜЩӮЫҢЩӮ Щ…ШЁШӘЩҶЫҢ ШЁШұ ЫҢШ§ЩҒШӘЩҶ ШЁШҜШӘШұЫҢЩҶ ЩҲШ¶Ш№ЫҢШӘ Щ…Щ…Ъ©ЩҶ ЩҲ ШӘЩӮШұЫҢШЁ ЩҶШӘШ§ЫҢШ¬ ШЁЩҮ Щ…ЩҲЩӮШ№ЫҢШӘвҖҢЩҮШ§ЫҢ Щ…Щ…Ъ©ЩҶ Ш§ШіШӘ. ШҜШұ Ш§ЫҢЩҶ ШұЩҲШҙ ШЁШ§ Щ…ШҜЩ„ ШұЫҢШ§Ш¶ЫҢ Ъ©ЩҮ ШҜШұ ШўЩҶ ЩҶЩҲШіШ§ЩҶШ§ШӘ Щ…ШӘШәЫҢШұЩҮШ§ ЩҲ ЩҶЫҢШІ ЩҫШ§ШұШ§Щ…ШӘШұвҖҢЩҮШ§ЫҢ ШәЫҢШұЩӮШ·Ш№ЫҢ Щ„ШӯШ§Шё ШҙШҜЩҮ Ш§ШіШӘШҢ ШұШ§ЩҮЪ©Ш§ШұЫҢ ШЁШұШ§ЫҢ ШӯЩ„ ШЁЩҮЫҢЩҶЩҮвҖҢШіШ§ШІЫҢ Ш§ШіШӘЩҲШ§Шұ Ш§ШіШӘ.

ЩҫЫҢШҙвҖҢЩҒШұШ¶ Ш§ШіШ§ШіЫҢ ШЁШұЩҶШ§Щ…ЩҮвҖҢЩҶЩҲЫҢШіЫҢ ШұЫҢШ§Ш¶ЫҢШҢ ШӘЩҲШіШ№ЩҮ Щ…ШҜЩ„ЫҢ ШЁШұ Ш§ШіШ§Ші ШҜШ§ШҜЩҮвҖҢЩҮШ§ЫҢ ШҙЩҶШ§ШіШ§ЫҢЫҢ ШҙШҜЩҮ Ш§ШіШӘ Ъ©ЩҮ ШЁШұШ§ШЁШұ ШЁШ§ Щ…ЩӮШҜШ§Шұ Ш§ШіЩ…ЫҢ Ш§ШіШӘ. ШЁШ§Ш§ЫҢЩҶвҖҢШӯШ§Щ„ШҢ ШҜШұ ЪҶЩҶЫҢЩҶ Щ…ШҜЩ„вҖҢЩҮШ§ЫҢЫҢШҢ ШӘШЈШ«ЫҢШұ Ш№ШҜЩ…вҖҢЩӮШ·Ш№ЫҢШӘ ШҜШ§ШҜЩҮвҖҢЩҮШ§ ШЁШұ Ъ©ЫҢЩҒЫҢШӘ ЩҲ ШҜШұШҜШіШӘШұШівҖҢШЁЩҲШҜЩҶ ЩҫШ§ШіШ®вҖҢЩҮШ§ ШӘШЈШ«ЫҢШұЫҢ ЩҶШҜШ§ШұШҜ. ШҜШұ ЩҶШӘЫҢШ¬ЩҮШҢ ШҜШұ Щ…ШіШ§ШҰЩ„ ШҜЩҶЫҢШ§ЫҢ ЩҲШ§ЩӮШ№ЫҢШҢ ШЁШ§ ШӘШәЫҢЫҢШұ ЫҢЪ©ЫҢ Ш§ШІ ШҜШ§ШҜЩҮвҖҢЩҮШ§ШҢ Щ…ЫҢвҖҢШӘЩҲШ§ЩҶ ШЁШіЫҢШ§ШұЫҢ Ш§ШІ Щ…ШӯШҜЩҲШҜЫҢШӘвҖҢЩҮШ§ ШұШ§ ШұШҜ Ъ©ШұШҜ ЩҲ ШұШ§ЩҮвҖҢШӯЩ„ ШӯШ§ШөЩ„ Щ…ЫҢвҖҢШӘЩҲШ§ЩҶШҜ ШәЫҢШұШЁЩҮЫҢЩҶЩҮ ЩҲ ЫҢШ§ ШӯШӘЫҢ ШәЫҢШұЩ…Щ…Ъ©ЩҶ ШЁШ§ШҙШҜ.

ЩҶШӘЫҢШ¬ЩҮвҖҢЪҜЫҢШұЫҢ ШҜШұ Щ…ЩҲШұШҜ ШЁЩҮЫҢЩҶЩҮвҖҢШіШ§ШІЫҢ ШіШЁШҜ ШіЩҮШ§Щ…

ШіШЁШҜ ШіЩҮШ§Щ… Щ…ЫҢвҖҢвҖҢвҖҢвҖҢШӘЩҲШ§ЩҶШҜ ШЁЩҮвҖҢвҖҢвҖҢвҖҢЩ…Ш«Ш§ШЁЩҮ Ъ©Щ„ ШҜШ§ШұШ§ЫҢЫҢ ЫҢЪ© ЩҒШұШҜ ШҜШұ ШЁЩҲШұШі ШӘЩ„ЩӮЫҢ ШҙЩҲШҜ ЩҲ ШЁЩҮЫҢЩҶЩҮвҖҢШіШ§ШІЫҢ ШўЩҶ ШЁЩҮ Щ…Ш№ЩҶШ§ЫҢ Ъ©Щ…Ъ© ШЁЩҮ Ъ©ШіШЁ ШіЩҲШҜ ШЁЫҢШҙШӘШұ ШЁШұШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢвҖҢвҖҢвҖҢЪҜШ°Ш§ШұШ§ЩҶ Ш§ШіШӘ. Ш§ЩҶШӘШ®Ш§ШЁ ШіШЁШҜ ШіЩҮШ§Щ… ШҜШұ Щ…ШЁШ§ШӯШ« ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Ъ©Ш§Шұ ШҜШҙЩҲШ§Шұ ЩҲ ШіШ®ШӘЫҢ Ш§ШіШӘШӣ ШӘШөЩ…ЫҢЩ…вҖҢЪҜЫҢШұЫҢ ШҜШұШЁШ§ШұЩҮ Ш§ЫҢЩҶЪ©ЩҮ Ъ©ШҜШ§Щ… ШҜШ§ШұШ§ЫҢЫҢ ШҜШұ Щ…ЩӮШ§ЫҢШіЩҮ ШЁШ§ ШіШ§ЫҢШұ ШҜШ§ШұШ§ЫҢЫҢвҖҢвҖҢвҖҢвҖҢЩҮШ§ ШҜШұ ЩҲШ¶Ш№ЫҢШӘ ШЁЩҮШӘШұЫҢ ЩӮШұШ§Шұ ШҜШ§ШұШҜ ЩҲ ШҙШ§ЫҢШіШӘЪҜЫҢ Ш§ЩҶШӘШ®Ш§ШЁвҖҢШҙШҜЩҶ ЩҲ ЩӮШұШ§ШұЪҜШұЩҒШӘЩҶ ШҜШұ ШіШЁШҜ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ЩҒШұШҜ ШұШ§ ШҜШ§ШұШҜ ЩҲ ЪҶЪҜЩҲЩҶЪҜЫҢ ШӘШ®ШөЫҢШө ШіШұЩ…Ш§ЫҢЩҮ ШЁЫҢЩҶ Ш§ЫҢЩҶ Ш§ЩҲШұШ§ЩӮШҢ Щ…ШЁШ§ШӯШ«ЫҢ ЩҫЫҢЪҶЫҢШҜЩҮ Ш§ШіШӘ. Ш§ШІ Щ„ШӯШ§Шё ЩҶШёШұЫҢШҢ ШҜШұ Щ…ЩҲШ¶ЩҲШ№ Ш§ЩҶШӘШ®Ш§ШЁ ШіШЁШҜ ШіЩҮШ§Щ… ШҜШұ ШӯШ§Щ„ШӘ ШӯШҜШ§ЩӮЩ„ Ъ©ШұШҜЩҶ ШұЫҢШіЪ© ШіЩҮШ§Щ…ШҢ Ш§ШЁШӘШҜШ§ ЫҢЪ© Щ…ШіШҰЩ„ЩҮ ШұЫҢШ§Ш¶ЫҢ ШұШ§ ШӘШ№ШұЫҢЩҒ Щ…ЫҢвҖҢЪ©ЩҶЫҢЩ… ЩҲ Щ…ШӘШәЫҢШұЩҮШ§ЫҢ Щ…Ш®ШӘЩ„ЩҒЫҢ Щ…Ш§ЩҶЩҶШҜ Ш§ЩҶШӯШұШ§ЩҒ Щ…Ш№ЫҢШ§Шұ ЫҢШ§ Ш¬Ш°Шұ ЩҲШ§ШұЫҢШ§ЩҶШі ШұШ§ ШҜШұ ЩҶШёШұ Щ…ЫҢвҖҢЪҜЫҢШұЫҢЩ…. ШіЩҫШі Ш§ШІ Ш§ШЁШІШ§ШұЩҮШ§ ЩҲ Ш§Щ„ЪҜЩҲЩҮШ§ЫҢ ШӯЩ„ Щ…ШіШҰЩ„ЩҮ ШЁШұШ§ЫҢ ШӯЩ„ Щ…ШҙЪ©Щ„ ЩҲ ШЁЩҮЫҢЩҶЩҮвҖҢШіШ§ШІЫҢ Щ…ЩҲШ¬ЩҲШҜЫҢ Ш§ШіШӘЩҒШ§ШҜЩҮ Щ…ЫҢвҖҢЪ©ЩҶШҜ.

ШЁШұШ§ЫҢ ШҜШіШӘШұШіЫҢ ШЁЩҮ ШіШ§ЫҢШұ Щ…ЩӮШ§Щ„Ш§ШӘ ЩҲ Щ…ШӯШӘЩҲШ§ЫҢ ШўЩ…ЩҲШІШҙЫҢ ЩҲШ§ШұШҜ ШҙЩҲЫҢШҜ.