ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ě▓ě╣┘üě▒ěž┘ć ┌ć█îě│ě¬ ┘ł ┌ć┘ç ┘ł█î┌ś┌»█îÔÇî┘çěž█î█î ě»ěžě▒ě»ěč

█▒█┤█░█│/█░█▓/█▒█▓

ěÁ┘ćě»┘ł┘é ěž┘çě▒┘ů█î ┌ć█îě│ě¬ěč

█▒█┤█░█│/█░█▓/█▒█▓ěĘ┘çě¬ě▒█î┘ć ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ┌ęě»ěž┘ů ěžě│ě¬ěč

ěž┘üě▒ěžě»█î ┌ę┘ç ěžě▓ ┘ł┘éě¬ █îěž ě»ěž┘ćě┤ ┌ęěž┘ü█î ěĘě▒ěž█î ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ěĘě▒ě«┘łě▒ě»ěžě▒ ┘ć█îě│ě¬┘ćě» █îěž ě¬┘ůěž█î┘ä ě»ěžě▒┘ćě» ě│ě▒┘ůěž█î┘çÔÇîě┤ěž┘ć ě¬┘łě│ěĚ ěž┘üě▒ěžě» ěşě▒┘ü┘çÔÇîěž█î ┘ł ě«ěĘě▒┘çÔÇî┬ş█î ěĘěžě▓ěžě▒ ě│ě▒┘ůěž█î┘çěî ě│ě▒┘ůěž█î┘ç┬şÔÇî┌»ě░ěžě▒█î ě┤┘łě»ěî ┘ů█î┬şÔÇîě¬┘łěž┘ć┘ćě» ěžě▓ ě│ě▒┘ůěž█î┘ç┬şÔÇî┌»ě░ěžě▒█î ěĘ┘ç ě▒┘łě┤ ě║█îě▒┘ůě│ě¬┘é█î┘ů ěžě│ě¬┘üěžě»┘ç ┌ę┘ć┘ćě». ě│ě▒┘ůěž█î┘çÔÇî┬ş┌»ě░ěžě▒█î ěĘ┘ç ě▒┘łě┤ ě║█îě▒┘ůě│ě¬┘é█î┘ůěî ěĘ┘çÔÇîěĚ┘łě▒┌ę┘ä█î ěĘ┘çě▒┘çÔÇî┬ş┌»█îě▒█î ěžě▓ ě»┘ł ěžěĘě▓ěžě▒ ěÁ┘ćě»┘ł┘é┬şÔÇî┘çěž█î ě│ě▒┘ůěž█î┘ç┬şÔÇî┌»ě░ěžě▒█î ┘ł ě│ěĘě»┌»ě▒ě»ěž┘ć┬şÔÇî┘çěž ě▒ěž ěĘ┘ç ┘ç┘ůě▒ěž┘ç ě»ěžě▒ě». ě│ě▒┘ůěž█î┘çÔÇî┬ş┌»ě░ěžě▒█î ě»ě▒ ┘éěž┘äěĘ ě│ěĘě»┌»ě▒ě»ěž┘ć┬şÔÇî┘çěž ě║ěž┘äěĘěž┘ő ┘ć█îěžě▓┘ů┘ćě» ┘ů█îě▓ěž┘ć ěĘěž┘äěž█î█î ěžě▓ ě│ě▒┘ůěž█î┘ç ěžě│ě¬. ěž┘ůěž ě»ě▒ ěÁ┘ćě»┘ł┘éÔÇî┬ş┘çěž█î ě│ě▒┘ůěž█î┘ç┬şÔÇî┌»ě░ěžě▒█î ěž█î┘ć┬ş┌»┘ł┘ć┘ç ┘ć█îě│ě¬ ┘ł ěž┘üě▒ěžě» ┘ů█îÔÇî┬şě¬┘łěž┘ć┘ćě» ěĘěž ě│ě▒┘ůěž█î┘çÔÇî┬ş┘çěž█î ě«ě▒ě» ┘ć█îě▓ ěĘ┘ç ┘ü┌ęě▒ ě│ě▒┘ůěž█î┘ç┬şÔÇî┌»ě░ěžě▒█î ě»ě▒ ěÁ┘ćě»┘ł┘é┬şÔÇî┘çěž█î ě│ě▒┘ůěž█î┘ç┬şÔÇî┌»ě░ěžě▒█î ěĘěžě┤┘ćě». ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ěž┘ć┘łěžě╣ ┘ůě«ě¬┘ä┘ü█î ě»ěžě▒┘ćě» ┌ę┘ç ěĘě▒ěž█î ěĚ█î┘ü ┘łě│█îě╣█î ěžě▓ ě│ě▒┘ůěž█î┘çÔÇî ┬ş┌»ě░ěžě▒ěž┘ć ┘ů┘ćěžě│ěĘ ┘çě│ě¬┘ćě». ě¬┘ć┘łě╣ ě»ě▒ ěÁ┘ćě»┘ł┘é┬şÔÇî┘çěž█î ě│ě▒┘ůěž█î┘çÔÇî┬ş┌»ě░ěžě▒█î ěĘ┘ç┬şÔÇî┘łěžě│ěĚ┘çÔÇî┬ş█î ě¬ě▒┌ę█îěĘ ě»ěžě▒ěž█î█î ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ┘ůě«ě¬┘ä┘ü ěžě│ě¬ ┌ę┘ç ┘ů█îÔÇîě¬┘łěž┘ćě» ě┤ěž┘ů┘ä █î┌ę █îěž ┌ć┘ćě» ě»ěžě▒ěž█î█î ┘ůě¬┘üěž┘łě¬ ěĘ┘łě»┘ç ┘ł ěĘ┘ćěžěĘě▒ěž█î┘ć ě»ěžě▒ěž█î ě▒█îě│┌ęÔÇî┘çěž█î ┘ůě«ě¬┘ä┘ü ěĘěžě┤ě».

ěĘě»█î┘ć ě¬ě▒ě¬█îěĘ ě┤ě«ěÁ█î ┌ę┘ç ┘ů█îÔÇîě«┘łěž┘çě» █î┌ę ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ┌ęěž┘ů┘äěž┘ő ┌ę┘ůÔÇîě▒█îě│┌ę ě»ěžě┤ě¬┘ç ěĘěžě┤ě» ┘ł ě┤ě«ěÁ█î ┌ę┘ç ┘ůěž█î┘ä ěĘ┘ç █î┌ę ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ěĘěž ě▒█îě│┌ę ěĘěž┘äěžě¬ě▒ ┘ł ě»ě▒ ┘ćě¬█îěČ┘ç ěĘěžě▓ě»┘ç ěĘěž┘äěžě¬ě▒ ěžě│ě¬ěî ┘çě▒ ě»┘ł ┘ů█îÔÇîě¬┘łěž┘ć┘ćě» ěžě▓ ┘ů█îěž┘ć ěž┘ć┘łěžě╣ ěž█î┘ć ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ┌»ě▓█î┘ć┘ç ┘ů┘ćěžě│ěĘ ě«┘łě» ě▒ěž ěž┘ćě¬ě«ěžěĘ ┘ć┘ůěž█î┘ćě». ┘ůě╣┘ů┘ł┘äěž┘ő ě»ěžě▒ěž█î█îÔÇî┘çěž█î ěÁ┘ćě»┘ł┘éÔÇî┘çěž ┘ů█îÔÇîě¬┘łěž┘ćě» ě┤ěž┘ů┘ä ěž┘łě▒ěž┘é ěĘěž ě»ě▒ěó┘ůě» ěźěžěĘě¬ěî ┘ż┘ł┘ä ┘ć┘éě»ěî ě│┘żě▒ě»┘ç ěĘěž┘ć┌ę█îěî ┌»┘łěž┘ç█î ě│┘żě▒ě»┘ç┬ş█î ěĘěž┘ć┌ę█îěî ě│┌ę┘ç ┘ł ěĚ┘äěžěî ě│┘çěž┘ů ┘ł ÔÇŽ ěĘěžě┤ě». ěž█î┘ć ě¬ě▒┌ę█îěĘ ě»ěžě▒ěž█î█î ┘ů█îÔÇîě¬┘łěž┘ćě» ě»ě▒ ě│┘łě»ěó┘łě▒█î ┘ł ě▒█îě│┌ę ěÁ┘ćě»┘ł┘é ě¬ěúěź█îě▒ ┘ůě│ě¬┘é█î┘ů ě»ěžě┤ě¬┘ç ěĘěžě┤ě». ┘ůě╣█îěžě▒┘çěž█î ┘ůě¬ě╣ě»ě»█î ěĘě▒ěž█î ěž┘ćě¬ě«ěžěĘ ěĘ┘çě¬ě▒█î┘ć ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘ç┬şÔÇî┌»ě░ěžě▒█î ┘ł ┘ç┘ů█î┘ć┬şěĚ┘łě▒ ┘ů┘éěž█îě│┘ç┬şÔÇî█î ěÁ┘ćě»┘ł┘éÔÇî┬ş┘çěž█î ┘ůě«ě¬┘ä┘ü ┘ůěĚě▒ěş ěžě│ě¬ ┌ę┘ç ě»ě▒ ěžě»ěž┘ů┘ç ěĘ┘ç ěó┘ć┬şÔÇî┘çěž ě«┘łěž┘ç█î┘ů ┘żě▒ě»ěžě«ě¬.

ěž┘ćě¬ě«ěžěĘ ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ěĘě▒ ěžě│ěžě│ ě▒█îě│┌ęÔÇî┘żě░█îě▒█î ě┤ě«ěÁ█î

ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ěĘěžě¬┘łěČ┘çÔÇîěĘ┘ç ě¬ě▒┌ę█îěĘ ě»ěžě▒ěž█î█î ┘ł ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█îÔÇî┘çěž█î ě«┘łě»ěî ě»ěžě▒ěž█î ě▒█îě│┌ę ┘ł ┘ů█îě▓ěž┘ć ěĘěžě▓ě»┘ç ┘ůě¬┘üěž┘łě¬█î ┘çě│ě¬┘ćě» ┘ł ┘ů█îÔÇîě¬┘łěž┘ć ěó┘ćÔÇî┘çěž ě▒ěž ěĘ┘ç ěĘě«ě┤ÔÇî┘çěž█î ┘ůě«ě¬┘ä┘ü█î ě¬┘éě│█î┘ů ┘ć┘ů┘łě». ěĘ┘çÔÇîě╣┘ć┘łěž┘ćÔÇî┘ůěźěž┘ä ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ě│┘çěž┘ů█îěî ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î█î ┘çě│ě¬┘ćě» ┌ę┘ç ěžě▓ ě▒█îě│┌ę ┘ł ěĘěžě▓ě»┘ç ěĘěž┘äěžě¬ě▒█î ě»ě▒ █î┌ę ěĘěžě▓┘ç┬ş█î ě▓┘ůěž┘ć█î ěĘ┘ä┘ćě»┘ůě»ě¬ ěĘě▒ě«┘łě▒ě»ěžě▒ ěĘ┘łě»┘ç ┘ł ěĘ█îě┤ě¬ě▒ ┘ů┘ćěžě│ěĘ ěž┘üě▒ěžě»█îÔÇîěž┘ćě» ┌ę┘ç ě▒█îě│┌ęÔÇî┘żě░█îě▒█î ěĘěž┘äěžě¬ě▒█î ě»ěžě▒┘ćě». ě»ě▒ ěĚě▒┘ü ┘ů┘éěžěĘ┘ä ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ┘ç┘ů┌ć┘ł┘ć ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ěĘěž ě»ě▒ěó┘ůě» ěźěžěĘě¬ěî ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ě¬ěÂ┘ů█î┘ć ěžěÁ┘ä ě│ě▒┘ůěž█î┘ç ┘éě▒ěžě▒ ┘ů█îÔÇî┌»█îě▒┘ćě» ┌ę┘ç ěžě▓ ě▒█îě│┌ęÔÇî┘żě░█îě▒█î ěĘě│█îěžě▒ ┘żěž█î█î┘ćÔÇîě¬ě▒█î ě»ě▒ █î┌ę ěĘěžě▓┘ç┬şÔÇî█î ě▓┘ůěž┘ć█î ěĘ┘ä┘ćě»┘ůě»ě¬ ěĘě▒ě«┘łě▒ě»ěžě▒ ┘çě│ě¬┘ćě». ě»ě▒ ěžě»ěž┘ů┘ç ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ě»ěžě▒ěž█î ěĘ█îě┤ě¬ě▒█î┘ć ěĘěžě▓ě»┘çÔÇî█î ě»ě▒ ěĘěžě▓┘ç┬şÔÇî█î █î┌ęÔÇîě│ěž┘ä┘çÔÇî┬ş█î ┘ů┘ćě¬┘ç█î ěĘ┘ç ě▓┘ůěž┘ć ┘ć┌»ěžě▒ě┤ ěž█î┘ć ┘ů┘éěž┘ä┘ç ě▒ěž ┘ůě╣ě▒┘ü█î ┘ů█îÔÇî┌ę┘ć█î┘ů ┘ł ┘żě│ ěžě▓ ěó┘ć ěĘ┘ç ě▒┘łě┤ÔÇî┘çěž█î ěĘě▒ě▒ě│█î ┘ł ┘ů┘éěž█îě│┘ç ěÁ┘ćě»┘ł┘éÔÇî┘çěž ┘ů█îÔÇî┘żě▒ě»ěžě▓█î┘ů.

ěĘ┘çě¬ě▒█î┘ć ěÁ┘ćě»┘ł┘é ě│┘çěž┘ů█î

ěĘě▒ěž█î ěž┘ćě¬ě«ěžěĘ ěĘ┘çě¬ě▒█î┘ć ěÁ┘ćě»┘ł┘é ě│┘çěž┘ů█î ěĘěž█îě» ěĘ┘ç ěĘě▒ě«█î ěžě▓ ┘żěžě▒ěž┘ůě¬ě▒┘çěž ě¬┘łěČ┘ç ┘ł█î┌ś┘çÔÇîěž█î ě»ěžě┤ě¬┘ç ěĘěžě┤█î┘ů ┌ę┘ç ěĘě╣ěÂ█î ěžě▓ ěó┘ćÔÇî┘çěž ┘ć█îěžě▓┘ů┘ćě» ě»ěžě┤ě¬┘ć ě»ěž┘ćě┤ ┘ůěž┘ä█î ┘ů█îÔÇîěĘěžě┤ě». ěĘ┘ç ě╣┘ć┘łěž┘ć ┘ůěźěž┘ä ě┤┘ůěž ┘ů█îÔÇîě¬┘łěž┘ć█îě» ě╣┘ů┘ä┌ęě▒ě» ěó┘ć ěÁ┘ćě»┘ł┘é ě▒ěž ě»ě▒ ě»┘łě▒┘çÔÇî┘çěž█î ┘ůě«ě¬┘ä┘ü ě▒┘ł┘ć┘é ┘ł ě▒┌ę┘łě» ěĘěžě▓ěžě▒ ě│┘çěž┘ů ěĘě▒ě▒ě│█î ┌ę┘ć█îě» ┘ł ┘çě▒┌ć┘ç ┘éě»ě▒ ě»ě▒ ěž█î┘ć ┘üě▒ěžě▓ ┘ł ┘ćě┤█îěĘÔÇî┘çěž ě╣┘ů┘ä┌ęě▒ě» ěÁ┘ćě»┘ł┘é ┘ćě│ěĘě¬ ěĘ┘ç ě┤ěžě«ěÁÔÇî┘çěž█î ┘ůě«ě¬┘ä┘ü ěĘěžě▓ěžě▒ ě│┘çěž┘ů ěĘ┘çě¬ě▒ ěĘěžě┤ě»ěî ěžěşě¬┘ůěž┘äěž┘ő ěó┘ć ěÁ┘ćě»┘ł┘é ┘ů█îÔÇîě¬┘łěž┘ćě» ┌»ě▓█î┘ć┘ç ┘ů┘ćěžě│ěĘÔÇîě¬ě▒█î ěĘě▒ěž█î ┘ůěž ěĘěžě┤ě». ┘ç┘ů┌ć┘ć█î┘ć ěž┌»ě▒ ě┤┘ůěž ěžě▓ ě│ěĚěş ┘ůě┤ě«ěÁ█î ěžě▓ ě»ěž┘ćě┤ÔÇî┘ůěž┘ä█î ┘ł ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ěĘě▒ě«┘łě»ěžě▒ ěĘěžě┤█îě» ┘ů█îÔÇîě¬┘łěž┘ć█îě» ěĘěž ěĘě▒ě▒ě│█î ┘żě▒ě¬┘ü┘ł█î ěÁ┘ćě»┘ł┘é ┘ł ě│┘ç┘ůÔÇî┘çěž ┘ł ěÁ┘ćěž█îě╣█î ┌ę┘ç ě▒┘ł█î ěó┘ć ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ┌ęě▒ě»┘çěî ě¬ěÁ┘ů█î┘ůÔÇî┌»█îě▒█î ┘ć┘ůěž█î█îě».

ěĘ┘çě¬ě▒█î┘ć ěÁ┘ćě»┘ł┘é ┘ůě«ě¬┘äěĚ

ěĘě▒ěž█î ěž┘ćě¬ě«ěžěĘ ěĘ┘çě¬ě▒█î┘ć ěÁ┘ćě»┘ł┘é ┘ůě«ě¬┘äěĚ ┘ć█îě▓ ┘ůěž┘ć┘ćě» ěÁ┘ćě»┘ł┘é ě│┘çěž┘ů█îěî ěĘě▒ě«█î ěžě▓ ┘ł█î┌ś┌»█îÔÇî┘çěž ┘łěČ┘łě» ě»ěžě▒┘ćě» ┌ę┘ç ě»ě▒ ┘ç┘ć┌»ěž┘ů ěž┘ćě¬ě«ěžěĘ ěÁ┘ćě»┘ł┘é ┘ůě«ě¬┘äěĚ ěĘěž█îě» ěĘ┘ç ěó┘ć ě¬┘łěČ┘ç ┌ę┘ć█î┘ů. ┘ů┘łě▒ě» ěž┘ł┘ä ě¬ě▒┌ę█îěĘ ě»ěžě▒ěž█î█î ěÁ┘ćě»┘ł┘é ┘ł ěž█î┘ć┌ę┘ç ┌ć┘ç ě»ě▒ěÁě»█î ěžě▓ ě»ěžě▒ěž█î█î ě«┘łě» ě▒ěž ě»ě▒ ě│┘çěž┘ů ┘ł ┌ć┘ç ě»ě▒ěÁě»█î ě▒ěž ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█îÔÇî┘çěž█î ěĘě»┘ł┘ć ě▒█îě│┌ę ┘łěžě▒ě» ┌ęě▒ě»┘ç ┘ů█îÔÇîěĘěžě┤ě» ┘ł ┘ů┘łě▒ě» ě»┘ł┘ů ě│ěžěĘ┘é┘çÔÇî█î ěó┘ć ěÁ┘ćě»┘ł┘é ┘ůě«ě¬┘äěĚ ěžě│ě¬. ě»ě▒ ě▒ěžěĘěĚ┘ç ěĘěž ┘ů┘łě▒ě» ěž┘ł┘ä ┘éěžě╣ě»ě¬ěž┘ő ěž┌»ě▒ ě┤┘ůěž ┘ćěŞě▒ ┘ůěźěĘě¬█î ě»ě▒ěĘěžě▒┘ç ěó█î┘ćě»┘ç ěĘ┘łě▒ě│ ě»ěžě┤ě¬┘ç ěĘěžě┤█îě»ěî ěÁ┘ćě»┘ł┘é█î ě▒ěž ┘ů█îÔÇîěĘěž█îě│ě¬ ěž┘ćě¬ě«ěžěĘ ┌ę┘ć█îě» ┌ę┘ç ě»ě▒ěÁě»█î ěĘ█îě┤ě¬ě▒█î ě▒ěž ě»ě▒ ěĘěžě▓ěžě▒ ě│┘çěž┘ů ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ┌ęě▒ě»┘ç ěžě│ě¬.

┘ůěĚ┘äěĘ ┘ż█îě┤┘ć┘çěžě»█î: ěĘ┘çě¬ě▒█î┘ć ěÁ┘ćě»┘ł┘é ě»ě▒ěó┘ůě»ěźěžěĘě¬ ┌ęě»ěž┘ů ěžě│ě¬ěč

┘ůě╣█îěžě▒┘çěž█î ěž┘ćě¬ě«ěžěĘ ěĘ┘çě¬ě▒█î┘ć ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘ç┬şÔÇî┌»ě░ěžě▒█î

ěž┘üě▒ěžě»█î ┌ę┘ç ě│ě▒┘ůěž█î┘çÔÇî┬ş┌»ě░ěžě▒█î ě║█îě▒┘ůě│ě¬┘é█î┘ů ě▒ěž ěž┘ćě¬ě«ěžěĘ ┘ů█îÔÇî┬ş┌ę┘ć┘ćě» ě»ě▒┌»█îě▒ ěĘ┘ç█î┘ć┘ç┬şÔÇî█îěžěĘ█îÔÇî┬ş┘çěž█î ┘ůě│ě¬┘ůě▒ ┘żě▒ě¬┘ü┘ł█î ě«┘łě» ┘ćě«┘łěž┘ç┘ćě» ě┤ě». ěž┘ůěž ěž┘ćě¬ě«ěžěĘ ěž┘ł┘ä█î┘çÔÇî┬ş█î ěó┘ćÔÇî┬ş┘çěž ěžě▓ ě¬ěúěź█îě▒ ┘éěžěĘ┘ä┬şÔÇîě¬┘łěČ┘ç█î ěĘě▒ ěĘěžě▓ě»┘çÔÇî█î ěó█î┘ćě»┘çÔÇî┬ş ě«┘łěž┘çě» ě»ěžě┤ě¬. ěžě▓ěž█î┘ćÔÇîě▒┘ł█î ěž┘ćě¬ě«ěžěĘ ěĘ┘çě¬ě▒█î┘ć ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘ç┬şÔÇî┌»ě░ěžě▒█î ěžě▓ ěž┘ç┘ů█îě¬ ěĘěž┘äěž█î█î ěĘě▒ě«┘łě▒ě»ěžě▒ ě«┘łěž┘çě» ěĘ┘łě». ě»ě▒ ěžě»ěž┘ů┘ç ěĘ┘ç ěĘě▒ě«█î ěžě▓ ┘żěžě▒ěž┘ůě¬ě▒┘çěž█î ěşěžěŽě▓ ěž┘ç┘ů█îě¬ ě»ě▒ ěž┘ćě¬ě«ěžěĘ ěĘ┘çě¬ě▒█î┘ć ┘żě▒ě¬┘ü┘ł█î ě│ě▒┘ůěž█î┘ç┬şÔÇî┌»ě░ěžě▒█î ěžě┤ěžě▒┘ç ┘ů█î┬ş┌ę┘ć█î┘ů.

┌ęěžě▒┘ćěž┘ů┘ç ě╣┘ů┘ä┌ęě▒ě»█î ěĘ┘çě¬ě▒█î┘ć ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î

ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ě»ěžě▒ěž█î ěž┘ć┘łěžě╣ ┘ůě«ě¬┘ä┘ü█î ┘çě│ě¬┘ćě» ┌ę┘ç ┘çě▒┌ęě»ěž┘ů ěĘěžě¬┘łěČ┘çÔÇîěĘ┘ç ┘ůěž┘ç█îě¬ ěÁ┘ćě»┘ł┘é ┘ł ě│█îěžě│ě¬ÔÇî┘çěž█î ěÁ┘ćě»┘ł┘é ┘ůě¬┘üěž┘łě¬ ěžě▓ █î┌ęě»█î┌»ě▒ ě«┘łěž┘ç┘ćě» ěĘ┘łě». ěĘ┘ç ┘ç┘ů█î┘ć ě»┘ä█î┘ä █î┌ę█î ěžě▓ ěžěÁ┘ä█îÔÇîě¬ě▒█î┘ć ┘ů┘łěžě▒ě» ┘ů┘éěž█îě│┘ç ┘ł ěĘě▒ě▒ě│█î ě╣┘ů┘ä┌ęě▒ě» ěÁ┘ćě»┘ł┘éÔÇî┘çěž ┘ůě┤ěž┘çě»┘ç ┌ęěžě▒┘ćěž┘ů┘ç ě╣┘ů┘ä┌ęě▒ě»█î ┘ł ěĘě▒ě▒ě│█î ěĘěžě▓ě»┘ç ěÁ┘ćě»┘ł┘éÔÇî┘çěž ě»ě▒ ě│ěž┘äÔÇî┘çěž█î ┌»ě░ě┤ě¬┘ç ěžě│ě¬. ě┤┘ůěž ěĘěž ěĘě▒ě▒ě│█î ┌»ě░ě┤ě¬┘çÔÇî┬ş█î ěÁ┘ćě»┘ł┘é┬şÔÇî┘çěž ┘ůě¬┘łěČ┘ç ┘ů█îÔÇîě┤┘ł█îě» ┌ę┘ç ěÁ┘ćě»┘ł┘é ě¬ěž ┌ć┘ç ěşě» ě»ě▒ ┘ůě│█îě▒ ěž┘çě»ěž┘ü ě│█îěžě│ě¬ÔÇî┌»ě░ěžě▒█î ě┤ě»┘ç ě«┘łě»ěî ┘ů┘ł┘ü┘é ┘ż█îě┤ ě▒┘üě¬┘ç ěžě│ě¬ ┘ł ěžě▓ ┌ć┘ç ěĘěžě▓ě»┘ç█î ě»ě▒ ěĚ┘ł┘ä ě▓┘ůěž┘ć ěĘě▒ě«┘łě▒ě»ěžě▒ ěĘ┘łě»┘ç ěžě│ě¬. ┘ç┘ů┌ć┘ć█î┘ć ěĘě▒ě▒ě│█î ┘ćěş┘ł┘ç ě╣┘ů┘ä┌ęě▒ě» ěÁ┘ćě»┘ł┘é ┘ů┘łě▒ě»┘ćěŞě▒ ě»ě▒ ě▓┘ůěž┘ćÔÇî┘çěž█î ěÁě╣┘łě»█î ┘ł █îěž ┘ćě▓┘ł┘ä█î ěĘěžě▓ěžě▒ ┘ć█îě▓ ┘ć┌ęě¬┘ç┬şÔÇî█î ┘żě▒ ěž┘ç┘ů█îě¬█î ěžě│ě¬ ┌ę┘ç ěĘěž ěĘě▒ě▒ě│█î ┌ęěžě▒┘ćěž┘ů┘ç ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ┘éěžěĘ┘äÔÇî┘ůě┤ěž┘çě»┘ç ěžě│ě¬.

┘ć┌ęě¬┘ç┬şÔÇî█î ┘éěžěĘ┘äÔÇîěžě┤ěžě▒┘ç ěó┘ć ěžě│ě¬ ┌ę┘ç ěĘěž█îě│ě¬█î ěĘěžě▓ě»┘ç ěÁ┘ćě»┘ł┘é ě▒ěž ěĘ┘ç ě¬┘łěČ┘ç ěĘ┘ç ┘ć┘łě╣ ěÁ┘ćě»┘ł┘é ┘ł ┘ů█îě▓ěž┘ć ě▒█îě│┌ę ěó┘ć ┘ů┘éěž█îě│┘ç ┌ę┘ć█î┘ů. ┌ćě▒ěž ┌ę┘ç ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ┌ę┘ůÔÇîě▒█îě│┌ę ┘ç┘ůěž┘ć┘ćě» ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ěĘěž ě»ě▒ěó┘ůě» ěźěžěĘě¬ ┘ć┘ů█îÔÇîě¬┘łěž┘ć┘ćě» ěĘěž ě»█î┌»ě▒ ěž┘ć┘łěžě╣ ěÁ┘ćě»┘ł┘éÔÇî┘çěž █îěž ě┤ěžě«ěÁÔÇî┘çěž█î ěžěÁ┘ä█î ěĘěžě▓ěžě▒ ě│ě▒┘ůěž█î┘ç ┘é█îěžě│ ┌»ě▒ě»┘ćě» ┌ćě▒ěž ┌ę┘ç ěžě▓ ě▒█îě│┌ę ┘żěž█î█î┘ćÔÇîě¬ě▒ ┘ł ┘ůě╣┘ů┘ł┘äěž┘ő ěĘěžě▓ě»┘ç ┌ę┘ůě¬ě▒█î ěĘě▒ě«┘łě▒ě»ěžě▒ ě«┘łěž┘ç┘ćě» ěĘ┘łě». ěĘě»█î┘ć ě¬ě▒ě¬█îěĘ ┘ů█î┬şÔÇîě¬┘łěž┘ć ┌»┘üě¬ ěžě▓ ┘ćěŞě▒ ěž█î┘ć ┘ůě╣█îěžě▒ ěĘěž█îě» ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘ç┬şÔÇî┌»ě░ěžě▒█î ě▒ěž ěž┘ćě¬ě«ěžěĘ ┌ę┘ć█î┘ů ┌ę┘ç ěĘěž ┘żě░█îě▒┘üě¬┘ć ě│ěĚěş ┘ůě╣█î┘ć█î ěžě▓ ě▒█îě│┌ę ěĘěž┘äěžě¬ě▒█î┘ć ěĘěžě▓ě»┘ç█î ě▒ěž ě»ěžě┤ě¬┘ç ěĘěžě┤ě» █îěž ěĘěž ě»ěžě┤ě¬┘ć ě│ěĚěş ┘ůě╣█î┘ć█î ěžě▓ ěĘěžě▓ě»┘ç█îěî ┌ę┘ůě¬ě▒█î┘ć ě▒█îě│┌ę ě▒ěž ěĘ┘ç ┘ç┘ůě▒ěž┘ç ě»ěžě┤ě¬┘ç ěĘěžě┤ě».

ěÂě▒█îěĘ ěó┘ä┘üěž█î ěĘ┘çě¬ě▒█î┘ć ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘ç┬şÔÇî┌»ě░ěžě▒█î

ěÂě▒█îěĘ ěó┘ä┘üěž █î┌ę█î ěžě▓ ┘ůě╣█îěžě▒┘çěž█î█î ěžě│ě¬ ┌ę┘ç ┘ů█îÔÇîě¬┘łěž┘ćě» ě»ě▒ ┘ů┘éěž█îě│┘ç ě╣┘ů┘ä┌ęě▒ě»┘çěž ┘ů┘łě▒ě»ěžě│ě¬┘üěžě»┘ç ┘éě▒ěžě▒ ěĘ┌»█îě▒ě». ěž█î┘ć ěÂě▒█îěĘ ┘ů┘éě»ěžě▒ ěĘěžě▓ě»┘ç█î ┘ůěžě▓ěžě» █î┌ę ěÁ┘ćě»┘ł┘é ě▒ěž ┘ćě│ěĘě¬ ěĘ┘ç ě┤ěžě«ěÁ ┘ůě╣█îěžě▒ ┌ę┘ç ┘ç┘ůěž┘ć ě┤ěžě«ěÁ ěĘěžě▓ěžě▒ ěžě│ě¬ ě«┘łěž┘çě» ě│┘ćěČ█îě». ěĘ┘ç ěž█î┘ć ┘ůě╣█îěžě▒ ěĘěžě▓ě»┘ç█î ┘üě╣ěž┘ä ┘ć█îě▓ ┌»┘üě¬┘ç ┘ů█îÔÇîě┤┘łě». ěĘěžě▓ě»┘ç█î ┘üě╣ěž┘ä ┘ů█îÔÇîě¬┘łěž┘ćě» ěĘěžě▓┘çÔÇîěž█î ě┤ěž┘ů┘ä ěžě╣ě»ěžě» ┘ůěźěĘě¬ěî ěÁ┘üě▒ ┘ł ┘ů┘ć┘ü█î ěĘěžě┤ě» ┘ł ěÂě▒█îěĘ ěó┘ä┘üěž█î ┌ę┘ůě¬ě▒ ěĘ┘ç ┘ůě╣┘ćěž█î ě╣┘ů┘ä┌ęě▒ě» ┘żěž█î█î┘ćÔÇîě¬ě▒ ┘ł ěÂě▒█îěĘ ěó┘ä┘üěž█î ěĘěž┘äěžě¬ě▒ ┘ł ┘ůěźěĘě¬ ěĘ┘ç ┘ůě╣┘ćěž█î ě╣┘ů┘ä┌ęě▒ě» ěĘ┘çě¬ě▒ ┘ćě│ěĘě¬ ěĘ┘ç ě┤ěžě«ěÁ ě«┘łěž┘çě» ěĘ┘łě» ┘ł ┘ç┘ů┌ć┘ć█î┘ć ěÂě▒█îěĘ ěó┘ä┘üěž█î ěÁ┘üě▒ ┘ć█îě▓ ěĘ┘ç ┘ůě╣┘ćěž█î ěĘěžě▓ě»┘ç█î ┘ůě¬┘ćěžě│ěĘ ěĘěž ě┤ěžě«ěÁ ┘ůě»┘ćěŞě▒ ě«┘łěž┘çě» ěĘ┘łě». ě»ě▒ ┘ů┘éěž█îě│┘ç ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ┘ć█îě▓ ěÂě▒█îěĘ ěó┘ä┘üěž█î ┘ůěźěĘě¬ ěĘ┘ç ┘ůě╣┘ćěž█î ě╣┘ů┘ä┌ęě▒ě» ěĘ┘çě¬ě▒ ěÁ┘ćě»┘ł┘é ┘ćě│ěĘě¬ ěĘ┘ç ě┤ěžě«ěÁ ě«┘łěž┘çě» ěĘ┘łě». ěÂě▒█îěĘ ěó┘ä┘üěž ě▒ěž ┘ů█îÔÇîě¬┘łěž┘ć ěžě▓ ě▒ěžěĘěĚ┘ç ě▓█îě▒ ěĘ┘ç ě»ě│ě¬ ěó┘łě▒ě».

┌ę┘ç ě»ě▒ ěó┘ć Rm ěĘěžě▓ě»┘ç█î ě┤ěžě«ěÁ ┌ę┘äěî Rp ěĘěžě▓ě»┘ç█î ěÁ┘ćě»┘ł┘é ┘ůě»┘ćěŞě▒ ěžě▓ ěžěĘě¬ě»ěž█î ě┤ě▒┘łě╣ ┘üě╣ěž┘ä█îě¬ ┘ł Rf ┘ćě▒ě« ěĘěžě▓ě»┘ç ěĘě»┘ł┘ć ě▒█îě│┌ę ěó┘ć ě«┘łěž┘çě» ěĘ┘łě». ┘ç┘ů┌ć┘ć█î┘ć ěÂě▒█îěĘ ěĘě¬ěž█î ěžě│ě¬┘üěžě»┘ç ě┤ě»┘ç ě▒ěž ě»ě▒ ┘éě│┘ůě¬ ěĘě╣ě» ě┤ě▒ěş ┘ů█îÔÇîě»┘ç█î┘ů.

ěÂě▒█îěĘ ěĘě¬ěž ě»ě▒ ěž┘ćě¬ě«ěžěĘ ěĘ┘çě¬ě▒█î┘ć ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘çÔÇî┬ş┌»ě░ěžě▒█î

ěÂě▒█îěĘ ěĘě¬ěž ┘ç┘ů █î┌ę█î ěžě▓ ┘żě▒┌ęěžě▒ěĘě▒ě»ě¬ě▒█î┘ć ┘ůě╣█îěžě▒┘çěž█î ┘ů┘éěž█îě│┘ç ě»ě▒ ěĘěžě▓ěžě▒ ě│ě▒┘ůěž█î┘ç ěžě│ě¬. ěž█î┘ć ěÂě▒█îěĘ ě▒█îě│┌ę ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ┘ůě»┘ćěŞě▒ ě▒ěž ěĘěž ě▒█îě│┌ę ┘ůě▒ěĘ┘łěĚ ěĘ┘ç ě┤ěžě«ěÁ ┌ę┘ä ěĘěžě▓ěžě▒ ┘ů┘éěž█îě│┘ç ě«┘łěž┘çě» ┌ęě▒ě». ěĘ┘çÔÇîěž█î┘ćÔÇîě¬ě▒ě¬█îěĘ ěĘ┘çÔÇî┘łě│█î┘ä┘ç ěž█î┘ć ěÂě▒█îěĘ ┘ů█îÔÇîě¬┘łěž┘ć ┘ů█îě▓ěž┘ć ┘ç┘ůěĘě│ě¬┌»█î ěÁ┘ćě»┘ł┘é ┘ůě»┘ćěŞě▒ ě▒ěž ěĘěž ┘ć┘łě│ěž┘ćěžě¬ ┌ę┘ä ěĘěžě▓ěžě▒ ┘ů┘éěž█îě│┘ç ┌ęě▒ě». ┌ć┘ćěž┘ć┌ć┘ç ěÂě▒█îěĘ ěĘě¬ěž█î ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ┘ůě»┘ćěŞě▒ě¬ěž┘ć ě╣ě»ě»█î ěĘ█îě┤ě¬ě▒ ěžě▓ █î┌ę ěĘěžě┤ě» ěĘ┘ç ěó┘ć ┘ůě╣┘ćěž ěžě│ě¬ ┌ę┘ç ┘ć┘łě│ěž┘ćěžě¬ ěó┘ć ěĘěžě▓┘ç┬ş█î ěĘ█îě┤ě¬ě▒█î ěžě▓ ┘ć┘łě│ěž┘ćěžě¬ ěĘěžě▓ěžě▒ ě»ěžě┤ě¬┘çÔÇîěž┘ćě» ┘ł ěĘě▒ě╣┌ęě│ ěž█î┘ć ┘ů┘łěÂ┘łě╣ ěž┌»ě▒ ěÂě▒█îěĘ ěĘě¬ěž█î ěÁ┘ćě»┘ł┘é█î ┌ę┘ł┌ć┌ęÔÇîě¬ě▒ ěžě▓ █î┌ę ěĘ┘łě» ┘ć┘łě│ěž┘ćěžě¬ ěó┘ć ┌ę┘ůě¬ě▒ ěžě▓ ┘ć┘łě│ěž┘ćěžě¬ ě┤ěžě«ěÁ ěĘěžě▓ěžě▒ ě«┘łěž┘çě» ěĘ┘łě». ěĘ┘ćěžěĘě▒ěž█î┘ć ěÂě▒█îěĘ ěĘě¬ěž█î █î┌ę ěĘě▒ěž█î ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ěĘ┘ç ┘ůě╣┘ćěž█î ┘ć┘łě│ěž┘ćěžě¬ ěĘě▒ěžěĘě▒ ěĘěž ě┤ěžě«ěÁ ┌ę┘ä ěžě│ě¬.

┘ç┘ů┌ć┘ć█î┘ć ěž┌»ě▒ ┘üě▒ě ┌ę┘ć█î┘ů ěÂě▒█îěĘ ěĘě¬ěž█î ěÁ┘ćě»┘ł┘é█î ě╣ě»ě»█î ěĘ█îě┤ě¬ě▒ ěžě▓ █î┌ę ěĘ┘çÔÇîě╣┘ć┘łěž┘ćÔÇî┘ůěźěž┘ä █│ ě▒ěž ┘ćě┤ěž┘ć ě»┘çě» ěĘě»ěž┘ć ┘ůě╣┘ćěžě│ě¬ ┌ę┘ç ěž┌»ě▒ ěĘěžě▓ěžě▒ █▒█░ ě»ě▒ěÁě» ěÁě╣┘łě» ěĘ┌ę┘ćě» ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î █│ ěĘě▒ěžěĘě▒ ěĘěžě▓ěžě▒ █îě╣┘ć█î █│█░ ě»ě▒ěÁě» ě▒ě┤ě» ě«┘łěž┘çě» ě»ěžě┤ě¬ ┘ł ěž┌»ě▒ ě╣ě»ě»█î ┌ę┘ůě¬ě▒ ěžě▓ █î┌ę ěĘ┘çÔÇîě╣┘ć┘łěž┘ćÔÇî┘ůěźěž┘ä █░.█Á ěĘěžě┤ě». █îě╣┘ć█î ě▒ě┤ě» █îěž ěž┘üě¬ ěó┘ć ┘ćěÁ┘ü ě▒ě┤ě» █îěž ěž┘üě¬ ě┤ěžě«ěÁ ě«┘łěž┘çě» ěĘ┘łě».

ěÂě▒█îěĘ ěĘě¬ěž█î ěÁ┘üě▒ ěĘě▒ěž█î █î┌ę ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ěĘ┘ç ┘ůě╣┘ćěž█î ěó┘ć ěžě│ě¬ ┌ę┘ç ě▒ěžěĘěĚ┘çÔÇîěž█î ┘ů█îěž┘ć ě▒ě┤ě» █îěž ěž┘üě¬ ěÁ┘ćě»┘ł┘é ┘ł ěĘěžě▓ěžě▒ ┘łěČ┘łě» ┘ćě»ěžě▒ě». ěÂě▒█îěĘ ěĘě¬ěž ě▒ěž ┘ů█îÔÇîě¬┘łěž┘ć ěžě▓ ěž█î┘ć ě▒ěžěĘěĚ┘ç ěĘ┘ç ě»ě│ě¬ ěó┘łě▒ě».

┌ę┘ç rM ┘ä█îě│ě¬ ěĘěžě▓ě»┘ç█î ě▒┘łě▓ěž┘ć┘ç ě┤ěžě«ěÁ ┌ę┘ä ┘ł ri ┘ä█îě│ě¬ ěĘěžě▓ě»┘ç█î ě▒┘łě▓ěž┘ć┘ç ěÁ┘ćě»┘ł┘é ┘ůě»┘ćěŞě▒ ┘ł n ě¬ě╣ě»ěžě» ě▒┘łě▓┘çěž█î ě»┘łě▒┘ç ěžě│ě¬. ┘ů█îě▓ěž┘ć ěĘ┘ç█î┘ć┘ç┬şÔÇî█î ěÂě▒█îěĘ ěĘě¬ěž ěĘě▒ěž█î ě¬ě┤ě«█îěÁ ěĘ┘çě¬ě▒█î┘ć ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘çÔÇî┬ş┌»ě░ěžě▒█î ěĘ┘ç ┘łěÂě╣█îě¬ ěĘěžě▓ěžě▒ ěĘě│ě¬┌»█î ě»ěžě▒ě». ěĚěĘ█îě╣ě¬ěž┘ő ě»ě▒ ě┤ě▒ěž█îěĚ ěÁě╣┘łě»█î ěĘěžě▓ěžě▒ěî ěÂě▒█îěĘ ěĘě¬ěž█î ěĘ█îě┤ě¬ě▒ ěĘě▒ ┌ę┘ůě¬ě▒ ┘ł ě»ě▒ ě┤ě▒ěž█îěĚ ěĘěžě▓ěžě▒ ┘ćě▓┘ł┘ä█îěî ěÂě▒█îěĘ ěĘě¬ěž█î ┌ę┘ůě¬ě▒ ěĘě▒ ěĘ█îě┤ě¬ě▒ ěžě▒ěČěş█îě¬ ě»ěžě▒ě».

ěž┘ç┘ů█îě¬ ě»ěžě▒ěž█î█î ě¬ěşě¬ ┘ůě»█îě▒█îě¬ ěĘě▒ěž█î ěž┘ćě¬ě«ěžěĘ ěĘ┘çě¬ě▒█î┘ć ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘çÔÇî┬ş┌»ě░ěžě▒█î

ě»ěžě▒ěž█î█î ě¬ěşě¬ ┘ůě»█îě▒█îě¬ ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î █îěž AUM ěžě▓ ěĘ┘çě¬ě▒█î┘ć ┘ůě╣█îěžě▒┘çěž█î ě¬ěÁ┘ů█î┘ů┬ş┌»█îě▒█î ě»ě▒ ě«ěÁ┘łěÁ ěĘ┘çě¬ě▒█î┘ć ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ěžě│ě¬ ┌ćě▒ěž ┌ę┘ç ┘çě▒┌ć┘ç █î┌ę ěÁ┘ćě»┘ł┘é ě»ěžě▒ěž█î ě│ě▒┘ůěž█î┘ç ě¬ěşě¬ ┘ůě»█îě▒█îě¬ ěĘ█îě┤ě¬ě▒█î ěĘěžě┤ě» ěĘ┘ç ┘ůě╣┘ćěž█î ěó┘ć ěžě│ě¬ ┌ę┘ç ěž┘üě▒ěžě» ěĘ█îě┤ě¬ě▒█î ěĘ┘ç ěž█î┘ć ěÁ┘ćě»┘ł┘é ěžě╣ě¬┘ůěžě» ┌ęě▒ě»┘çÔÇîěž┘ćě» ┘ł ┘ůě┤ě«ěÁěž┘ő ěČěž█î█î ┌ę┘ç ěž┘üě▒ěžě» ěĘ█îě┤ě¬ě▒█î ěĘ┘ç ěó┘ć ěžě╣ě¬┘ůěžě» ┘ů█îÔÇî┌ę┘ć┘ćě» ěžě▓ ┘ůě│ěŽ┘ł┘ä█îě¬ÔÇî┘żě░█îě▒█î ┘ł ┌ę█î┘ü█îě¬ ěĘěž┘äěžě¬ě▒█î ┘ç┘ů ěĘě▒ě«┘łě▒ě»ěžě▒ ěĘ┘łě»┘ç ěžě│ě¬ ┌ę┘ç ě¬┘łěž┘ćě│ě¬┘ç ěž█î┘ć ěžě╣ě¬┘ůěžě» ě▒ěž ěČ┘äěĘ ┌ę┘ćě» ┘ł ěžěşě¬┘ůěž┘äěž┘ő ě¬┘äěžě┤ ěĘ█îě┤ě¬ě▒█î ě»ě▒ ěş┘üěŞ ěÁě▒┘ü┘ç ┘ł ěÁ┘äěžěş ě│ě▒┘ůěž█î┘çÔÇî┬ş┌»ě░ěžě▒ěž┘ć ě«┘łě» ě«┘łěž┘çě» ě»ěžě┤ě¬. ┘ç┘ů┌ć┘ć█î┘ć ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î█î ┌ę┘ç ěžě▓ ě│ě▒┘ůěž█î┘ç ě¬ěşě¬ ┘ůě»█îě▒█îě¬ ě▓█îěžě»█î ěĘě▒ě«┘łě▒ě»ěžě▒ ┘çě│ě¬┘ćě» ěĚěĘ█îě╣ě¬ěž┘ő ě¬┘äěžě┤ ┘ů█îÔÇî┌ę┘ć┘ćě» ě¬ěž ěžě▓ ěĘ┘çě¬ě▒█î┘ć ┘ůě¬ě«ěÁěÁěž┘ć ┘ł ěşě▒┘ü┘çÔÇîěž█îÔÇîě¬ě▒█î┘ć ěž┘üě▒ěžě» ěĘě▒ěž█î ┘ůě»█îě▒█îě¬ ěĘ┘ç█î┘ć┘ç ě│ě▒┘ůěž█î┘ç ěžě│ě¬┘üěžě»┘ç ┘ć┘ůěž█î┘ćě».

ěžě│ě¬ě«ě▒ěžěČ ěžěĚ┘äěžě╣ěžě¬ ěÁ┘ćě»┘ł┘éÔÇî┘çěž ┘ł ┘ů┘éěž█îě│┘ç ěó┘ćÔÇî┘çěž

ě▒┘łě┤ÔÇî┘çěž█î ┘ůě«ě¬┘ä┘ü█î ěĘě▒ěž█î ěžě│ě¬ě«ě▒ěžěČ ěžěĚ┘äěžě╣ěžě¬ ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ┘ů┘łěČ┘łě» ěžě│ě¬ ┌ę┘ç ě»ě▒ ┘ůě│█îě▒ ěž┘ćě¬ě«ěžěĘ ěĘ┘çě¬ě▒█î┘ć ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ěĘ┘ç ě┤┘ůěž ┌ę┘ů┌ę ě«┘łěž┘ç┘ćě» ┌ęě▒ě». █î┌ę█î ěžě▓ ěž█î┘ć ě▒┘łě┤ÔÇî┘çěž ┘ůě▒ěžěČě╣┘ç ěĘ┘ç ě│ěž█îě¬ ┘ůě»█îě▒█îě¬ ┘ü┘ćěž┘łě▒█î ěĘ┘łě▒ě│ ě¬┘çě▒ěž┘ć ě«┘łěž┘çě» ěĘ┘łě». ě»ě▒ ěž█î┘ć ě│ěž█îě¬ ěžěĚ┘äěžě╣ěžě¬ ěĘě│█îěžě▒ ┌»ě│ě¬ě▒ě»┘çÔÇîěž█î ěžě▓ ě¬┘ůěž┘ů█î ě┤ě▒┌ęě¬ÔÇî┘çěž█î ěşěžěÂě▒ ě»ě▒ ěĘ┘łě▒ě│ ┘ł ┘üě▒ěžěĘ┘łě▒ě│ ┘ł ┘ç┘ů┌ć┘ć█î┘ć ě¬┘ůěž┘ů ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ┘ůě«ě¬┘ä┘ü ┘ů┘łěČ┘łě» ěžě│ě¬. ┘ç┘ů┌ć┘ć█î┘ć ě│ěž█îě¬ ┘ü█î┘ż█îě▒ěž┘ć ┘ć█îě▓ ěĘ┘çÔÇîěÁ┘łě▒ě¬ ě¬ě«ěÁěÁ█î ěĘě▒ěž█î ěž█î┘ć ┘ů┘łěÂ┘łě╣ ┘éěžěĘ┘äÔÇîěžě│ě¬┘üěžě»┘ç ěžě│ě¬ ┌ę┘ç ěžěĚ┘äěžě╣ěžě¬ ┘çě▒ ěÁ┘ćě»┘ł┘é ě»ě▒ ěó┘ć ěźěĘě¬ ě┤ě»┘ç ┘ł ┘éěžěĘ┘äÔÇî┘ů┘éěž█îě│┘ç ě«┘łěž┘çě» ěĘ┘łě».

ěžě│ě¬ě«ě▒ěžěČ ěÂě▒█îěĘ ěó┘ä┘üěž ┘ł ěĘě¬ěž ┘ł ┘ů┘éěž█îě│┘ç ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ě»ě▒ ě│ěž█îě¬ Fipiran

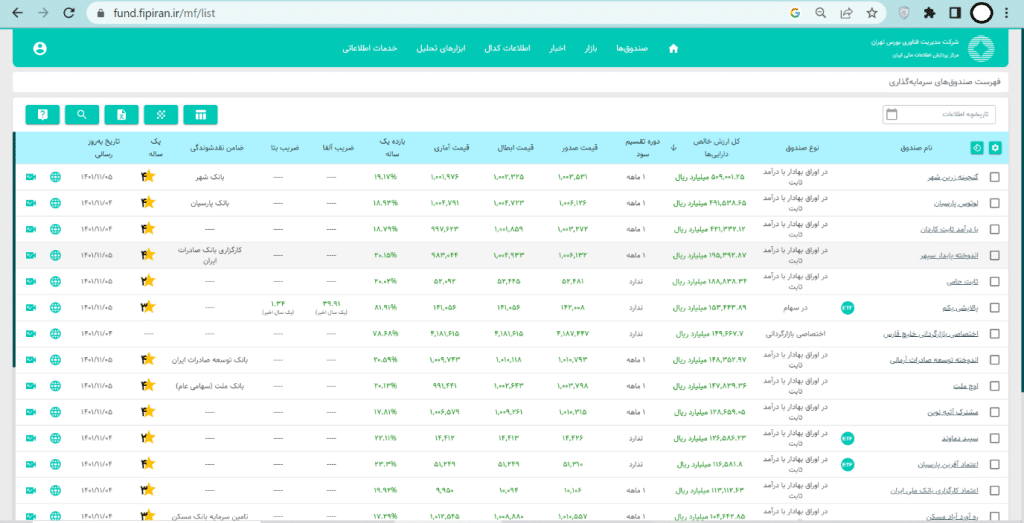

ě┤┘ůěž ┘ů█îÔÇîě¬┘łěž┘ć█îě» ěĘěž ┘ůě▒ěžěČě╣┘ç ěĘ┘ç ě│ěž█îě¬ fipiran ěĘ┘ç ěóě»ě▒ě│ https://www.fipiran.com/ ěžěĚ┘äěžě╣ěžě¬ ě¬┘ůěž┘ů█î ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ┘ůě«ě¬┘ä┘ü ěžě▓ ěČ┘ů┘ä┘ç ěÂě▒ěž█îěĘ ěó┘ä┘üěžěî ěĘě¬ěž ┘ł ┌ę┘ä ěžě▒ě▓ě┤ ě«ěž┘äěÁ ě»ěžě▒ěž█î█îÔÇî┘çěž█î ěó┘ćÔÇî┘çěž ě▒ěž ┘ů┘éěž█îě│┘ç ┘ć┘ůěž█î█îě».

ě»ě▒ ě¬ěÁ┘ł█îě▒ ěĘěž┘äěž ┌ę┘ç ěžě▓ ěž█î┘ć ě│ěž█îě¬ ěžě│ě¬ě«ě▒ěžěČ ě┤ě»┘ç ěžě│ě¬ ┘ůě┤ěž┘çě»┘ç ┘ů█îÔÇî┌ę┘ć█îě» ┌ę┘ç ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ┌»┘ćěČ█î┘ć┘ç ě▓ě▒█î┘ćÔÇîě┤┘çě▒ěî ┘ä┘łě¬┘łě│ ┘żěžě▒ě│█îěž┘ć ┘ł ěÁ┘ćě»┘ł┘é ěĘěž ě»ě▒ěó┘ůě» ěźěžěĘě¬ ┌ęěžě▒ě»ěž┘ć ěĘěžěžě▒ě▓ě┤ ě«ěž┘äěÁ ┌ę┘ä ě»ěžě▒ěž█î█î ěĘ█îě┤ě¬ě▒ ěžě▓ █┤█░█░█░█░█░ ┘ů█î┘ä█îěžě▒ě»ě▒█îěž┘ä█î ě│┘ç ěÁ┘ćě»┘ł┘é ěĘě▒ě¬ě▒ ěžě▓ ěČ┘ćěĘ┘ç ┘ů█îě▓ěž┘ć ě»ěžě▒ěž█î█î ě¬ěşě¬ ┘ůě»█îě▒█îě¬ ┘çě│ě¬┘ćě».

ěČ┘ůě╣ÔÇîěĘ┘ćě»█î ěĘ┘çě¬ě▒█î┘ć ěÁ┘ćě»┘ł┘é ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î

ěĘ┘çÔÇîěĚ┘łě▒┌ę┘ä█î ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î █î┌ę█î ěžě▓ ěĘ┘çě¬ě▒█î┘ć ěž┘ćě¬ě«ěžěĘÔÇî┘çěž█î ┘ů┘ů┌ę┘ć ěĘě▒ěž█î ěž┘üě▒ěžě»█î ┘çě│ě¬┘ćě» ┌ę┘ç ┘ůěž█î┘ä ěĘ┘ç █î┌ę ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ┘ůě»█îě▒█îě¬ ě┤ě»┘ç ┘ł ě¬┘łě│ěĚ ěž┘üě▒ěžě» ┘ůě¬ě«ěÁěÁ ┘çě│ě¬┘ćě». ě▒█îě│┌ę ┘ł ěĘěžě▓ě»┘ç█î ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ěĘě▒ ěžě│ěžě│ ě¬ě▒┌ę█îěĘÔÇî┘çěž█î ě»ěžě▒ěž█î█î ┘ůě¬┘üěž┘łě¬ ┘çě▒ ěÁ┘ćě»┘ł┘é ěĘěž ě»█î┌»ě▒█î ┘ůě¬┘üěž┘łě¬ ěžě│ě¬ ┘ł ěĘ┘ćěžěĘě▒ěž█î┘ć ┘ů█îÔÇîě¬┘łěž┘ć ěĘě▒ ěžě│ěžě│ ┘ů█îě▓ěž┘ć ě▒█îě│┌ęÔÇî┘żě░█îě▒█î ěĘ┘ç ě│ě▒ěžě║ ěÁ┘ćě»┘ł┘é █îěž ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ěĘ┘ç ě«ěÁ┘łěÁ█î ě▒┘üě¬ ┌ę┘ç ěĘěž┘çě»┘ü ┘ůěž █î┌ęÔÇîě│┘ł ┘çě│ě¬┘ćě». ě▒┘łě┤ÔÇî┘çěž ┘ł ┘ůě╣█îěžě▒┘çěž█î ┘ůě«ě¬┘ä┘ü█î ┘ç┘ů┌ć┘ł┘ć ┘ů█îě▓ěž┘ć ěĘěžě▓ě»┘ç█î ěÁ┘ćě»┘ł┘éěî ěžě▒ě▓ě┤ ┌ę┘ä ě»ěžě▒ěž█î█îÔÇî┘çěž█î ěÁ┘ćě»┘ł┘éěî ěÂě▒ěž█îěĘ ěĘě¬ěž ┘ł ěó┘ä┘üěž ┘ł ÔÇŽ ěČ┘çě¬ ┘ů┘éěž█îě│┘ç ┘ł ě¬ě┤ě«█îěÁ ěĘ┘çě¬ě▒█î┘ć ěÁ┘ćě»┘ł┘éÔÇî┘çěž█î ě│ě▒┘ůěž█î┘çÔÇî┌»ě░ěžě▒█î ěžě▓┘ć┘éěĚ┘çÔÇî┘ćěŞě▒┘çěž█î ┘ůě¬┘üěž┘łě¬ ┘łěČ┘łě» ě»ěžě▒ě» ┌ę┘ç ┘ů█îÔÇîě¬┘łěž┘ć ě╣┘äěž┘ł┘ç ěĘě▒ ┌ęěžě▒┘ćěž┘ů┘ç ě╣┘ů┘ä┌ęě▒ě»█î ěÁ┘ćě»┘ł┘éÔÇî┘çěžěî ěó┘ćÔÇî┘çěž ě▒ěž ěĘě▒ě▒ě│█î ┘ć┘ů┘łě». ěž┘äěĘě¬┘ç ěž█î┘ć ěÂě▒ěž█îěĘ ě»ě▒ ě«ěÁ┘łěÁ ěÁ┘ćě»┘ł┘é┬şÔÇî┘çěž█î ě»ě▒ěó┘ůě» ěźěžěĘě¬ ┘ł ┘ůě«ě¬┘äěĚ ┘ů┘łěÂ┘łě╣█îě¬ ┘ćě«┘łěž┘ç┘ćě» ě»ěžě┤ě¬ ┘ł ěĘě▒ěž█î ┘ů┘éěž█îě│┘ç┬şÔÇî█î ěĘ┘çě¬ě▒█î┘ć ěÁ┘ćě»┘ł┘é┬şÔÇî┘çěž█î ě│┘çěž┘ů█î ┘ů┘ćěžě│ěĘ ě«┘łěž┘ç┘ćě» ěĘ┘łě».

ěĘě▒ěž█î ě»ě│ě¬ě▒ě│█î ěĘ┘ç ě│ěž█îě▒ ┘ů┘éěž┘äěžě¬ ┘ł ┘ůěşě¬┘łěž█î ěó┘ů┘łě▓ě┤█î ┘łěžě▒ě» ě┤┘ł█îě».