ШӘШ§ШұЫҢШ®ЪҶЩҮвҖҢЫҢ ЩҫЫҢШҜШ§ЫҢШҙ ШЁЩҲШұШі ШҜШұ Ш§ЫҢШұШ§ЩҶ ЩҲ Ш¬ЩҮШ§ЩҶ

ЫұЫҙЫ°Ыі/Ы°ЫІ/ЫұЫІ

ШӘШ®ШөЫҢШө ШҜШ§ШұШ§ЫҢЫҢ ШҜШұ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ЩҲ ШЁЩҲШұШі

ЫұЫҙЫ°Ыі/Ы°ЫІ/ЫұЫІШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШЁЩҮвҖҢШ№ЩҶЩҲШ§ЩҶ ЫҢЪ© Щ…ЩҒЩҮЩҲЩ… Ш§ЩӮШӘШөШ§ШҜЫҢ Ш¶Щ…ЩҶ Ш§ЫҢШ¬Ш§ШҜ ШёШұЩҒЫҢШӘ Ш¬ШҜЫҢШҜШҢ ЫҢШ§ ШЁШ§Щ„Ш§ШЁШұШҜЩҶ ШЁЩҮШұЩҮвҖҢЩҲШұЫҢ ШёШұЩҒЫҢШӘ Щ…ЩҲШ¬ЩҲШҜШҢ ШҜШұ ШіЩ…ШӘ Ш№ШұШ¶ЩҮвҖҢЫҢ Ш§ЩӮШӘШөШ§ШҜ ШҜШұ ШҜЫҢШҜЪҜШ§ЩҮ Ъ©Щ„Ш§ЩҶШҢ ШҜШ§ШұШ§ЫҢ Ш№ЩҲШ§ЫҢШҜЫҢ ШЁШұШ§ЫҢ ЩҒШұШҜ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§Шұ ЩҶЫҢШІ Ш®ЩҲШ§ЩҮШҜ ШЁЩҲШҜ ШӘШ§ ШЁШӘЩҲШ§ЩҶШҜ Ш¶Щ…ЩҶ Щ…ШӯШ§ЩҒШёШӘ Ш§ШІ ЩӮШҜШұШӘ Ш®ШұЫҢШҜ ЩҲ Ш§ШұШІШҙ ЩҫЩҲЩ„ Ш®ЩҲШҜШҢ ШЁЩҮ ШӘЩҲШіШ№ЩҮвҖҢЫҢ Ъ©ШіШЁвҖҢЩҲЪ©Ш§ШұШҙ ЩҲ ШӯШӘЫҢ Ш§ЫҢШ¬Ш§ШҜ ШұЩҲЩҶЩӮ ШҜШұ ШіШ·Шӯ Ъ©Щ„ЫҢ Ш§ЩӮШӘШөШ§ШҜ Ъ©Щ…Ъ© Ъ©ЩҶШҜ. ШҜШұ ШҙШұШ§ЫҢШ· ШӘЩҲШұЩ…ЫҢ Ъ©ШҙЩҲШұ Щ…Ш§ШҢ Ш§ЩҮЩ…ЫҢШӘ ЩҲ Щ„ШІЩҲЩ… Ш§ЩҶШ¬Ш§Щ… ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢШҢ ШӯШҜШ§ЩӮЩ„ ШЁШұШ§ЫҢ ШӯЩҒШё Ш§ШұШІШҙ ЩҫЩҲЩ„ ЩҲ Щ…ШӯШ§ЩҒШёШӘ Ш§ШІ ШўЩҶ ШҜШұ ШЁШұШ§ШЁШұ ЩҶШұШ®вҖҢЩҮШ§ЫҢ ШӘЩҲШұЩ… ШЁШ§Щ„Ш§ШҢ ШЁШұ Ъ©ШіЫҢ ЩҫЩҲШҙЫҢШҜЩҮ ЩҶЫҢШіШӘШӣ Ш§Щ…Ш§ ШіШӨШ§Щ„ЫҢ Ъ©ЩҮ ШҜШұ Ш§ЫҢЩҶШ¬Ш§ ШЁЩҮ ЩҲШ¬ЩҲШҜ Щ…ЫҢвҖҢШўЫҢШҜ ШўЩҶ Ш§ШіШӘ Ъ©ЩҮ Ъ©ШҜШ§Щ… ШЁШ§ШІШ§Шұ ЩҲ Ъ©ШҜШ§Щ… ШЁШ®Шҙ ШЁШұШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Щ…ЩҶШ§ШіШЁвҖҢШӘШұ Ш§ШіШӘ. Ш§ЪҜШұЪҶЩҮ ЩҫШ§ШіШ® ШЁЩҮ Ш§ЫҢЩҶ ШіШӨШ§Щ„ ШӘШ§ ШӯШҜ ЩӮШ§ШЁЩ„вҖҢШӘЩҲШ¬ЩҮЫҢ ЩҲШ§ШЁШіШӘЩҮ ШЁЩҮ ШӘШұШ¬ЫҢШӯШ§ШӘ Ш°ЩҮЩҶЫҢ Ш§ЩҒШұШ§ШҜ Ш§ШіШӘШҢ Ш§Щ…Ш§ Щ…ЫҢвҖҢШӘЩҲШ§ЩҶ ШЁШұШ§ЫҢ ШўЩҶ ЫҢЪ©ШіШұЫҢ Ш§ШөЩҲЩ„ Ъ©Щ„ЫҢ ШұШ§ ЩҶЫҢШІ Щ…ШӘШөЩҲШұ ШЁЩҲШҜ. Щ…Ш§ ШҜШұ Ш§ЫҢЩҶ Щ…ЩӮШ§Щ„ЩҮ ШЁЩҮ Щ…Ш№ШұЩҒЫҢ ЩҲ Ш§ШұШ§ШҰЩҮвҖҢЫҢ ШӘЩҲШ¶ЫҢШӯШ§ШӘ Щ…Ш®ШӘШөШұЫҢ ШҜШұ Ш§ЫҢЩҶ ШЁШ§ШұЩҮ Ш®ЩҲШ§ЩҮЫҢЩ… ЩҫШұШҜШ§Ш®ШӘ ШӘШ§ ШЁШӘЩҲШ§ЩҶЫҢЩ… ШЁЩҮШӘШұЫҢЩҶ Щ…ШӯЩ„ ШұШ§ ШЁШұШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ЩҫЫҢШҜШ§ Ъ©ЩҶЫҢЩ….

Щ…ЩҲШ§ШұШҜ Щ…ЩҮЩ… ЩҲ ШӘШЈШ«ЫҢШұЪҜШ°Ш§Шұ ШЁШұШ§ЫҢ Ш§ЩҶШӘШ®Ш§ШЁ ШЁЩҮШӘШұЫҢЩҶ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ Ш§ЫҢШұШ§ЩҶ

Ш·ШЁЫҢШ№ШӘШ§ЩӢ ЩҲЩӮШӘЫҢ ШЁЩҮ ШіШұШ§Шә Ш§ЩҶШӘШ®Ш§ШЁ ЫҢЪ© ШЁШ§ШІШ§Шұ ШЁШұШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Щ…ЫҢвҖҢШұЩҲЫҢЩ…ШҢ ШЁШұШ®ЫҢ Ш§ШІ Щ…Ш№ЫҢШ§ШұЩҮШ§ ШұШ§ ШЁЫҢЩҶ ШўЩҶвҖҢЩҮШ§ Щ…ЩӮШ§ЫҢШіЩҮ Ъ©ШұШҜЩҮ ЩҲ ШіШ№ЫҢ Щ…ЫҢвҖҢЪ©ЩҶЫҢЩ… Щ…Ш·Ш§ШЁЩӮ ШЁШ§ ШўЩҶвҖҢЩҮШ§ШҢ ШЁЩҮШӘШұЫҢЩҶ ЪҜШІЫҢЩҶЩҮ ШұШ§ Ш§ЩҶШӘШ®Ш§ШЁ ЩҶЩ…Ш§ЫҢЫҢЩ…. Ш§ШІ Щ…ЩҮЩ…вҖҢШӘШұЫҢЩҶ Ш§ЫҢЩҶ ЩҫШ§ШұШ§Щ…ШӘШұЩҮШ§ Щ…ЫҢвҖҢШӘЩҲШ§ЩҶ ШЁЩҮ ШЁШ§ШІШҜЩҮЫҢШҢ Щ…ШӯШҜЩҲШҜЫҢШӘвҖҢЩҮШ§ЫҢ ЩҲШұЩҲШҜ ЩҲ Щ…ЫҢШІШ§ЩҶ ШҜШіШӘШұШіЫҢШҢ ШұЫҢШіЪ© ЩҲ ШЁШӯШ« ЩҶЩӮШҜШҙЩҲЩҶШҜЪҜЫҢ ШўЩҶвҖҢЩҮШ§ Ш§ШҙШ§ШұЩҮ Ъ©ШұШҜ Ъ©ЩҮ ШҜШұ Ш§ШҜШ§Щ…ЩҮ ШЁЩҮ ШҙШұШӯ ЩҮШұ ЫҢЪ© Ш§ШІ ШўЩҶвҖҢЩҮШ§ Ш®ЩҲШ§ЩҮЫҢЩ… ЩҫШұШҜШ§Ш®ШӘ.

Щ…ШӯШҜЩҲШҜЫҢШӘвҖҢЩҮШ§ЫҢ ЩҲШұЩҲШҜ ЩҲ Щ…ЫҢШІШ§ЩҶ ШҜШіШӘШұШіЫҢ ШЁЩҮ ШЁЩҮШӘШұЫҢЩҶ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢвҖҢЩҮШ§ ШҜШұ Ш§ЫҢШұШ§ЩҶ

ЫҢЪ©ЫҢ Ш§ШІ Щ…ШіШ§ШҰЩ„ЫҢ Ъ©ЩҮ ЩҮЩҶЪҜШ§Щ… Ш§ЩҶШӘШ®Ш§ШЁ ШЁШ§ШІШ§ШұЫҢ ШЁШұШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШЁШ§ ШўЩҶ ШұЩҲШЁЩҮвҖҢШұЩҲ ЩҮШіШӘЫҢЩ… ШЁШӯШ« ШіЩҮЩҲЩ„ШӘ ЩҲШұЩҲШҜ ШЁЩҮ ШўЩҶ ШЁШ§ШІШ§Шұ Ш§ШіШӘ. ШҜШұ ШЁШұШ®ЫҢ Ш§ШІ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢвҖҢЩҮШ§ ШҙШұШ§ЫҢШ· ШЁЩҮвҖҢЪҜЩҲЩҶЩҮвҖҢШ§ЫҢ Ш§ШіШӘ Ъ©ЩҮ ЩҲШұЩҲШҜ ШЁЩҮ ШЁШ§ШІШ§Шұ ЩҲ Ш§ЩҶШ¬Ш§Щ… ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ ШўЩҶ Щ…ШіШӘЩ„ШІЩ… ШҜШұвҖҢШ§Ш®ШӘЫҢШ§Шұ ШҜШ§ШҙШӘЩҶ Щ…ЩӮШҜШ§Шұ ЩӮШ§ШЁЩ„вҖҢШӘЩҲШ¬ЩҮЫҢ Ш§ШІ ШіШұЩ…Ш§ЫҢЩҮ Ш§ШіШӘ ЩҲ ЫҢШ§ ШЁЩҮ Ш№ШЁШ§ШұШӘ ШіШ§ШҜЩҮвҖҢШӘШұ ШЁШ§ ЩҮШұ Щ…ЫҢШІШ§ЩҶ ЩҫЩҲЩ„ЫҢ ЩҶЩ…ЫҢвҖҢШӘЩҲШ§ЩҶ ЩҲШ§ШұШҜ ШўЩҶвҖҢЩҮШ§ ШҙШҜ. ШҜШұ ШЁШұШ®ЫҢ Ш§ШІ ШЁШ§ШІШ§ШұвҖҢЩҮШ§ ШҙШ§ЫҢШҜ ШҜШұ ШёШ§ЩҮШұ ЪҶЩҶЫҢЩҶ ШҙШұШ·ЫҢ ЩҲШ¬ЩҲШҜ ЩҶШҜШ§ШұШҜ Ш§Щ…Ш§ Ш№Щ…Щ„Ш§ЩӢ ЩҲШ§ШұШҜШҙШҜЩҶ ШЁШ§ Щ…ЫҢШІШ§ЩҶ ЩҫЩҲЩ„ Ш§ЩҶШҜЪ© Щ…Щ…Ъ©ЩҶ Ш§ШіШӘ ШөШұЩҒЩҮвҖҢЫҢ ЪҶЩҶШҜШ§ЩҶЫҢ ШұШ§ ШҜШұ ЩҫЫҢ ЩҶШҜШ§ШҙШӘЩҮ ШЁШ§ШҙШҜ ЩҲ Ш§ЪҜШұ Ш§ШІ ЩҶЪҜШ§ЩҮ ШҜШұШөШҜЫҢ ШЁЩҮ ЩҶЪҜШ§ЩҮ Щ…ЩӮШҜШ§ШұЫҢ ШЁШұЩҲЫҢЩ…ШҢ Щ…ЫҢШІШ§ЩҶ Ш№Ш§ЫҢШҜЫҢ Ш®Щ„ЩӮ ШҙШҜЩҮ ШҜШұ Ш·ЩҲЩ„ ЫҢЪ© ШіШ§Щ„ ЪҶЩҶШҜШ§ЩҶ ЩӮШ§ШЁЩ„вҖҢШӘЩҲШ¬ЩҮ ЩҶШЁШ§ШҙШҜ.

ШЁШұШ§ЫҢ ШҜШұЪ© ШЁЩҮШӘШұ Ш§ЫҢЩҶ Щ…ШіШҰЩ„ЩҮ Щ…ЩӮШ§ЫҢШіЩҮвҖҢЫҢ ШЁШ§ШІШ§Шұ Щ…ШіЪ©ЩҶ ЩҲ ШЁШ§ШІШ§Шұ ШіЩҮШ§Щ… ШЁШіЫҢШ§Шұ Ъ©Щ…Ъ©вҖҢЪ©ЩҶЩҶШҜЩҮ Ш§ШіШӘ. Ш§ШіШ§ШіШ§ЩӢ ШЁШ§ШІШ§Шұ Щ…ШіЪ©ЩҶ Ш®ШөЩҲШөШ§ЩӢ ШҜШұ Ш§ЫҢШұШ§ЩҶ ШЁЩҮвҖҢЪҜЩҲЩҶЩҮвҖҢШ§ЫҢ Ш§ШіШӘ Ъ©ЩҮ ШЁШұШ§ЫҢ Ш§ЩҶШ¬Ш§Щ… ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Щ…ШіШӘЩӮЫҢЩ… ШЁЩҮ Щ…ЫҢШІШ§ЩҶ ШіШұЩ…Ш§ЫҢЩҮвҖҢЫҢ ШЁШ§Щ„Ш§ЫҢЫҢ Ш§ШӯШӘЫҢШ§Ш¬ ШҜШ§ШұШҜШҢ Ш§ЫҢЩҶ ШҜШұ ШӯШ§Щ„ЫҢ Ш§ШіШӘ Ъ©ЩҮ ШҜШұ ШІЩ…Ш§ЩҶ ЩҶЪҜШ§ШұШҙ Ш§ЫҢЩҶ Щ…ЩӮШ§Щ„ЩҮ ШӯШҜШ§ЩӮЩ„ Щ…ЫҢШІШ§ЩҶ ШіШұЩ…Ш§ЫҢЩҮвҖҢЫҢ Щ„Ш§ШІЩ… ШЁШұШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ ШЁЩҲШұШі Щ…ШЁЩ„Шә ЩҫШ§ЩҶШөШҜ ЩҮШІШ§Шұ ШӘЩҲЩ…Ш§ЩҶ Ш§ШіШӘ.

Ш§ЪҜШұ ШҜШұ ШЁШ§ШІШ§Шұ Щ…ШіЪ©ЩҶ ШЁЩҮ ШіШұШ§Шә ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШәЫҢШұЩ…ШіШӘЩӮЫҢЩ… ШЁШұЩҲЫҢЩ… ЩҲ ШЁШ®ЩҲШ§ЩҮЫҢЩ… Ш§ШІ ШөЩҶШҜЩҲЩӮвҖҢЩҮШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Щ…ШіЪ©ЩҶ Ш§ШіШӘЩҒШ§ШҜЩҮ Ъ©ЩҶЫҢЩ…ШҢ ШҜШұ ЩҲШ§ЩӮШ№ ШЁШ§ШІ ЩҮЩ… Ш§ШІ ШЁШ§ШІШ§Шұ ШіШұЩ…Ш§ЫҢЩҮ Ъ©Щ…Ъ© ЪҜШұЩҒШӘЩҮвҖҢШ§ЫҢЩ…Шӣ ШЁЩҶШ§ШЁШұШ§ЫҢЩҶ Щ…ЫҢвҖҢШӘЩҲШ§ЩҶ ЪҜЩҒШӘ ШЁШ§ШІШ§Шұ Щ…ШіЪ©ЩҶ ШЁШұШ§ЫҢ ШҜШ§ШұЩҶШҜЪҜШ§ЩҶ ЩҲШ¬ЩҲЩҮ Ш®ШұШҜШҢ Щ…ШӯЩ„ ЪҶЩҶШҜШ§ЩҶ ЩӮШ§ШЁЩ„вҖҢШӘЩҲШ¬ЩҮЫҢ ШЁШұШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Щ…ШіШӘЩӮЫҢЩ… ЩҶЫҢШіШӘ. Ш§ШІ ШіЩҲЫҢ ШҜЫҢЪҜШұ Ш§ЫҢЩҶ Щ…ЫҢШІШ§ЩҶ ШЁШ§Щ„Ш§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЫҢ Щ„Ш§ШІЩ… ШЁШұШ§ЫҢ ЩҲШұЩҲШҜШҢ ШіШЁШЁ ШҙШҜЩҮ ШӘШ§ ЩҮШІЫҢЩҶЩҮвҖҢЩҮШ§ЫҢ Щ…ШЁШ§ШҜЩ„Ш§ШӘЫҢ Ш§ЫҢЩҶ ШЁШ§ШІШ§Шұ ЩҶЫҢШІ Ъ©ЩҮ ШЁЩҮ ШҙЪ©Щ„ ШҜШұШөШҜЫҢ Ш§ШІ ЩӮЫҢЩ…ШӘ ШӘШ№ЫҢЫҢЩҶ Щ…ЫҢвҖҢШҙЩҲШҜ- ШұЩӮЩ…вҖҢЩҮШ§ЫҢ ЩҶШіШЁШӘШ§ЩӢ ШЁШ§Щ„Ш§ЫҢЫҢ ШұШ§ ШҜШұ ЩӮЫҢШ§Ші ШЁШ§ ШіШ§ЫҢШұ ШЁШ§ШІШ§ШұЩҮШ§ ШҜШұ ШЁШұ ШҜШ§ШҙШӘЩҮ ШЁШ§ШҙШҜ.

Ш§ШіШ§ШіШ§ЩӢ ЫҢЪ©ЫҢ Ш§ШІ ЩҶЪ©Ш§ШӘ ШЁШіЫҢШ§Шұ ШЁШ§Ш§ЩҮЩ…ЫҢШӘ ШҜШұ ШЁШӯШ« Щ…ЩӮШ§ЫҢШіЩҮвҖҢЫҢ ШЁШ§ШІШ§ШұвҖҢЩҮШ§ШҢ ЩҮЩ…ЫҢЩҶ Щ…ШіШҰЩ„ЩҮвҖҢЫҢ ЩҮШІЫҢЩҶЩҮвҖҢЩҮШ§ЫҢ Щ…ШЁШ§ШҜЩ„Ш§ШӘЫҢ Ш§ШіШӘ Ъ©ЩҮ ШҜШұ ЩӮШ§Щ„ШЁ Ъ©Ш§ШұЩ…ШІШҜШҢ ШӯЩӮвҖҢШ§Щ„Ш№Щ…Щ„вҖҢЪ©Ш§ШұЫҢ ЩҲ вҖҰ ЩҶЩ…ЩҲШҜ ЩҫЫҢШҜШ§ Ш®ЩҲШ§ЩҮШҜ Ъ©ШұШҜШӣ Ш§ШІ ЫҢЪ© ШҜЫҢШҜЪҜШ§ЩҮ Ъ©Щ„Ш§ЩҶ ЩҲ ШЁШұ Ш§ШіШ§Ші ШӘЩҒЪ©ШұШ§ШӘ ШЁШұШ®ЫҢ Ш§ШІ Щ…Ъ©Ш§ШӘШЁ Ш§ЩӮШӘШөШ§ШҜЫҢШҢ Ъ©Ш§ЩҮШҙ Ш§ЫҢЩҶ ЩҮШІЫҢЩҶЩҮвҖҢЩҮШ§ЫҢ Щ…ШЁШ§ШҜЩ„Ш§ШӘЫҢ ШіШЁШЁ ШӘЩҲШіШ№ЩҮвҖҢЫҢ ШўЩҶ ШЁШ§ШІШ§Шұ ЩҲ Ш¬Ш°Ш§ШЁЫҢШӘ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ ШўЩҶ ЩҶЫҢШІ Ш®ЩҲШ§ЩҮШҜ ШҙШҜШӣ Ш§Щ„ШЁШӘЩҮ Ш§ЫҢЩҶ Щ…ШіШҰЩ„ЩҮ ШҜШұ ШӯШ§Щ„ ШӯШ§Ш¶Шұ ЪҶЩҶШҜШ§ЩҶ Щ…ЩҲШ¶ЩҲШ№ ШЁШӯШ« Щ…Ш§ ЩҶЫҢШіШӘ.

Щ…ЫҢШІШ§ЩҶ ЩҶЩӮШҜШҙЩҲЩҶШҜЪҜЫҢ ШЁШұШ§ЫҢ ШЁЩҮШӘШұЫҢЩҶ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢвҖҢЩҮШ§ ШҜШұ Ш§ЫҢШұШ§ЩҶ

ШіЩҮЩҲЩ„ШӘ ЩҶЩӮШҜШҙЩҲЩҶШҜЪҜЫҢШҢ ШЁЩҮвҖҢШ№ЩҶЩҲШ§ЩҶ ЫҢЪ©ЫҢ Ш§ШІ ШўШ®ШұЫҢЩҶ ШӯЩ„ЩӮЩҮвҖҢЩҮШ§ЫҢ ЩҒШұШ§ЫҢЩҶШҜ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШӘШЈШ«ЫҢШұ ЩӮШ§ШЁЩ„вҖҢШӘЩҲШ¬ЩҮЫҢ ШұЩҲЫҢ ШЁЩҮвҖҢШ«Щ…Шұ ШұШіЫҢШҜЩҶ ШЁШ§ШІШҜЩҮвҖҢЩҮШ§ЫҢ Ш§ЩҶШӘШёШ§ШұЫҢ ШҜШ§ШұШҜ. ШҙШұШ§ЫҢШ·ЫҢ ШұШ§ ШӘШөЩҲШұ Ъ©ЩҶЫҢШҜ Ъ©ЩҮ Ш§ЩӮШҜШ§Щ… ШЁЩҮ ШҙЩҶШ§ШіШ§ЫҢЫҢ ШЁШ§ШІШ§ШұЫҢ ШЁШұШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Ъ©ШұШҜЩҮвҖҢШ§ЫҢШҜШҢ ЪҜШІЫҢЩҶЩҮвҖҢЫҢ Щ…ЩҶШ§ШіШЁЫҢ ШұШ§ Ш§ЩҶШӘШ®Ш§ШЁ ЩҲ ЩҒШұШ§ЫҢЩҶШҜ ШұШ§ ШўШәШ§ШІ ЩҶЩ…ЩҲШҜЫҢШҜШҢ ШҜШұ ЩҫШ§ЫҢШ§ЩҶ ЩҮЩ… ШЁЩҮвҖҢШөЩҲШұШӘ ШҜШұШөШҜЫҢ Ш§ШІ Щ…ШЁЩ„Шә ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢШҢ ШЁЩҮ ШЁШ§ШІШҜЩҮ ЩӮШ§ШЁЩ„вҖҢШӘЩҲШ¬ЩҮЫҢ ШҜШіШӘ ЩҫЫҢШҜШ§ ЫҢШ§ЩҒШӘЫҢШҜ. Ш§Щ…Ш§ ЩҒШұШ§Щ…ЩҲШҙ ЩҶЪ©ЩҶЫҢШҜ ШҜШұ Ш§ЫҢЩҶ ШҙШұШ§ЫҢШ· ШіЩҲШҜЫҢ Ъ©ЩҮ ШӯШ§ШөЩ„ ШҙШҜЩҮШҢ ЫҢЪ© ШіЩҲШҜ ШЁШ§Щ„ЩӮЩҲЩҮ ШЁЩҲШҜЩҮ ЩҲ ШӘШ§ ШІЩ…Ш§ЩҶЫҢ Ъ©ЩҮ Ш§ЩӮШҜШ§Щ… ШЁЩҮ ЩҒШұЩҲШҙ ШҜШ§ШұШ§ЫҢЫҢ ЩҶЪ©ЩҶЫҢЩ… Ш№Щ…Щ„Ш§ЩӢ ШЁШ§Щ„ЩҒШ№Щ„ ЩҶШҙШҜЩҮ ЩҲ ШіЩҲШҜЫҢ Щ…ШӯЩӮЩӮ ЩҶШҙШҜЩҮ Ш§ШіШӘ. Ш§ЫҢЩҶ Щ…ЩҲШ¶ЩҲШ№ Ъ©ЩҮ ШӘШЁШҜЫҢЩ„ ШіЩҲШҜ ШЁШ§Щ„ЩӮЩҲЩҮ ШЁЩҮ ШЁШ§Щ„ЩҒШ№Щ„ ЪҶЩҮ Щ…ЫҢШІШ§ЩҶ Ш·ЩҲЩ„ ШЁЪ©ШҙШҜ ШҜЩӮЫҢЩӮШ§ЩӢ Щ…ЩҲШ¶ЩҲШ№ЫҢ Ш§ШіШӘ Ъ©ЩҮ Ш§ШұШӘШЁШ§Ш· ШӘЩҶЪҜШ§ШӘЩҶЪҜЫҢ ШЁШ§ ШЁШӯШ« ЩҶЩӮШҜШҙЩҲЩҶШҜЪҜЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШ§ШұШҜШӣ ШЁЩҶШ§ШЁШұШ§ЫҢЩҶ Щ…ЩҲШ¶ЩҲШ№ ЩҶЩӮШҜШҙЩҲЩҶШҜЪҜЫҢ Ш§ЩҮЩ…ЫҢШӘ ШЁШіЫҢШ§Шұ ШЁШ§Щ„Ш§ЫҢЫҢ ШҜШұ ШӘШҙШ®ЫҢШө ШЁЩҮШӘШұЫҢЩҶ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢвҖҢЩҮШ§ ШҜШ§ШұШҜ.

Щ…ЫҢШІШ§ЩҶ ШұЫҢШіЪ© ЩҲ ЩҶЩҲШіШ§ЩҶ ШЁЩҮШӘШұЫҢЩҶ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢвҖҢЩҮШ§ ШҜШұ Ш§ЫҢШұШ§ЩҶ

ЩҮШұ ШІЩ…Ш§ЩҶ Ъ©ЩҮ ШөШӯШЁШӘ Ш§ШІ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШЁШ§ШҙШҜШҢ ЩӮШ·Ш№Ш§ЩӢ ШұЫҢШіЪ© Ш§ШІ Ш§ЩҲЩ„ЫҢЩҶ Щ…ЩҲШ§ШұШҜЫҢ Ш§ШіШӘ Ъ©ЩҮ ШҜШұ Ъ©ЩҶШ§Шұ ШЁШ§ШІШҜЩҮЫҢ ШЁЩҮ Ш°ЩҮЩҶ Щ…ШӘШЁШ§ШҜШұ Щ…ЫҢвҖҢШҙЩҲШҜ. Ш§ШІШўЩҶШ¬Ш§ вҖҢЪ©ЩҮ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢвҖҢЩҮШ§ЫҢ ШЁШ§ ШҜШұШўЩ…ШҜ Ш«Ш§ШЁШӘ ЩҶШёЫҢШұ Ш§ЩҲШұШ§ЩӮ ШЁЩҮШ§ШҜШ§Шұ ЫҢШ§ ШҜШұШўЩ…ШҜ Ш«Ш§ШЁШӘ ЫҢШ§ ШіЩҫШұШҜЩҮвҖҢЩҮШ§ЫҢ ШЁШ§ЩҶЪ©ЫҢШҢ ЫҢЪ© Ш¬ШұЫҢШ§ЩҶ ШҜШұШўЩ…ШҜЫҢ ШӘШ¶Щ…ЫҢЩҶ ШҙШҜЩҮ ШҜШ§ШұЩҶШҜШҢ ШЁЩҮвҖҢШ№ЩҶЩҲШ§ЩҶ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШЁШҜЩҲЩҶ ШұЫҢШіЪ© ШӘЩ„ЩӮЫҢ Щ…ЫҢвҖҢШҙЩҲЩҶШҜ. ШҜШұ Щ…ЩӮШ§ЫҢШіЩҮ ШЁШ§ ШЁШ§ШІШҜЩҮЫҢ Ш§ЫҢЩҶ Ш§ШЁШІШ§ШұЩҮШ§ШҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ ШіШ§ЫҢШұ Щ…ЩҲШ§ШұШҜ ЩҮШұ Щ…ЩӮШҜШ§Шұ Ъ©ЩҮ ШЁШ§ШІШҜЩҮЫҢ ШЁШ§Щ„Ш§ШӘШұЫҢ ШҜШ§ШҙШӘЩҮ ШЁШ§ШҙЩҶШҜШҢ ШҜШұ ЩҲШ§ЩӮШ№ ЩҫШ§ШҜШ§ШҙЩҗ ШўЩҶ Щ…ЫҢШІШ§ЩҶ ШұЫҢШіЪ©ЫҢ Ш§ШіШӘ Ъ©ЩҮ ЩҫШ°ЫҢШұЩҒШӘЩҮвҖҢШ§ЫҢЩ…Шӣ ШЁЩҶШ§ШЁШұШ§ЫҢЩҶ ЩҮШҜЩҒ ЫҢЪ© ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§Шұ Ъ©ШіШЁ ШЁШ§Щ„Ш§ШӘШұЫҢЩҶ ШЁШ§ШІШҜЩҮЫҢ Щ…Щ…Ъ©ЩҶ Ш¶Щ…ЩҶ ЩҫШ°ЫҢШұШҙ Щ…ЫҢШІШ§ЩҶ Щ…ШҙШ®ШөЫҢ Ш§ШІ ШұЫҢШіЪ© ЩҲ ЫҢШ§ ШЁЩҮвҖҢШ№ШЁШ§ШұШӘвҖҢШҜЫҢЪҜШұ Ъ©ШіШЁ Щ…ЫҢШІШ§ЩҶ ШЁШ§ШІШҜЩҮЫҢ Щ…ШҙШ®ШөЫҢ ШЁШ§ ШӯШҜШ§ЩӮЩ„ ШұЫҢШіЪ© Щ…Щ…Ъ©ЩҶ Ш§ШіШӘШӣ Щ…ЫҢШІШ§ЩҶ Ш§ЫҢЩҶ ШұЫҢШіЪ© ШҜШұ Щ…ШӯШ§ШіШЁШ§ШӘ Щ…Ш§Щ„ЫҢ ШЁШ§ ШҙШ§Ш®Шө Ш§ЩҶШӯШұШ§ЩҒ Щ…Ш№ЫҢШ§Шұ Ш§ЩҶШҜШ§ШІЩҮвҖҢЪҜЫҢШұЫҢ Щ…ЫҢвҖҢШҙЩҲШҜ.

Щ…ЩӮЩҲЩ„ЩҮвҖҢЫҢ ШұЫҢШіЪ© ЩҲ ШұЫҢШіЪ©вҖҢЩҫШ°ЫҢШұЫҢ Щ…ЩҲШ¶ЩҲШ№ЫҢ Ш§ШіШӘ Ъ©ЩҮ Ъ©Ш§Щ…Щ„Ш§ЩӢ ШҜШұ Ш§ЩҒШұШ§ШҜ Щ…Ш®ШӘЩ„ЩҒШҢ Щ…ШӘЩҒШ§ЩҲШӘ Ш§ШіШӘ ЩҲ Ш§ЫҢЩҶ Щ…ЩҲШ¶ЩҲШ№ Щ…ЫҢвҖҢШӘЩҲШ§ЩҶШҜ ЩҶШҙШҰШӘвҖҢЪҜШұЩҒШӘЩҮ Ш§ШІ ШіЩҶШҢ Щ…ЫҢШІШ§ЩҶ ШҜШұШўЩ…ШҜШҢ ШӘШӯШөЫҢЩ„Ш§ШӘШҢ ШӘШұШ¬ЫҢШӯШ§ШӘ Ш°ЩҮЩҶЫҢ ЩҲ ШӯШӘЫҢ Ш¬ЩҶШіЫҢШӘ Ш§ЩҒШұШ§ШҜ ЩҶЫҢШІ ШЁШ§ШҙШҜ.

ШЁЩҶШ§ШЁШұШ§ЫҢЩҶ ШұЫҢШіЪ© ШЁШ§ШІШ§ШұЩҮШ§ ЫҢЪ©ЫҢ ШҜЫҢЪҜШұ Ш§ШІ Ш№ЩҲШ§Щ…Щ„ ШЁШіЫҢШ§Шұ ШӘШЈШ«ЫҢШұЪҜШ°Ш§Шұ ЩҲ ШҜШ§ШұШ§ЫҢ Ш§ЩҮЩ…ЫҢШӘ ШҜШұ Ш§ЩҶШӘШ®Ш§ШЁ ШЁЩҮШӘШұЫҢЩҶ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Ш§ШіШӘШӣ ШЁШ®ШҙЫҢ Ш§ШІ Ш§ЫҢЩҶ ШұЫҢШіЪ©вҖҢЩҮШ§ ШҜШұ ШӘЩ…Ш§Щ… ШЁШ§ШІШ§ШұЩҮШ§ШҢ ШіЫҢШіШӘЩ…Ш§ШӘЫҢЪ© ЩҲ ШӯШ°ЩҒвҖҢЩҶШҙШҜЩҶЫҢ ЩҮШіШӘЩҶШҜ Ш§Щ…Ш§ ШЁШұШ®ЫҢ Ш§ШІ ШўЩҶвҖҢЩҮШ§ ШҜШұ ШөЩҲШұШӘ ШҜШ§ШҙШӘЩҶ Ш§ЩҶШӘШ®Ш§ШЁвҖҢЩҮШ§ЫҢ ШҜШұШіШӘ ЩӮШ§ШЁЩ„ЫҢШӘ ШӯШ°ЩҒ ШҙШҜЩҶ ШҜШ§ШұЩҶШҜ Ъ©ЩҮ ШЁЩҮ ШўЩҶвҖҢЩҮШ§ ШұЫҢШіЪ© ШәЫҢШұШіЫҢШіШӘЩ…Ш§ШӘЫҢЪ© Щ…ЫҢвҖҢЪҜЩҲЫҢЫҢЩ…Шӣ Ш§ЪҜШұ ЩҒШұШҜЫҢ ШЁЩҮ ШҜЩҶШЁШ§Щ„ ШЁЩҮ ШөЩҒШұ ШұШіШ§ЩҶШҜЩҶ Ъ©Щ„ ШұЫҢШіЪ©вҖҢЩҮШ§ЫҢ Щ…ЩҲШ¬ЩҲШҜ Ш§ШіШӘ Ш§ШіШӘЩҒШ§ШҜЩҮ Ш§ШІ Ш§ШЁШІШ§ШұвҖҢЩҮШ§ЫҢ ШҜШұШўЩ…ШҜ Ш«Ш§ШЁШӘ ЩҲ ШіЩҫШұШҜЩҮ Щ…ЫҢвҖҢШӘЩҲШ§ЩҶШҜ ШЁШұШ§ЫҢ Ш§ЩҲ ЪҜШІЫҢЩҶЩҮвҖҢЫҢ Щ…ЩҶШ§ШіШЁЫҢ ШЁШ§ШҙШҜШҢ Ш§Щ…Ш§ ШЁШ§ЫҢШҜ ШЁЩҮ Ш§ЫҢЩҶ ЩҶЪ©ШӘЩҮ ЩҶЫҢШІ ШӘЩҲШ¬ЩҮ ШҜШ§ШҙШӘЩҮ ШЁШ§ШҙШҜ Ъ©ЩҮ ШЁШ§ШІШҜЩҮЫҢвҖҢЩҮШ§ЫҢЫҢ Ъ©ЩҮ ШҜШұ Ш§ШІШ§ЫҢ ЩҫШ°ЫҢШұШҙ ШұЫҢШіЪ© ШЁЩҮвҖҢШҜШіШӘ Щ…ЫҢвҖҢШўЫҢЩҶШҜ ШұШ§ Ш§ШІ ШҜШіШӘ Ш®ЩҲШ§ЩҮШҜ ШҜШ§ШҜ.

Щ…ЫҢШІШ§ЩҶ ШЁШ§ШІШҜЩҮЫҢ ЩҲ ШіЩҲШҜ ШЁЩҮШӘШұЫҢЩҶ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢвҖҢЩҮШ§ ШҜШұ Ш§ЫҢШұШ§ЩҶ

Ш§Щ…Ш§ Щ…ЩҮЩ…вҖҢШӘШұЫҢЩҶ Ш№Ш§Щ…Щ„ ШӘШЈШ«ЫҢШұЪҜШ°Ш§Шұ ШҜШұ Ш§ЩҶШӘШ®Ш§ШЁ ЫҢЪ© ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Щ…Ш·Щ„ЩҲШЁШҢ ШҜШұШөШҜ ШЁШ§ШІШҜЩҮЫҢ ШўЩҶ Ш§ШіШӘ ЩҲ Ш·ШЁЫҢШ№ШӘШ§ЩӢ ЫҢЪ©ЫҢ Ш§ШІ Ш§ЩҲЩ„ЫҢЩҶ ШіШӨШ§Щ„Ш§ШӘЫҢ Ъ©ЩҮ Ш§ЩҒШұШ§ШҜ ШҜШұ Ш§ШұШӘШЁШ§Ш· ШЁШ§ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ ШЁШ§ШІШ§ШұЫҢ Щ…ЫҢвҖҢЩҫШұШіЩҶШҜШҢ ЩҫШұШіШҙ ШҜШұШЁШ§ШұЩҮвҖҢЫҢ Щ…ЫҢШІШ§ЩҶ ШіЩҲШҜШҜЩҮЫҢ ШўЩҶ ШҜШұ ЩӮШЁШ§Щ„ ШұЫҢШіЪ© ШўЩҶ Ш§ШіШӘ. Ш§ЫҢЩҶ Щ…ШіШҰЩ„ЩҮ ШҙШ§ЫҢШҜ Ш§ШІ Щ…ЩҲШ§ШұШҜ ЩӮШЁЩ„ЫҢ ШЁШұШ§ЫҢ Ш№Щ…ЩҲЩ… Щ…ШұШҜЩ… Щ…Щ„Щ…ЩҲШівҖҢШӘШұ ЩҲ ЩӮШ§ШЁЩ„вҖҢШҜШұЪ©вҖҢШӘШұ ШЁШ§ШҙШҜ. ШҜШұ ШөЩҲШұШӘ ЩҲШ¬ЩҲШҜ Щ…ЫҢШІШ§ЩҶ Ш«Ш§ШЁШӘЫҢ Ш§ШІ ШұЫҢШіЪ© ЩӮШ·Ш№Ш§ЩӢ ШЁШ§ШІШҜЩҮЫҢ ШЁЫҢШҙШӘШұ ШЁШұ Ъ©Щ…ШӘШұ ШӘШұШ¬ЫҢШӯ ШҜШ§ШҜЩҮ Ш®ЩҲШ§ЩҮШҜ ШҙШҜ ЩҲ Ш§Щ„ШЁШӘЩҮ ШҜШұ Ъ©ЩҶШ§Шұ ШўЩҶ ШЁШӯШ« ЩҶЩӮШҜШҙЩҲЩҶШҜЪҜЫҢ ШұШ§ ЩҶЫҢШІ ЩҶШЁШ§ЫҢШҜ ЩҒШұШ§Щ…ЩҲШҙ Ъ©ШұШҜ.

Ш§ЪҜШұ ШЁЩҮ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ЩҫШұШұЫҢШіЪ© Ш№Щ„Ш§ЩӮЩҮвҖҢЩ…ЩҶШҜ ЩҮШіШӘЫҢШҜШҢ ШӯШӘЩ…Ш§ЩӢ Щ…ЩӮШ§Щ„ЩҮвҖҢЫҢ Щ…ШұШЁЩҲШ· ШЁЩҮ ШөЩҶШҜЩҲЩӮвҖҢЩҮШ§ЫҢ Ш¬ШіЩҲШұШ§ЩҶЩҮ ШұШ§ Щ…Ш·Ш§Щ„Ш№ЩҮ Ъ©ЩҶЫҢШҜ.

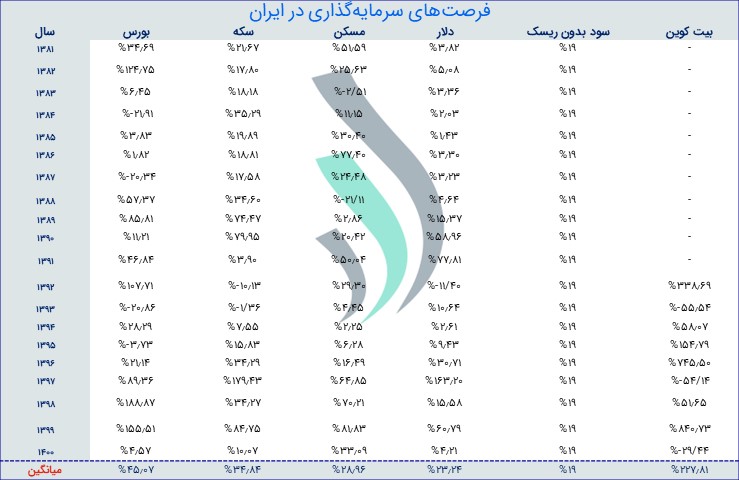

ШҜШұ Ш§ШҜШ§Щ…ЩҮвҖҢЫҢ Ш§ЫҢЩҶ Щ…ЩӮШ§Щ„ЩҮ ШЁЩҮ Щ…ЩӮШ§ЫҢШіЩҮвҖҢЫҢ ЩҶШұШ® ШЁШ§ШІШҜЩҮЫҢ ШЁШ§ШІШ§Шұ ШіЩҮШ§Щ…ШҢ Щ…ШіЪ©ЩҶШҢ ШіЪ©ЩҮ ШӘЩ…Ш§Щ… ШЁЩҮШ§Шұ ШўШІШ§ШҜЫҢШҢ Ш§ШұШІ ШЁШ§ШІШ§Шұ ШўШІШ§ШҜШҢ Щ…ЫҢШ§ЩҶЪҜЫҢЩҶ ЩҶШұШ® ШіЩҫШұШҜЩҮ ЩҲ ШЁШ§ШІШҜЩҮЫҢ ШЁЫҢШӘвҖҢЪ©ЩҲЫҢЩҶ -ШЁЩҮвҖҢШ№ЩҶЩҲШ§ЩҶ ЩҶЩ…Ш§ЫҢЩҶШҜЩҮвҖҢШ§ЫҢ Ш§ШІ ШЁШ§ШІШ§Шұ ШұЩ…ШІ Ш§ШұШІЩҮШ§ Щ…ЫҢвҖҢЩҫШұШҜШ§ШІЫҢЩ…. ШўЩ…Ш§Шұ ЩҲ Ш§Ш·Щ„Ш§Ш№Ш§ШӘ ШЁШ§ШІШҜЩҮ Ш§ЫҢЩҶ ШЁШ§ШІШ§ШұЩҮШ§ ШұШ§ ШҜШұ ЫҢЪ© ШЁШ§ШІЩҮвҖҢЫҢ ШЁЫҢШіШӘвҖҢШіШ§Щ„ЩҮ (ШЁЩҮвҖҢШәЫҢШұШ§ШІ ШЁЫҢШӘвҖҢЪ©ЩҲЫҢЩҶ) ШҜШұ Ш¬ШҜЩҲЩ„ ШІЫҢШұ Щ…ШҙШ§ЩҮШҜЩҮ Щ…ЫҢ Ъ©ЩҶЫҢШҜ:

*Ш§Ш№ШҜШ§ШҜ Щ…ШұШЁЩҲШ· ШЁЩҮ ШЁШ§ШІШҜЩҮЫҢ ШЁЫҢШӘ Ъ©ЩҲЫҢЩҶ ШЁЩҮ ШөЩҲШұШӘ ШҜЩ„Ш§ШұЫҢ ШўЩҲШұШҜЩҮ ШҙШҜЩҮ Ш§ШіШӘ.

ШіЩҲШҜ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ ШЁШ§ШІШ§Шұ ШіЩҮШ§Щ… Ш§ЫҢШұШ§ЩҶ ШҜШұ ШіШ§Щ„вҖҢЩҮШ§ЫҢ ЪҜШ°ШҙШӘЩҮ

Ш·Ш§ШЁЩӮ Ш¬ШҜЩҲЩ„ ШЁШ§Щ„Ш§ Ш§ЪҜШұ ШЁЫҢШӘвҖҢЪ©ЩҲЫҢЩҶ ШұШ§ ШЁЩҮвҖҢШ№ЩҶЩҲШ§ЩҶ ЫҢЪ© ШЁШ§ШІШ§Шұ ЩҶЩҲШёЩҮЩҲШұ Ъ©ЩҮ Ш§Щ„ШЁШӘЩҮ ШұЫҢШіЪ©вҖҢЩҮШ§ЫҢЫҢ ЩҮЩ… ЩҮЩ…ШұШ§ЩҮ Ш®ЩҲШҜ ШҜШ§ШұШҜШҢ ШЁЩҮ Ш№Щ„ШӘ ШұШ№Ш§ЫҢШӘ ШіЩҶШ®ЫҢШӘ ШҜШ§ШҜЩҮвҖҢЩҮШ§ Ш§ШІ Щ…ЩҶШёШұ ШӘШ№ШҜШ§ШҜ ШіЩҶЩҲШ§ШӘ Щ…ЩҲШұШҜ ШЁШұШұШіЫҢШҢ Ъ©ЩҶШ§Шұ ШЁЪҜШ°Ш§ШұЫҢЩ… Ш®ЩҲШ§ЩҮЫҢЩ… ШҜЫҢШҜ Ъ©ЩҮ ШЁШ§ ШҜШ§ШҙШӘЩҶ ЩҶЪҜШ§ЩҮЫҢ Щ…ШЁШӘЩҶЫҢ ШЁШұ Щ…ЫҢШІШ§ЩҶ ШЁШ§ШІШҜЩҮЫҢШҢ Ш§ЫҢЩҶ ШЁШ§ШІШ§Шұ ШіЩҮШ§Щ… ШЁЩҲШҜЩҮ Ш§ШіШӘ Ъ©ЩҮ ШӘЩҲШ§ЩҶШіШӘЩҮ ШҜШұ ЫҢЪ© ШЁШ§ШІЩҮвҖҢЫҢ ЩҶШіШЁШӘШ§ЩӢ Ш·ЩҲЩ„Ш§ЩҶЫҢ ШЁЫҢШіШӘвҖҢШіШ§Щ„ЩҮ ШЁШ§Щ„Ш§ШӘШұЫҢЩҶ ШЁШ§ШІШҜЩҮЫҢ ШұШ§ ШЁЩҮ ШҙЪ©Щ„ Щ…ЫҢШ§ЩҶЪҜЫҢЩҶ ШҜШ§ШҙШӘЩҮ ШЁШ§ШҙШҜ.

ШЁЩҮШӘШұЫҢЩҶ ШұЩҲШҙ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ ШЁШ§ШІШ§Шұ ШіЩҮШ§Щ… Ш§ЫҢШұШ§ЩҶ

ЩҶШӯЩҲЩҮвҖҢЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШұШ§ Щ…ЫҢвҖҢШӘЩҲШ§ЩҶ ШЁЩҮ ШҜЩҲ ШӯШ§Щ„ШӘ Ъ©Щ„ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Щ…ШіШӘЩӮЫҢЩ… ЩҲ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШәЫҢШұЩ…ШіШӘЩӮЫҢЩ… ШӘЩӮШіЫҢЩ…вҖҢШЁЩҶШҜЫҢ Ъ©ШұШҜ. ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШәЫҢШұЩ…ШіШӘЩӮЫҢЩ… ШЁШұШ§ЫҢ Ш§ЩҒШұШ§ШҜЫҢ Ъ©ЩҮ ЩҲЩӮШӘ ЩҲ Ш§Ш·Щ„Ш§Ш№Ш§ШӘ Ъ©Ш§ЩҒЫҢ ЩҶШҜШ§ШұЩҶШҜШҢ Ш§ШІ Ш·ШұЫҢЩӮ Ш§ЫҢШ¬Ш§ШҜ Ш§Щ…Ъ©Ш§ЩҶ ШЁЩҮШұЩҮвҖҢЪҜЫҢШұЫҢ Ш§ШІ Ш§ЩҒШұШ§ШҜ Щ…ШӘШ®ШөШө ШҜШұ ШІЩ…ЫҢЩҶЩҮвҖҢЫҢ Щ…ШұШЁЩҲШ·ЩҮ ЩҲ ЩҶЫҢШІ ШЁЩҮШұЩҮвҖҢЪҜЫҢШұЫҢ Ш§ШІ ШөШұЩҒЩҮвҖҢЩҮШ§ЫҢ ЩҶШ§ШҙЫҢ Ш§ШІ Щ…ЩӮЫҢШ§Ші ЩҶШҙШҰШӘвҖҢЪҜШұЩҒШӘЩҮ Ш§ШІ ШӘШ¬Щ…ЫҢШ№ ЩҲШ¬ЩҲЩҮ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұШ§ЩҶ Ш®ШұШҜШҢ ЩҒШұШөШӘвҖҢЩҮШ§ЫҢ Щ…Ш·Щ„ЩҲШЁЫҢ ШұШ§ ШЁШұШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Ш§ЫҢШ¬Ш§ШҜ Щ…ЫҢвҖҢЪ©ЩҶШҜ. Ш§Щ…Ш§ ШҜШұ ШұЩҲШҙ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Щ…ШіШӘЩӮЫҢЩ…ШҢ Ш®ЩҲШҜ ЩҒШұШҜ ШЁШҜЩҲЩҶ ЩҲШ§ШіШ·ЩҮ Ш§ЩӮШҜШ§Щ… ШЁЩҮ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Щ…ЫҢвҖҢЪ©ЩҶШҜШӣ Ш·ШЁЫҢШ№ШӘШ§ЩӢ Ш§ШіШӘЩҒШ§ШҜЩҮ Ш§ШІ Ш§ЫҢЩҶ ШұЩҲШҙ Щ…ШіШӘЩ„ШІЩ… ЩҲШ¬ЩҲШҜ ШҜШ§ЩҶШіШӘЩҮвҖҢЩҮШ§ЫҢЫҢ ШҜШұ ШІЩ…ЫҢЩҶЩҮвҖҢЫҢ ШҜШ§ЩҶШҙ Щ…Ш§Щ„ЫҢ ЩҲ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Ш§ШіШӘ.

Ш§ШЁШІШ§ШұЩҮШ§ЫҢ ЩҶЩҲЫҢЩҶ Щ…Ш§Щ„ЫҢ ШҜШұ ЩӮШ§Щ„ШЁ ШөЩҶШҜЩҲЩӮвҖҢЩҮШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ЩҲ ШіШЁШҜЪҜШұШҜШ§ЩҶвҖҢЩҮШ§ Ш§Щ…Ъ©Ш§ЩҶ Ш§ЩҶШ¬Ш§Щ… ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШәЫҢШұЩ…ШіШӘЩӮЫҢЩ… ШұШ§ ЩҒШұШ§ЩҮЩ… Щ…ЫҢвҖҢЪ©ЩҶЩҶШҜ. Ш§ШіШӘЩҒШ§ШҜЩҮ Ш§ШІ Ш§ЫҢЩҶ ШөЩҶШҜЩҲЩӮвҖҢЩҮШ§ Ъ©ЩҮ ЩҮШұЪ©ШҜШ§Щ… ШҜШұ ШІЩ…ЫҢЩҶЩҮвҖҢЩҮШ§ЫҢ Щ…Ш®ШӘЩ„ЩҒ Ш§Ш№Щ… Ш§ШІ ШіЩҮШ§Щ…ШҢ ШҜШұШўЩ…ШҜ Ш«Ш§ШЁШӘШҢ Ш·Щ„Ш§ШҢ Ш§Щ…Щ„Ш§Ъ© ЩҲвҖҰ ШӘШ®ШөШө ШҜШ§ШұЩҶШҜ Ш§ШЁШІШ§Шұ Щ…ЩҶШ§ШіШЁЫҢ ШЁШұШ§ЫҢ Ш№Щ…ЩҲЩ… Щ…ШұШҜЩ… Ш¬ЩҮШӘ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШәЫҢШұЩ…ШіШӘЩӮЫҢЩ… Ш§ШіШӘШӣ ШӘЩҲШөЫҢЩҮ Щ…ЫҢвҖҢЪ©ЩҶЫҢЩ… Ш§ЩҒШұШ§ШҜЫҢ Ъ©ЩҮ ЩҲЩӮШӘ ЩҲ ШҜШ§ЩҶШҙ Ъ©Ш§ЩҒЫҢ ШЁШұШ§ЫҢ Ш§ЩҶШ¬Ш§Щ… ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Щ…ШіШӘЩӮЫҢЩ… ШұШ§ ЩҶШҜШ§ШұЩҶШҜШҢ Ш§ШІ ШөЩҶШҜЩҲЩӮвҖҢЩҮШ§ ШЁШұШ§ЫҢ Ъ©Ш§ЩҮШҙ ШұЫҢШіЪ© ЩҲ ШӯЩҒШё Ш§ШөЩ„ ШіШұЩ…Ш§ЫҢЩҮвҖҢШҙШ§ЩҶ Ш§ШіШӘЩҒШ§ШҜЩҮ Ъ©ЩҶЩҶШҜ.

ШЁШұШ§ЫҢ ШўШҙЩҶШ§ЫҢЫҢ ШЁШ§ ШӘЩҒШ§ЩҲШӘ ШіШЁШҜЪҜШұШҜШ§ЩҶЫҢ ЩҲ ШөЩҶШҜЩҲЩӮвҖҢЩҮШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢШҢ ЩҲШ§ШұШҜ ШҙЩҲЫҢШҜ.

ШіЩҲШҜ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ ШЁШ§ШІШ§Шұ ШіЪ©ЩҮ ЩҲ Ш·Щ„Ш§ ШҜШұ ШіШ§Щ„вҖҢЩҮШ§ЫҢ ЪҜШ°ШҙШӘЩҮ

Ш·ШЁЩӮ Ш¬ШҜЩҲЩ„ ШЁШ§ШІШҜЩҮ Ш§ЩҶЩҲШ§Ш№ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ Ш§ЫҢШұШ§ЩҶ Ш·ЫҢ ЫІЫ° ШіШ§Щ„ Ш§Ш®ЫҢШұ Щ…ШҙШ§ЩҮШҜЩҮ ЩҶЩ…ЩҲШҜЫҢЩ… ШұШӘШЁЩҮвҖҢЫҢ ШҜЩҲЩ… ШЁЫҢШҙШӘШұЫҢЩҶ ШЁШ§ШІШҜЩҮ ШЁЩҮ ШЁШ§ШІШ§Шұ ШіЪ©ЩҮ ЩҲ Ш·Щ„Ш§ Ш§Ш®ШӘШөШ§Шө ЩҫЫҢШҜШ§ Ъ©ШұШҜЩҮ Ш§ШіШӘШҢ ШҜШұ Щ…ЩҲШұШҜ ШЁШ§ШІШ§Шұ Ш·Щ„Ш§ ШЁШ§ Ъ©ЩҶШ§Шұ ШұЩҒШӘЩҶ ШЁШұШ®ЫҢ Ш§ШІ Ъ©Ш§ШұШЁШұШҜЩҮШ§ЫҢЫҢ Ъ©ЩҮ Ш§ШІ ЩӮШҜЫҢЩ… ШЁШұШ§ЫҢ ШўЩҶ ЩҲШ¬ЩҲШҜ ШҜШ§ШҙШӘЩҮШҢ ШЁЩҮвҖҢЩ…ШұЩҲШұШІЩ…Ш§ЩҶ ШӘШ§ ШӯШҜЩҲШҜЫҢ Ш§ШІ Ш¬Ш°Ш§ШЁЫҢШӘ Ш§ЫҢЩҶ ШЁШ§ШІШ§Шұ Ъ©Ш§ШіШӘЩҮ ШҙШҜЩҮШҢ Ш§Щ…Ш§ ЩӮШ·Ш№Ш§ЩӢ ЩҮЩ…ЪҶЩҶШ§ЩҶ ЫҢЪ©ЫҢ Ш§ШІ ШЁШ§ШІШ§ШұЩҮШ§ЫҢ Щ…ЩҲШұШҜШӘЩҲШ¬ЩҮ ЩҲ ШӯШӘЫҢ ШҙШ§ЫҢШҜ Щ…ШӯШЁЩҲШЁ Ш§ЫҢШұШ§ЩҶЫҢШ§ЩҶ Ш§ШіШӘ.

ШЁЩҮШӘШұЫҢЩҶ ШұЩҲШҙ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ ШЁШ§ШІШ§Шұ Ш·Щ„Ш§

Ш§ШІ ЪҜШ°ШҙШӘЩҮ ШӘШ§ Ъ©ЩҶЩҲЩҶ ЩҮШұЪҜШ§ЩҮ ШөШӯШЁШӘ Ш§ШІ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ Ш·Щ„Ш§ ШЁЩҮ Щ…ЫҢШ§ЩҶ ШўЩ…ШҜЩҮ Ш§ШіШӘ Ш§ЩҲЩ„ЫҢЩҶ Щ…ШіШҰЩ„ЩҮвҖҢШ§ЫҢ Ъ©ЩҮ ШЁЩҮ Ш°ЩҮЩҶ Ш№Щ…ЩҲЩ… Щ…ШұШҜЩ… Ш®Ш·ЩҲШұ Щ…ЫҢвҖҢЪ©ЩҶШҜШҢ Щ…ШіШҰЩ„ЩҮвҖҢЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Щ…ШіШӘЩӮЫҢЩ… ЩҲ ЩҒЫҢШІЫҢЪ©ЫҢ ШұЩҲЫҢ Ш·Щ„Ш§ Ш§ШіШӘ. Ш§Щ…Ш§ ЩҶЪ©ШӘЩҮвҖҢШ§ЫҢ Ъ©ЩҮ ЩҲШ¬ЩҲШҜ ШҜШ§ШұШҜ ШўЩҶ Ш§ШіШӘ Ъ©ЩҮ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШЁЩҮ Ш§ЫҢЩҶ ШұЩҲШҙ Щ…ШҙЩ…ЩҲЩ„ ЩҮШІЫҢЩҶЩҮвҖҢЩҮШ§ЫҢ Щ…ШЁШ§ШҜЩ„Ш§ШӘЫҢ ШЁШіЫҢШ§Шұ ШЁШ§Щ„Ш§ЫҢЫҢ Ш§ШіШӘ Ъ©ЩҮ Ш№Щ…Щ„Ш§ЩӢ ШЁЩҮШұЩҮвҖҢЪҜЫҢШұЫҢ Ш§ШІ Ш§ЫҢЩҶ ШұЩҲШҙ ШұШ§ Ш¬ЩҮШӘ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШәЫҢШұЩ…ЩҲШ¬ЩҮ Ш¬Щ„ЩҲЩҮ Щ…ЫҢвҖҢШҜЩҮШҜ.

Ш§ЪҜШұ ЩҮШҜЩҒ Ш§ШІ Ш®ШұЫҢШҜ Ш·Щ„Ш§ШҢ Ш§ШіШӘЩҒШ§ШҜЩҮ Ш§ШІ ШўЩҶ ШЁЩҮвҖҢШ№ЩҶЩҲШ§ЩҶ ШІЫҢЩҲШұШўЩ„Ш§ШӘ ЩҶШЁШ§ШҙШҜ ЩҲ ЩҮШҜЩҒ ШөШұЩҒШ§ЩӢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШЁШ§ШҙШҜШҢ ШҜШұ ШөЩҲШұШӘ Ш®ШұЫҢШҜ ЩҒЫҢШІЫҢЪ©ЫҢ Ш·Щ„Ш§ШҢ ЩҮШІЫҢЩҶЩҮвҖҢЩҮШ§ЫҢ Ш§Ш¬ШұШӘ ЩҲ Щ…Ш§Щ„ЫҢШ§ШӘ ШЁЩҮ ЩҒШұШҜ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§Шұ ШӘШӯЩ…ЫҢЩ„ Ш®ЩҲШ§ЩҮШҜ ШҙШҜ. Ш§ЪҜШұ ШЁЩҮ ШіШұШ§Шә Ш·Щ„Ш§ЫҢ ШҜШіШӘвҖҢШҜЩҲЩ… ЩҮЩ… ШЁШұЩҲЫҢЩ… Ш§Щ…Ъ©Ш§ЩҶ ШӘЩӮЩ„ШЁЫҢ ШЁЩҲШҜЩҶ ШўЩҶ ЩҲШ¬ЩҲШҜ Ш®ЩҲШ§ЩҮШҜ ШҜШ§ШҙШӘШӣ Ш§Щ„ШЁШӘЩҮ Ъ©ЩҮ ШҜШұ Ш§ЫҢЩҶ ШҙШұШ§ЫҢШ· ШЁШӯШ« ЩҮШІЫҢЩҶЩҮвҖҢЩҮШ§ЫҢ Ш§Ш¬ШұШӘ Ш§ШІ ШЁЫҢЩҶ Ш®ЩҲШ§ЩҮШҜ ШұЩҒШӘ Ш§Щ…Ш§ Щ…ШіШҰЩ„ЩҮвҖҢЫҢ ШӘШҙШ®ЫҢШө Ш§ШөЩ„ ШЁЩҲШҜЩҶ ЫҢШ§ ЩҶШЁЩҲШҜЩҶ Ш·Щ„Ш§ Щ…ЩҲШ¶ЩҲШ№ЫҢ Ш§ШіШӘ Ъ©ЩҮ ШЁЩҮ ШӘШ®ШөШө Ш§ШӯШӘЫҢШ§Ш¬ ШҜШ§ШұШҜШӣ ШЁЩҶШ§ШЁШұШ§ЫҢЩҶ ЪҶЩҶЫҢЩҶ ШұЩҲШҙвҖҢЩҮШ§ЫҢЫҢ ШЁШұШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ Ш·Щ„Ш§ ЩҲ ЫҢШ§ ШӯШӘЫҢ Ш§ШіШӘЩҒШ§ШҜЩҮ Ш§ШІ ШұЩҲШҙ Ш®ШұЫҢШҜ Ш·Щ„Ш§ЫҢ ШўШЁ ШҙШҜЩҮШҢ ШЁШұШ§ЫҢ Ш№Щ…ЩҲЩ… Щ…ШұШҜЩ… ШҜШ§ШұШ§ЫҢ Щ…Ш®Ш§Ш·ШұШ§ШӘЫҢ Ш§ШіШӘ. Ш§ШІ ШіЩҲЫҢ ШҜЫҢЪҜШұ ЩҶЪҜЩҮШҜШ§ШұЫҢ ШӯШ¬Щ… ЩӮШ§ШЁЩ„вҖҢШӘЩҲШ¬ЩҮЫҢ Ш§ШІ Ш·Щ„Ш§ ЩҶЫҢШІ ШҜШ§ШұШ§ЫҢ Щ…Ш®Ш§Ш·ШұШ§ШӘЫҢ Ш§ШіШӘ ЩҲ ШӯЩҒШё ШўЩҶ Ш§ШІ Ш®Ш·ШұШ§ШӘЫҢ ЩҶШёЫҢШұ ШіШұЩӮШӘ ЩҲ вҖҰ ЩҮШІЫҢЩҶЩҮ ШҜШұ ШЁШұ ШҜШ§ШұШҜ.

Ш§ШІ Ш¬Щ…Щ„ЩҮ ШұЩҲШҙвҖҢЩҮШ§ЫҢ ШҜЫҢЪҜШұЫҢ Ъ©ЩҮ ШЁШұШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ Ш·Щ„Ш§ ЩҲШ¬ЩҲШҜ ШҜШ§ШұШҜШҢ ШЁЩҮШұЩҮвҖҢЪҜЫҢШұЫҢ Ш§ШІ ЪҜЩҲШ§ЩҮЫҢ ШіЩҫШұШҜЩҮ Ш·Щ„Ш§ШіШӘ. Ш®ШұЫҢШҜ ЩҲ ШҜШұ Ш§Ш®ШӘЫҢШ§Шұ ШҜШ§ШҙШӘЩҶ Ш§ЫҢЩҶ ЪҜЩҲШ§ЩҮЫҢ ШЁЩҮвҖҢЩ…Ш«Ш§ШЁЩҮ ШҜШ§ШҙШӘЩҶ Ш·Щ„Ш§ЫҢ ЩҒЫҢШІЫҢЪ©ЫҢ Ш§ШіШӘ Ъ©ЩҮ ШЁШ§ ШҜШұШҜШіШӘвҖҢШҜШ§ШҙШӘЩҶ ШўЩҶ ЩҲ Щ…ШұШ§Ш¬Ш№ЩҮ ШЁЩҮ Ш§ЩҶШЁШ§ШұЩҮШ§ЫҢ Ъ©Ш§Щ„Ш§ЫҢЫҢ Щ…ЫҢвҖҢШӘЩҲШ§ЩҶ Щ…Ш№Ш§ШҜЩ„ ШўЩҶ Ш·Щ„Ш§ ШҜШұЫҢШ§ЩҒШӘ Ъ©ШұШҜ. ШҜШұ ЩҲШ§ЩӮШ№ Ш§ЫҢЩҶ ЪҜЩҲШ§ЩҮЫҢвҖҢЩҮШ§ Ш§ЩҲШұШ§ЩӮ ШЁЩҮШ§ШҜШ§ШұЫҢ ЩҮШіШӘЩҶШҜ Ъ©ЩҮ ШЁЫҢШ§ЩҶЪҜШұ Щ…Ш§Щ„Ъ©ЫҢШӘ ШЁШұ ШҜШ§ШұШ§ЫҢЫҢ ЩҮШіШӘЩҶШҜ. Ш§ЫҢЩҶ ШұЩҲШҙ Ш§ШІ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Щ…ШҙЩ…ЩҲЩ„ Ш§ЩҶШҜЪ©ЫҢ ЩҮШІЫҢЩҶЩҮвҖҢЩҮШ§ЫҢ Ш§ЩҶШЁШ§ШұШҜШ§ШұЫҢ ЩҲ Ъ©Ш§ШұЩ…ШІШҜЩҮШ§ЫҢ Щ…Ш®ШӘЩ„ЩҒ Ш§ШіШӘ.

Ш§Щ…Ш§ ШұЩҲШҙ ШҜЫҢЪҜШұ ШЁЩҮШұЩҮвҖҢЪҜЫҢШұЫҢ Ш§ШІ ШөЩҶШҜЩҲЩӮвҖҢЩҮШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Ш·Щ„Ш§ШіШӘ. Ш§ЫҢЩҶ ШөЩҶШҜЩҲЩӮвҖҢЩҮШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШЁШ§ Ш¬Щ…Ш№вҖҢШўЩҲШұЫҢ ЩҲШ¬ЩҲЩҮ Ш®ШұШҜ Ш§ШІ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұШ§ЩҶШҢ Ш§ЩӮШҜШ§Щ… ШЁЩҮ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ ШӯЩҲШІЩҮвҖҢЫҢ Ш·Щ„Ш§ Щ…ЫҢвҖҢЪ©ЩҶЩҶШҜ. ЩҒШұШ§ЫҢЩҶШҜ ШӘШ®ШөЫҢШө Щ…ЩҶШ§ШЁШ№ ШўЩҶвҖҢЩҮШ§ Ш§Щ…ШұЫҢ Ш§ШіШӘ Ъ©ЩҮ ШҜШұ Ш§ШіШ§ШівҖҢЩҶШ§Щ…ЩҮ ЩҲ Ш§Щ…ЫҢШҜЩҶШ§Щ…ЩҮвҖҢЫҢ ШўЩҶвҖҢЩҮШ§ ЩӮЫҢШҜ ШҙШҜЩҮ Ш§ШіШӘ. ШЁШұШ§ЫҢ Ъ©ШіШЁ Ш§Ш·Щ„Ш§Ш№Ш§ШӘ ШЁЫҢШҙШӘШұ ШҜШұШЁШ§ШұЩҮвҖҢЫҢ ШөЩҶШҜЩҲЩӮвҖҢЩҮШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Ш·Щ„Ш§ ЩҲ ЪҜЩҲШ§ЩҮЫҢ ШіЩҫШұШҜЩҮвҖҢЫҢ Ш·Щ„Ш§ Щ…ЫҢвҖҢШӘЩҲШ§ЩҶЫҢШҜ Щ…ЩӮШ§Щ„ЩҮвҖҢЫҢ Щ…ШұШЁЩҲШ· ШЁЩҮ ШўЩҶ ШұШ§ ШҜШұ ШіШ§ЫҢШӘ ШўЪ©Ш§ШҜЩ…ЫҢ ШҜШ§ЩҶШ§ЫҢШ§ЩҶ Щ…Ш·Ш§Щ„Ш№ЩҮ ЩҶЩ…Ш§ЫҢЫҢШҜ.

ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ Ш§ЫҢЩҶ ЩҶЩҲШ№ Ш§ШІ ШөЩҶШҜЩҲЩӮвҖҢЩҮШ§ Ш§ШІ Ш§Щ…ЩҶЫҢШӘ ШЁШ§Щ„Ш§ЫҢЫҢ ШЁШұШ®ЩҲШұШҜШ§Шұ Ш§ШіШӘ ЩҲ Ш§ШІ ШіЩҲЫҢ ШҜЫҢЪҜШұ ШұЩҲШҙ Ш§ЩҶШ¬Ш§Щ… Ш§ЫҢЩҶ Ъ©Ш§Шұ ЩҶЫҢШІ ШЁШіЫҢШ§Шұ ШўШіШ§ЩҶ ШЁЩҲШҜЩҮШҢ Щ…Ш®Ш§Ш·ШұШ§ШӘЫҢ ШұШ§ ШЁШұШ§ЫҢ Ш§ЩҒШұШ§ШҜЫҢ Ъ©ЩҮ Ш§ШІ ШӘШ®ШөШө Ъ©Ш§ЩҒЫҢ ШҜШұ ШӯЩҲШІЩҮвҖҢЫҢ ШЁШ§ШІШ§Шұ Ш·Щ„Ш§ ШЁЩҮШұЩҮвҖҢЩ…ЩҶШҜ ЩҶЫҢШіШӘЩҶШҜШҢ ШҜШұ ШЁШұ ЩҶШҜШ§ШұШҜШӣ Ш§ЫҢЩҶ ШөЩҶШҜЩҲЩӮвҖҢЩҮШ§ Ш№Щ…ЩҲЩ…Ш§ЩӢ ШЁШ§ШІШҜЩҮЫҢвҖҢЩҮШ§ЫҢЫҢ Щ…ШҙШ§ШЁЩҮ ШіЪ©ЩҮ ШҜШ§ШұЩҶШҜ ЩҲ ШЁШұШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ Ш·Щ„Ш§ Ш§ШІ Ш¬Щ…Щ„ЩҮ ШұШ§ЩҮвҖҢЩҮШ§ЫҢ ШӘЩҲШөЫҢЩҮ ШҙШҜЩҮ ЩҮШіШӘЩҶШҜ.

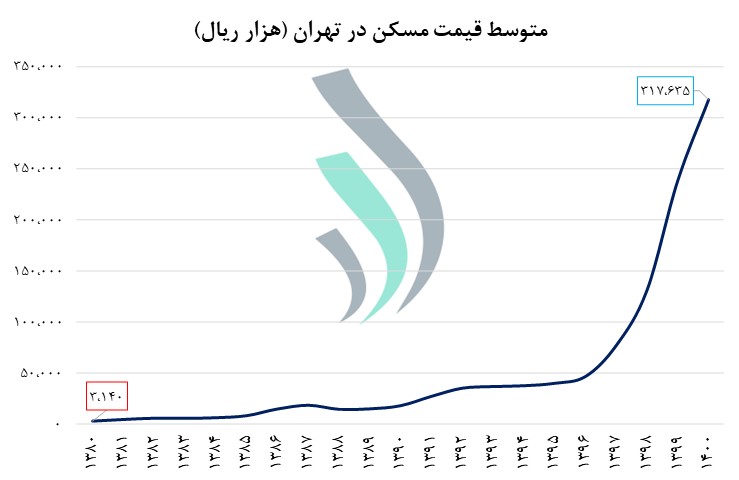

ШіЩҲШҜ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ ШЁШ§ШІШ§Шұ Щ…ШіЪ©ЩҶ Ш§ЫҢШұШ§ЩҶ ШҜШұ ШіШ§Щ„вҖҢЩҮШ§ЫҢ ЪҜШ°ШҙШӘЩҮ

ШҜШұ Ш®ШөЩҲШө ШЁШ§ШІШ§Шұ Щ…ШіЪ©ЩҶШҢ Щ…ШӯШҜЩҲШҜЫҢШӘвҖҢЩҮШ§ЫҢ ЩҲШұЩҲШҜ ШЁЩҮ ШЁШ§ШІШ§Шұ Ш§ШІ ЩӮШЁЫҢЩ„ ШЁШ§Щ„Ш§ ШЁЩҲШҜЩҶ ШӯШҜШ§ЩӮЩ„ ШіШұЩ…Ш§ЫҢЩҮвҖҢЫҢ Щ„Ш§ШІЩ…ШҢ ЩҮЩ…ЪҶЩҶЫҢЩҶ ШЁШ§Щ„Ш§ ШЁЩҲШҜЩҶ ЩҮШІЫҢЩҶЩҮвҖҢЩҮШ§ЫҢ Щ…ШЁШ§ШҜЩ„Ш§ШӘЫҢ ЩҲ ШіШұШ№ШӘ ЩҫШ§ЫҢЫҢЩҶ ЩҶЩӮШҜШҙЩҲЩҶШҜЪҜЫҢ ШіШЁШЁ Щ…ЫҢвҖҢШҙЩҲШҜ ШӯШӘЫҢ ШҜШұ ШөЩҲШұШӘ Ш¬Ш°Ш§ШЁ ШЁЩҲШҜЩҶ Ш§ШІ Щ…ЩҶШёШұ ШЁШ§ШІШҜЩҮЫҢШҢ Ш§ЩӮШЁШ§Щ„ Ш№Щ…ЩҲЩ… ЩҶШіШЁШӘ ШЁЩҮ Ш§ЫҢЩҶ ШЁШ§ШІШ§Шұ ЪҶЩҶШҜШ§ЩҶ ШІЫҢШ§ШҜ ЩҶШЁШ§ШҙШҜШҢ ШҜШұ ЩҶШӘЫҢШ¬ЩҮ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШәЫҢШұЩ…ШіШӘЩӮЫҢЩ… ШұЩҲЫҢ Щ…ШіЪ©ЩҶ Ш§ШІ Ш·ШұЫҢЩӮ Ш§ШЁШІШ§ШұЩҮШ§ЫҢ ЩҶЩҲЫҢЩҶ Щ…Ш§Щ„ЫҢ ШұШ§ЩҮвҖҢШӯЩ„ Ш¬Ш§ЫҢЪҜШІЫҢЩҶ Щ…ЩҶШ§ШіШЁЫҢ Ш§ШіШӘ.

ШҜШұ ШұШ§ШЁШ·ЩҮ ШЁШ§ ШўШҙЩҶШ§ЫҢЫҢ ШЁШ§ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШәЫҢШұЩ…ШіШӘЩӮЫҢЩ…ШҢ ЩҫЫҢШҙЩҶЩҮШ§ШҜ Щ…ЫҢвҖҢЪ©ЩҶЫҢЩ… ЩҲШ§ШұШҜ Ш§ЫҢЩҶ Щ„ЫҢЩҶЪ© ШҙЩҲЫҢШҜ ЩҲ Щ…ЩӮШ§Щ„ЩҮвҖҢЫҢ Щ…ШұШЁЩҲШ·ЩҮ ШұШ§ Щ…Ш·Ш§Щ„Ш№ЩҮ Ъ©ЩҶЫҢШҜ.

Щ…ШӘЩҲШіШ· ЩӮЫҢЩ…ШӘ Щ…ШіЪ©ЩҶ ШҜШұ ШӘЩҮШұШ§ЩҶ

ШЁЩҮШӘШұЫҢЩҶ ШұЩҲШҙ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ ШЁШ§ШІШ§Шұ Щ…ШіЪ©ЩҶ Ш§ЫҢШұШ§ЩҶ

ЩҮЩ…Ш§ЩҶвҖҢШ·ЩҲШұ Ъ©ЩҮ ЩҫЫҢШҙвҖҢШӘШұ ЩҶЫҢШІ Ш§ШҙШ§ШұЩҮ Ъ©ШұШҜЫҢЩ…ШҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ ШЁШ§ШІШ§Шұ Щ…ШіЪ©ЩҶ ШЁЩҮ Ш№Щ„ШӘ ШЁШ§Щ„Ш§ ШЁЩҲШҜЩҶ ШӯШҜШ§ЩӮЩ„ Щ…ЫҢШІШ§ЩҶ ШіШұЩ…Ш§ЫҢЩҮвҖҢЫҢ Щ„Ш§ШІЩ… ЩҲ ЩҶЫҢШІ ЩҮШІЫҢЩҶЩҮвҖҢЩҮШ§ЫҢ Щ…ШЁШ§ШҜЩ„Ш§ШӘЫҢ ШҙШұШ§ЫҢШ·ЫҢ ШұШ§ ШЁЩҮ ЩҲШ¬ЩҲШҜ ШўЩҲШұШҜЩҮ Ш§ШіШӘ Ъ©ЩҮ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Щ…ШіШӘЩӮЫҢЩ… ШҜШұ Ш§ЫҢЩҶ ШЁШ§ШІШ§Шұ ШұШ§ ШЁШұШ§ЫҢ ЩҮЩ…ЩҮ Ш®ШөЩҲШөШ§ЩӢ Ш§ЩҒШұШ§ШҜ ШҜШ§ШұШ§ЫҢ ЩҲШ¬ЩҲЩҮ Ш®ШұШҜ Щ…ШҙЪ©Щ„ Ъ©ШұШҜЩҮ Ш§ШіШӘ. Ш§ШІШ§ЫҢЩҶвҖҢШұЩҲ Ш§ШЁШІШ§ШұЩҮШ§ЫҢ ЩҶЩҲЫҢЩҶ Щ…Ш§Щ„ЫҢ ЩҶШёЫҢШұ ШөЩҶШҜЩҲЩӮ Ш§Щ…Щ„Ш§Ъ© ЩҲ Щ…ШіШӘШәЩ„Ш§ШӘ ШЁШ§ Ш¬Щ…Ш№вҖҢШўЩҲШұЫҢ ЩҲШ¬ЩҲЩҮ Ш®ШұШҜ ЩҲ ШЁЩҮШұЩҮвҖҢЪҜЫҢШұЫҢ Ш§ШІ ШөШұЩҒЩҮвҖҢЩҮШ§ЫҢ ЩҶШ§ШҙЫҢ Ш§ШІ Щ…ЩӮЫҢШ§Ші ШӘШ¬Щ…ЫҢШ№ ЩҲШ¬ЩҲЩҮШҢ Ш§Щ…Ъ©Ш§ЩҶ ШіШұЩ…Ш§ЫҢЩҮ-ЪҜШ°Ш§ШұЫҢ ШҜШұ Ш§ЫҢЩҶ ШЁШ§ШІШ§Шұ ШұШ§ ШЁШұШ§ЫҢ Ш№Щ…ЩҲЩ… ЩҒШұШ§ЩҮЩ… Ъ©ШұШҜЩҮвҖҢШ§ЩҶШҜ.

Ш§ЫҢЩҶ ШөЩҶШҜЩҲЩӮвҖҢЩҮШ§ ШіЩҮ ШӯШ§Щ„ШӘ Ъ©Щ„ЫҢ ШҜШ§ШұЩҶШҜ Ъ©ЩҮ Ш№Щ…ШҜЩҮвҖҢЫҢ ЩҒШ№Ш§Щ„ЫҢШӘ ШўЩҶвҖҢЩҮШ§ ШҜШұ ШІЩ…ЫҢЩҶЩҮвҖҢЫҢ Ш®ШұЫҢШҜ ЩҲ Ш§Ш¬Ш§ШұЩҮвҖҢШҜШ§ШҜЩҶ ЩҲШ§ШӯШҜЩҮШ§ЫҢ Щ…ШіЪ©ЩҲЩҶЫҢШҢ Ш§ШҜШ§ШұЫҢ ЩҲ ШӘШ¬Ш§ШұЫҢ Ш§ШіШӘ ЩҲ ЩӮШҜШұЫҢ Ш§ШІ Щ…ЩҶШ§ШЁШ№ Ш®ЩҲШҜ ШұШ§ ЩҶЫҢШІ Щ…ЫҢвҖҢШӘЩҲШ§ЩҶЩҶШҜ ШҜШұ ШҙШұЪ©ШӘвҖҢЩҮШ§ЫҢ Щ…ШұШӘШЁШ· ШЁШ§ ШӯЩҲШІЩҮвҖҢЫҢ ШіШ§Ш®ШӘЩ…Ш§ЩҶ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Ъ©ЩҶЩҶШҜ. Ш§ЫҢЩҶ Ш§ШЁШІШ§ШұЩҮШ§ ЪҜШІЫҢЩҶЩҮвҖҢШ§ЫҢ Щ…ЩҶШ§ШіШЁ ШЁШұШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ ШЁШ§ШІШ§Шұ Щ…ШіЪ©ЩҶ Ш®ШөЩҲШөШ§ЩӢ ШЁШұШ§ЫҢ Ш§ЩҒШұШ§ШҜЫҢ Ш§ШіШӘ Ъ©ЩҮ ШөШ§ШӯШЁ ШіШұЩ…Ш§ЫҢЩҮвҖҢЫҢ Ш®ШұШҜ ЩҮШіШӘЩҶШҜ. ШҜШұ Ш§ЫҢЩҶ ШІЩ…ЫҢЩҶЩҮ Щ…Ш·Ш§Щ„Ш№ЩҮвҖҢЫҢ Щ…ЩӮШ§Щ„ЩҮвҖҢЫҢ Щ…ШұШЁЩҲШ· ШЁЩҮ ШөЩҶШҜЩҲЩӮвҖҢЩҮШ§ЫҢ Ш§Щ…Щ„Ш§Ъ© ЩҲ Щ…ШіШӘШәЩ„Ш§ШӘ ШұШ§ ШҜШұ ШіШ§ЫҢШӘ ШўЪ©Ш§ШҜЩ…ЫҢ ШҜШ§ЩҶШ§ЫҢШ§ЩҶ ШЁЩҮ ШҙЩ…Ш§ ШӘЩҲШөЫҢЩҮ Щ…ЫҢвҖҢЪ©ЩҶЫҢЩ….

ШіЩҲШҜ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ ШЁШ§ШІШ§Шұ Ш§ШұШІ ШҜШұ ШіШ§Щ„вҖҢЩҮШ§ЫҢ ЪҜШ°ШҙШӘЩҮ

Ш§Щ…Ш§ ШҜШұ Ш®ШөЩҲШө ШЁШ§ШІШ§Шұ Ш§ШұШІШҢ ЩҶЪ©ШӘЩҮвҖҢШ§ЫҢ Ъ©ЩҮ ШЁШ§ЫҢШҜ ШЁШҜШ§ЩҶ Ш§ШҙШ§ШұЩҮ Ъ©ШұШҜ Ш§ЫҢЩҶ Ш§ШіШӘ Ъ©ЩҮ ШўЫҢШ§ ЩҲШ§ЩӮШ№Ш§ЩӢ ШЁЩҮ ЩҒШұШ§ЫҢЩҶШҜ ЩҶЩҲШіШ§ЩҶвҖҢЪҜЫҢШұЫҢ Ш§ШІ ЩӮЫҢЩ…ШӘ Ш§ШұШІ Щ…ЫҢвҖҢШӘЩҲШ§ЩҶ ЩҶШ§Щ… ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШұШ§ Ш§Ш·Щ„Ш§ЩӮ Ъ©ШұШҜШҹ Ш§ЪҜШұ Ш§ЫҢЩҶвҖҢЪҜЩҲЩҶЩҮ Ш§ШіШӘ ШўЫҢШ§ Ш§ЫҢЩҶ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ЫҢЪ© ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Щ…Ш·Щ„ЩҲШЁ Ш§ШіШӘШҹ

ШҜШұ ЩҫШ§ШіШ® ШЁШ§ЫҢШҜ ЪҜЩҒШӘ Ъ©ЩҮ Ш§ЫҢЩҶ ШЁШ§ШІШ§Шұ Ш®ШөЩҲШөШ§ЩӢ ШҜШұ Ъ©ШҙЩҲШұЩҮШ§ЫҢЫҢ ЩҶШёЫҢШұ Ш§ЫҢШұШ§ЩҶ ШЁЩҮвҖҢШҙШҜШӘ Щ…ШӘШЈШ«Шұ Ш§ШІ Щ…ШӘШәЫҢШұЩҮШ§ЫҢ ШіЫҢШ§ШіЫҢ Ш§ШіШӘ ЩҲ ЩҮЩ…ЫҢЩҶ Щ…ЩҲШ¶ЩҲШ№ ШұЫҢШіЪ© Ш§ЫҢЩҶ ШЁШ§ШІШ§ШұЩҮШ§ ШұШ§ Ш§ЩҒШІШ§ЫҢШҙ Щ…ЫҢвҖҢШҜЩҮШҜ. Ш§ШІ ШіЩҲЫҢ ШҜЫҢЪҜШұ ШӯШӘЫҢ ШЁШ§ ЩҫШ°ЫҢШұШҙ ЩҒШ№Ш§Щ„ЫҢШӘ ШҜШұ Ш§ЫҢЩҶ ШЁШ§ШІШ§ШұЩҮШ§ ШЁЩҮвҖҢШ№ЩҶЩҲШ§ЩҶ ЩҶЩҲШ№ЫҢ Ш§ШІ Ш§ЩҶЩҲШ§Ш№ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢШҢ Ш§ШІШўЩҶШ¬Ш§ЫҢЫҢвҖҢЪ©ЩҮ ЫҢЪ©ЫҢ Ш§ШІ ШҜЩ„Ш§ЫҢЩ„ ШӘЩҲШұЩ… ШҜШұ Ш§ЫҢШұШ§ЩҶШҢ ЩҶЩҲШіШ§ЩҶШ§ШӘ Ш§ШұШІЫҢ ЩҲ Ш§ЩҒШІШ§ЫҢШҙ ЩӮЫҢЩ…ШӘ Ъ©Ш§Щ„Ш§ЩҮШ§ Щ…ШӘШЈШ«Шұ Ш§ШІ ШўЩҶ Ш§ШіШӘШҢ ШҜШұ ШЁЩҮШӘШұЫҢЩҶ ШӯШ§Щ„ШӘ Щ…ЫҢвҖҢШӘЩҲШ§ЩҶ ЪҜЩҒШӘ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ ШЁШ§ШІШ§Шұ Ш§ШұШІ Щ…ЩҶШ¬Шұ ШЁЩҮ ШӯЩҒШё Ш§ШұШІШҙ ЩҫЩҲЩ„ ШҙШҜЩҮ ЩҲ Ш№Ш§ЫҢШҜЫҢ Щ…Ш¶Ш§Ш№ЩҒЫҢ ШұШ§ Ш§ШұШ§ШҰЩҮ ЩҶШ®ЩҲШ§ЩҮШҜ ШҜШ§ШҜ.

ШіШ®ЩҶ ЩҫШ§ЫҢШ§ЩҶЫҢ ШўЪ©Ш§ШҜЩ…ЫҢ ШҜШ§ЩҶШ§ЫҢШ§ЩҶ

ШҜШұ Ш§ЫҢЩҶ Щ…ЩӮШ§Щ„ЩҮ ШіШ№ЫҢ Ъ©ШұШҜЫҢЩ… ШЁЩҮ Щ…ЩҲШ§ШұШҜ Щ…ЩҮЩ… ЩҲ Ш§Ш«ШұЪҜШ°Ш§Шұ ШЁШұ Ш§ЩҶШӘШ®Ш§ШЁ ШЁШ§ШІШ§Шұ Щ…ЩҶШ§ШіШЁ ШЁШұШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Ш§ШҙШ§ШұЩҮ Ъ©ЩҶЫҢЩ… ЩҲ ШЁШұШ§ЫҢ Ш§ЫҢЩҶ Щ…ЩҶШёЩҲШұ ШӘЩҲШ¶ЫҢШӯШ§ШӘЫҢ ШұШ§ ШҜШұ Ш®ШөЩҲШө ШЁШ§ШІШҜЩҮШҢ ШұЫҢШіЪ©ШҢ ШіШұШ№ШӘ ЩҶЩӮШҜШҙЩҲЩҶШҜЪҜЫҢШҢ Щ…ШӯШҜЩҲШҜЫҢШӘвҖҢЩҮШ§ЫҢ ЩҲШұЩҲШҜ ЩҲ Ш§Щ…Ъ©Ш§ЩҶ ЩҒШ№Ш§Щ„ЫҢШӘ ШҜШұ Ш§ЩҶЩҲШ§Ш№ ШЁШ§ШІШ§ШұЩҮШ§ Ш§ШұШ§ШҰЩҮ ЩҶЩ…ЩҲШҜЫҢЩ…. ШҜШұ ЩҫШ§ЫҢШ§ЩҶ ШЁШ§ШІ ЩҮЩ… ШЁШ§ЫҢШҜ ШЁЩҮ Ш§ЫҢЩҶ ЩҶЪ©ШӘЩҮ Ш§ШҙШ§ШұЩҮ Ъ©ЩҶЫҢЩ… Ъ©ЩҮ Ш§ШІШўЩҶШ¬Ш§ЫҢЫҢвҖҢЪ©ЩҮ Ш§ШіШ§ШіШ§ЩӢ Щ…ЫҢШІШ§ЩҶ ШұЫҢШіЪ©вҖҢЩҫШ°ЫҢШұЫҢ Ш§ЩҒШұШ§ШҜ Щ…ШӘЩҒШ§ЩҲШӘ Ш§ШіШӘ ЩҲ Ш§ЩҮЩ…ЫҢШӘ Ш§ЫҢЩҶ Щ…ЩҲШ¶ЩҲШ№ ШЁЩҮвҖҢЩӮШҜШұЫҢ ШЁШ§Щ„Ш§ШіШӘ Ъ©ЩҮ Щ…Щ…Ъ©ЩҶ Ш§ШіШӘ ШЁШұ ШіШ§ЫҢШұ Щ…ЩҲШ§ШұШҜ ШіШ§ЫҢЩҮ ШЁЫҢЩҶШҜШ§ШІШҜШҢ ЫҢЪ© ЩҶШіШ®ЩҮвҖҢЫҢ Ъ©Щ„ЫҢ ШЁШұШ§ЫҢ ШӘШ№ЫҢЫҢЩҶ ШЁЩҮШӘШұЫҢЩҶ ШЁШ§ШІШ§Шұ Ш¬ЩҮШӘ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШЁШұШ§ЫҢ ЩҮЩ…ЩҮ ЩҲШ¬ЩҲШҜ ЩҶШҜШ§ШұШҜ ЩҲ Ш§ЩҒШұШ§ШҜ ШЁШ§ЫҢШҜ ШЁШ§ШӘЩҲШ¬ЩҮвҖҢШЁЩҮ Ш№Щ„Ш§ЫҢЩӮ ЩҲ ШӘШұШ¬ЫҢШӯШ§ШӘ Ш°ЩҮЩҶЫҢШҢ Щ…ЫҢШІШ§ЩҶ ШұЫҢШіЪ©вҖҢЩҫШ°ЫҢШұЫҢ ЩҲ Ш§Щ„ШЁШӘЩҮ Щ…ЫҢШІШ§ЩҶ ШіШұЩ…Ш§ЫҢЩҮвҖҢЫҢ Ш®ЩҲШҜШҢ ШЁЩҮШӘШұЫҢЩҶ Ш§ЩҶШӘШ®Ш§ШЁ ШұШ§ ШҜШұ Ш®ШөЩҲШө Щ…ШӯЩ„ Щ…ЩҶШ§ШіШЁ ШЁШұШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШӘШ№ШұЫҢЩҒ Ъ©ЩҶЩҶШҜ.