Ш§ШөЩ„ ШӘЩҒЪ©ЫҢЪ© ЩҒЫҢШҙШұ ЩҲ ЩҶЩӮШҙ ШўЩҶ ШҜШұ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ

ЫұЫҙЫ°Ыі/Ы°ЫІ/ЫұЫІ

ШҙШұЪ©ШӘвҖҢЩҮШ§ЫҢ ШұШӘШЁЩҮвҖҢШЁЩҶШҜЫҢ Ш§Ш№ШӘШЁШ§ШұЫҢ

ЫұЫҙЫ°Ыі/Ы°ЫІ/ЫұЫІШ®ШұЫҢШҜ Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮ ЫҢШ§ Ш§ЩҲШұШ§ЩӮ ШҜШұШўЩ…ШҜ Ш«Ш§ШЁШӘ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢвҖҢЩҮШ§ЫҢ Ъ©Щ… ШұЫҢШіЪ©ЫҢ ЩҮШіШӘЩҶШҜ Ъ©ЩҮ Щ…Ш№Щ…ЩҲЩ„Ш§ЩӢ ЩҶШұШ® ШЁШ§ШІШҜЩҮЫҢ ШўЩҶвҖҢЩҮШ§ Ъ©Щ…ЫҢ ШЁШ§Щ„Ш§ШӘШұ Ш§ШІ ЫҢЪ© ШӯШіШ§ШЁ ЩҫШі Ш§ЩҶШҜШ§ШІ Ш§ШіШӘШ§ЩҶШҜШ§ШұШҜ Ш§ШіШӘ. ШўЩҶвҖҢЩҮШ§ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢвҖҢЩҮШ§ЫҢЫҢ ШЁШ§ ШҜШұШўЩ…ШҜ Ш«Ш§ШЁШӘ ЩҮШіШӘЩҶШҜ Ъ©ЩҮ ШЁШіЫҢШ§ШұЫҢ Ш§ШІ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұШ§ЩҶ ШЁШұШ§ЫҢ ЫҢЪ© Ш¬ШұЫҢШ§ЩҶ ШҜШұШўЩ…ШҜ Ш«Ш§ШЁШӘ ШҜШұ ШҜЩҲШұШ§ЩҶ ШЁШ§ШІЩҶШҙШіШӘЪҜЫҢ Ш§ШіШӘЩҒШ§ШҜЩҮ Щ…ЫҢвҖҢШҙЩҲЩҶШҜ. ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұШ§ЩҶ ШҜШұ ЩҮШұ ШіЩҶЫҢ Щ…Щ…Ъ©ЩҶ Ш§ШіШӘ ШЁШұШ®ЫҢ Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮ ШұШ§ ШЁЩҮ ЩҫШұШӘЩҒЩҲЫҢ Ш§Ш¶Ш§ЩҒЩҮ Ъ©ЩҶЩҶШҜ ШӘШ§ ЩҶЩ…Ш§ЫҢЩҮ Ъ©Щ„ЫҢ ШұЫҢШіЪ© ШўЩҶ ШұШ§ Ъ©Ш§ЩҮШҙ ШҜЩҮЩҶШҜ. ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ Ш§ЩҲШұШ§ЩӮ ШҜШұШўЩ…ШҜ Ш«Ш§ШЁШӘ ШҜШұ Ш№ЫҢЩҶ ШіШ§ШҜЪҜЫҢ Ш®ЩҲШҜШҢ ЩҫЫҢЪҶЫҢШҜЪҜЫҢвҖҢЩҮШ§ЫҢЫҢ ШұШ§ ЩҮЩ… ШЁШ§ Ш®ЩҲШҜ ШҜШ§ШұШҜ Ъ©ЩҮ ЫҢЪ©ЫҢ Ш§ШІ Щ…ЩҮЩ…вҖҢШӘШұЫҢЩҶ Щ…ШӘШәЫҢШұЩҮШ§ЫҢ ШўЩҶ ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ (Yield to Maturity) Ш§ШіШӘ. Ш§ШІ Щ…ЩҮЩ…вҖҢШӘШұЫҢЩҶ Щ…ШӘШәЫҢШұЩҮШ§ЫҢЫҢ Ъ©ЩҮ ШҜШұ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ШҜШұ Ш§ЩҲШұШ§ЩӮ ШҜШұШўЩ…ШҜ Ш«Ш§ШЁШӘ ШЁШ§ЫҢШҜ ШЁЩҮ ШўЩҶ ШӘЩҲШ¬ЩҮ ШҙЩҲШҜ YTM ЫҢШ§ ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ Ш®ЩҲШ§ЩҮШҜ ШЁЩҲШҜ. ШҜШұ Ш§ЫҢЩҶ Щ…ЩӮШ§Щ„ЩҮ ЩӮШөШҜ ШҜШ§ШұЫҢЩ… Щ…ЩҒЩҮЩҲЩ… ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ ЫҢШ§ YTM ШұШ§ ШЁЩҮ Ш·ЩҲШұ Ъ©Ш§Щ…Щ„ ШЁЩҮ ШҙЩ…Ш§ Щ…Ш№ШұЩҒЫҢ Ъ©ЩҶЫҢЩ….

ШұШ§ЩҮЩҶЩ…Ш§ЫҢ Ш®ШұЫҢШҜ ШіЪ©ЩҮ ШҜШұ ШЁЩҲШұШі

ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ ЫҢШ§ YTM ЪҶЫҢШіШӘШҹ

ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ (YTM) ШЁШ§ШІШҜЩҮ ШіШ§Щ„Ш§ЩҶЩҮвҖҢШ§ЫҢ Ш§ШіШӘ Ъ©ЩҮ Ш§ЪҜШұ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§Шұ Ш§Щ…ШұЩҲШІ Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮ ШұШ§ Ш®ШұЫҢШҜШ§ШұЫҢ Ъ©ЩҶШҜ ЩҲ ШўЩҶ ШұШ§ ШӘШ§ ШіШұШұШіЫҢШҜ ЩҶЪҜЩҮ ШҜШ§ШұШҜ Ш§ШІ Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮ ШЁЩҮ ШҜШіШӘ Щ…ЫҢвҖҢШўЩҲШұШҜ. ШЁЩҮ ШЁЫҢШ§ЩҶ ШҜЫҢЪҜШұ ЩҶШұШ® ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜШҢ ЩҶШұШ®ЫҢ Ш§ШіШӘ Ъ©ЩҮ Ш§ШұШІШҙ ЩҒШ№Щ„ЫҢ Ш¬ШұЫҢШ§ЩҶвҖҢЩҮШ§ЫҢ ЩҶЩӮШҜЫҢ ШўШӘЫҢ Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮ ШұШ§ ШЁШ§ ЩӮЫҢЩ…ШӘ ЩҒШ№Щ„ЫҢ ШЁШ§ШІШ§Шұ ШўЩҶ ШЁШұШ§ШЁШұ Щ…ЫҢвҖҢЪ©ЩҶШҜ. YTM ШЁШұ Ш§ЫҢЩҶ ШЁШ§ЩҲШұ ЫҢШ§ ШҜШұЪ© Ш§ШіШӘЩҲШ§Шұ Ш§ШіШӘ Ъ©ЩҮ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§Шұ Ш§ЩҲШұШ§ЩӮ ШЁЩҮШ§ШҜШ§Шұ ШұШ§ ШЁШ§ ЩӮЫҢЩ…ШӘ ЩҒШ№Щ„ЫҢ ШЁШ§ШІШ§Шұ Ш®ШұЫҢШҜШ§ШұЫҢ Щ…ЫҢвҖҢЪ©ЩҶШҜ ЩҲ ШўЩҶ ШұШ§ ШӘШ§ ШІЩ…Ш§ЩҶЫҢ Ъ©ЩҮ Ш§ЩҲШұШ§ЩӮ ШЁЩҮ Ш§ШұШІШҙ Ъ©Ш§Щ…Щ„ ШЁШұШіШҜ (ШЁЩҮ Ш§ШұШІШҙ Ъ©Ш§Щ…Щ„ Ш®ЩҲШҜ ШЁШұШіШҜ) ЩҶЪҜЩҮ Щ…ЫҢвҖҢШҜШ§ШұШҜ ЩҲ ШӘЩ…Ш§Щ… ЩҫШұШҜШ§Ш®ШӘвҖҢЩҮШ§ЫҢ ШіЩҲШҜ ЩҲ Ъ©ЩҲЩҫЩҶ ШЁЩҮ Щ…ЩҲЩӮШ№ Ш§ЩҶШ¬Ш§Щ… Щ…ЫҢвҖҢШҙЩҲШҜ.

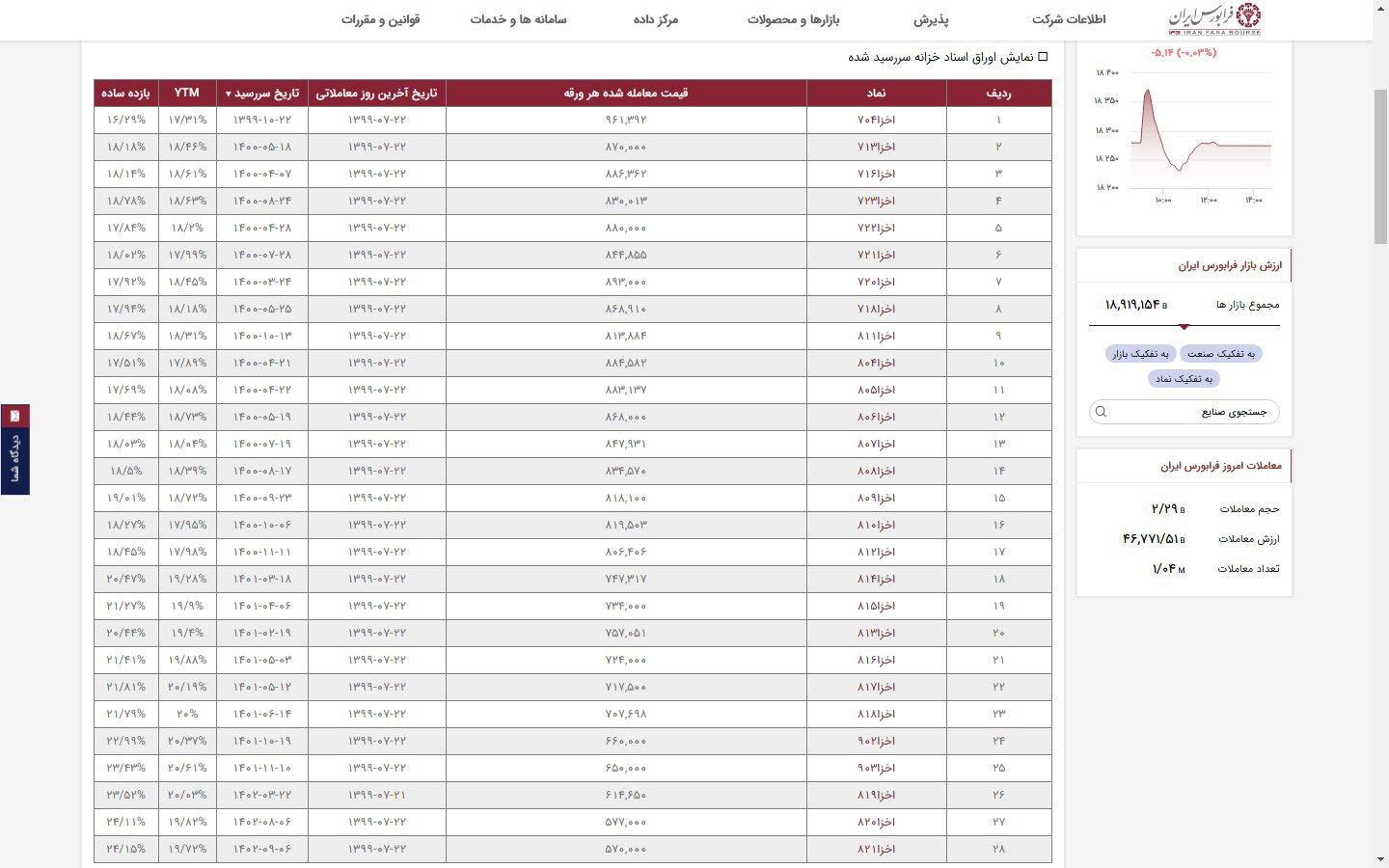

ШҜШұ Щ…ШӯШ§ШіШЁЩҮвҖҢЫҢ ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ ЫҢШ§ YTM ЩҒШұШ¶ ШЁШұ ШўЩҶ Ш§ШіШӘ Ъ©ЩҮ ШҜШ§ШұЩҶШҜЩҮвҖҢЫҢ Ш§ЩҲШұШ§ЩӮ ЩҮШұ ЩҫШұШҜШ§Ш®ШӘ ШіЩҲШҜ ШұШ§ ШЁШ§ ЩҮЩ…Ш§ЩҶ ЩҶШұШ® ШЁЩҮШұЩҮ Щ…Ш¬ШҜШҜШ§ЩӢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ Ш®ЩҲШ§ЩҮШҜ Ъ©ШұШҜ. ШЁЩҶШ§ШЁШұШ§ЫҢЩҶШҢ ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ ШҙШ§Щ…Щ„ ЩҶШұШ® Ъ©ЩҲЩҫЩҶ ШҜШұ Щ…ШӯШ§ШіШЁШ§ШӘ Ш§ШіШӘ. ШҜШұ ШіШ§ЫҢШӘ ЩҒШұШ§ШЁЩҲШұШі Ш§Щ…Ъ©Ш§ЩҶ Щ…ШҙШ§ЩҮШҜЩҮвҖҢЫҢ ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ Ш§ЩҶЩҲШ§Ш№ Ш§ЩҲШұШ§ЩӮ ЩҲШ¬ЩҲШҜ ШҜШ§ШұШҜ. ШҜШұ ШҙЪ©Щ„ Ыұ ЩҶЩ…ЩҲЩҶЩҮвҖҢШ§ЫҢ Ш§ШІ Ш®ШұЩҲШ¬ЫҢ Ш¬ШҜШ§ЩҲЩ„ ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ ШҙШұЪ©ШӘ ЩҒШұШ§ШЁЩҲШұШі ШўЩҲШұШҜЩҮ ШҙШҜЩҮ Ш§ШіШӘ.

ЩҒШұЩ…ЩҲЩ„ YTM ЫҢШ§ ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ

ЩҒШұЩ…ЩҲЩ„ YTM ЫҢШ§ ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ

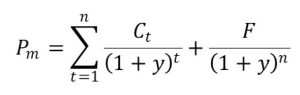

ШЁШ§ ШҜШ§ШҙШӘЩҶ ЩӮЫҢЩ…ШӘ ЩӮШұШ¶ЩҮШҢ ЩҶШұШ® Ъ©ЩҲЩҫЩҶШҢ Щ…ШҜШӘ ШІЩ…Ш§ЩҶ ШӘШ§ ШіШұШұШіЫҢШҜ ЩҲ Ш§ШұШІШҙ Ш§ШіЩ…ЫҢ ЩҲШұЩӮЩҮШҢ Щ…ЫҢ ШӘЩҲШ§ЩҶ ЩҶШұШ® ШӘЩҶШІЫҢЩ„ Щ…ШіШӘШӘШұ ЫҢШ§ ЩҶШұШ® ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ ШўЩҶ ШұШ§ ШЁШ§ ШұЩҲШҙвҖҢЩҮШ§ЫҢ ШЁЩҮЫҢЩҶЩҮ ШіШ§ШІЫҢ ЩҲ ЫҢШ§ ШЁШ§ ШўШІЩ…ЩҲЩҶ ЩҲ Ш®Ш·Ш§ ШЁЩҮ ШҜШіШӘ ШўЩҲШұШҜ. ШҜШұ ЩҲШ§ЩӮШ№ШҢ ЩҶШұШ® ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ ЩҮЩ…Ш§ЩҶ ЩҶШұШ® ШЁШ§ШІШҜЩҮ ШҜШ§Ш®Щ„ЫҢ (IRR) Ш§ШіШӘ ЩҲ ШҜШұ ЩҲШ§ЩӮШ№ ЩҶШұШ®ЫҢ Ш§ШіШӘ Ъ©ЩҮ Ш§ШұШІШҙ ЩҒШ№Щ„ЫҢ Ш¬ШұЫҢШ§ЩҶвҖҢЩҮШ§ЫҢ ЩҶЩӮШҜЫҢ Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮ ШұШ§ ШЁШ§ ЩӮЫҢЩ…ШӘ Ш¬Ш§ШұЫҢ ШўЩҶ ШЁШұШ§ШЁШұ Щ…ЫҢвҖҢЪ©ЩҶШҜ.

ШҜШұ Ш§ЫҢЩҶ ЩҒШұЩ…ЩҲЩ„ y ЩҶШұШ® ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜШҢ PmВ ЩӮЫҢЩ…ШӘ ШЁШ§ШІШ§Шұ Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮШҢ Ct Ъ©ЩҲЩҫЩҶвҖҢЩҮШ§ЫҢЫҢ Ъ©ЩҮ ШЁЩҮ ШөЩҲШұШӘ ШіШ§Щ„Ш§ЩҶЩҮ ЩҫШұШҜШ§Ш®ШӘ Щ…ЫҢвҖҢШҙЩҲШҜШҢ n ШӘШ№ШҜШ§ШҜ ШіШ§Щ„вҖҢЩҮШ§ЫҢ ШЁШ§ЩӮЫҢвҖҢЩ…Ш§ЩҶШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ ЩҲ F Ш§ШұШІШҙ Ш§ШіЩ…ЫҢ ЫҢШ§ ШөЩҲШұЫҢ Ш§ЩҲШұШ§ЩӮ Ш§ШіШӘ.

ЩҶШұШ® ШЁШ§ШІШҜЩҮ ШЁШҜЩҲЩҶ ШұЫҢШіЪ© ШҜШұ Ш§ЫҢШұШ§ЩҶ ЩҲ ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮ

Ш§ЪҜШұ ШЁЩҮ ШҜЩҶШЁШ§Щ„ ЩҶШұШ® ШЁШ§ШІШҜЩҮ ШЁШҜЩҲЩҶвҖҢШұЫҢШіЪ© ШҜШұ ШЁШ§ШІШ§Шұ ШіШұЩ…Ш§ЫҢЩҮ Ш§ЫҢШұШ§ЩҶ ШЁШ§ШҙЫҢЩ…ШҢ Щ…ЫҢвҖҢШӘЩҲШ§ЩҶЫҢЩ… Ш§ШІ ЩҮЩ…ЫҢЩҶ ЩҒШұЩ…ЩҲЩ„ Ш§ШіШӘЩҒШ§ШҜЩҮ Ъ©ЩҶЫҢЩ…. Щ…Ш«Щ„Ш§ЩӢ ШҜШұ ШЁШұШұШіЫҢ Ш§ЩҲШұШ§ЩӮ ЫҢЪ©вҖҢШіШ§Щ„ЩҮ ЩӮЫҢЩ…ШӘ ШЁШ§ШІШ§Шұ Щ…ШҙШ®Шө Ш§ШіШӘШҢ Ъ©ЩҲЩҫЩҶвҖҢЩҮШ§ Щ…ШҙШ®Шө Ш§ШіШӘ ЩҲ ШЁШ§ ШҜШ§ШҙШӘЩҶ Щ…ШЁЩ„Шә Ш§ШіЩ…ЫҢ Ш§ЩҲШұШ§ЩӮШҢ ЩҶШұШ® ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ ЩӮШ§ШЁЩ„вҖҢЩ…ШӯШ§ШіШЁЩҮ Ш§ШіШӘ. ЩҶЪ©ШӘЩҮвҖҢЫҢ Щ…ЩҮЩ… ШҜШұЩ…ШӯШ§ШіШЁЩҮвҖҢЫҢ ЩҶШұШ® ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ ШўЩҶ Ш§ШіШӘ Ъ©ЩҮ ЩӮЫҢЩ…ШӘ ШЁШ§ШІШ§Шұ ШұШ§ Ш№ШұШ¶ЩҮ ЩҲ ШӘЩӮШ§Ш¶Ш§ ШӘШ№ЫҢЫҢЩҶ Щ…ЫҢвҖҢЪ©ЩҶШҜ. Ш§ЫҢЩҶ ЩҶШұШ®ШҢ ЩҶШұШ® Щ…Ш№ЫҢЩҶ вҖҢШҙШҜЩҮ ШӘЩҲШіШ· ШҙШЁЪ©ЩҮвҖҢЫҢ ШЁШ§ЩҶЪ©ЫҢ ЫҢШ§ ЩҶШұШ® Ш§ШҜШ§ШұЫҢ ЩҲ ШҜШіШӘЩҲШұЫҢ Щ…Ш№ЫҢЩҶвҖҢШҙШҜЩҮ ШӘЩҲШіШ· ШҜЩҲЩ„ШӘ ЩҶЫҢШіШӘШӣ ЩҶШұШ®ЫҢ Ш§ШіШӘ Ъ©ЩҮ Ш№ШұШ¶ЩҮ ЩҲ ШӘЩӮШ§Ш¶Ш§ ШўЩҶ ШұШ§ ШҜШұ ШЁШ§ШІШ§Шұ ШӘШ№ЫҢЫҢЩҶ Щ…ЫҢвҖҢЪ©ЩҶШҜ. ШЁШұШ§ЫҢ Щ…Ш«Ш§Щ„ШҢ ШҜШұ ШЁШ§ШІШ§Шұ Ш§ЩҲШұШ§ЩӮ ШЁШ§ ШіШұШұШіЫҢШҜ ЫҢЪ©вҖҢШіШ§Щ„ЩҮ ШЁШ§ ЩӮЫҢЩ…ШӘ Ш§ШіЩ…ЫҢ ЫұЫ°Ы°Щ«Ы°Ы°Ы° ШӘЩҲЩ…Ш§ЩҶШҢ Ш№ШұШ¶ЩҮвҖҢЩҮШ§ ЩҲ ШӘЩӮШ§Ш¶Ш§ЩҮШ§ ШЁШ§ ЩӮЫҢЩ…ШӘвҖҢЩҮШ§ЫҢ Щ…Ш®ШӘЩ„ЩҒ ШЁЩҮ ШЁШ§ШІШ§Шұ Ш§ШұШ§ШҰЩҮ Щ…ЫҢвҖҢШҙЩҲШҜ ЩҲ ШЁШұШўЫҢЩҶШҜ Ш№ШұШ¶ЩҮ ЩҲ ШӘЩӮШ§Ш¶Ш§ ЩӮЫҢЩ…ШӘ ЩҶЩҮШ§ЫҢЫҢ ШұШ§ Щ…ШҙШ®Шө Щ…ЫҢвҖҢЪ©ЩҶШҜ. ШЁШ§ ШҜШ§ШҙШӘЩҶ Ш§ШұШІШҙ Щ…ШҙШ®ШөвҖҢШҙШҜЩҮ ШҜШұ ШЁШ§ШІШ§Шұ ЩҲ Ъ©ЩҲЩҫЩҶвҖҢЩҮШ§ШҢ ЩҶШұШ® ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ ШЁШұ Ш§ШіШ§Ші ЩҒШұЩ…ЩҲЩ„ ШЁШ§Щ„Ш§ Щ…ШҙШ®Шө Ш®ЩҲШ§ЩҮШҜ ШҙШҜ.

ЩҫШіШҢ Щ…ЫҢвҖҢШӘЩҲШ§ЩҶ ШҜШұ ШЁШ§ШІШ§Шұ Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮШҢ ЩҶШұШ® ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ ШұШ§ Щ…ШӯШ§ШіШЁЩҮ Ъ©ШұШҜ ЩҲ Ш§ЪҜШұ Ш§ЫҢЩҶ ЩҶШұШ® ШҜШұ Ш§Ш«Шұ Ш№ШұШ¶ЩҮ ЩҲ ШӘЩӮШ§Ш¶Ш§ ШӘШәЫҢЫҢШұ Ъ©ЩҶШҜШҢ Ш·ШЁШ№Ш§ЩӢ Щ…ЫҢвҖҢШӘЩҲШ§ЩҶ ШӘШәЫҢЫҢШұШ§ШӘ ЩҶШұШ® ШЁШ§ШІШҜЩҮ ШұШ§ ШұШөШҜ Ъ©ШұШҜ. Ш§ЫҢЩҶ ЩҶШұШ® ШЁШұШ§ЫҢ Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮвҖҢЫҢ Ъ©ЩҲШӘШ§ЩҮвҖҢ ЩҲ ШЁЩ„ЩҶШҜЩ…ШҜШӘ Щ…ШӘЩҒШ§ЩҲШӘ Ш§ШіШӘШҢ ЪҶШұШ§ Ъ©ЩҮ ШӘШӯШҜШЁ ЩҲ ШҜЫҢШұШҙ ШўЩҶвҖҢЩҮШ§ Щ…ШӘЩҒШ§ЩҲШӘ Ш§ШіШӘ. ЩҮЩ…Ш§ЩҶвҖҢШ·ЩҲШұ Ъ©ЩҮ ШҜЫҢШҜЫҢЩ…ШҢ ШӯШіШ§ШіЫҢШӘ ШӘШәЫҢЫҢШұШ§ШӘ ЩӮЫҢЩ…ШӘ ШЁЩҮ ШӘШәЫҢЫҢШұШ§ШӘ ЩҶШұШ® ШЁЩҮШұЩҮ ШЁШұШ§ЫҢ Ш§ЩҲШұШ§ЩӮ ШЁЩ„ЩҶШҜЩ…ШҜШӘШҢ ШЁЫҢШҙШӘШұ Ш§ШІ Ш§ЩҲШұШ§ЩӮ Ъ©ЩҲШӘШ§ЩҮвҖҢЩ…ШҜШӘ Ш§ШіШӘ. ШЁЩҮ ШҜЩ„ЫҢЩ„ ШӘШәЫҢЫҢШұ ШҙШұШ§ЫҢШ· Ш§ЩӮШӘШөШ§ШҜЫҢШҢ ШЁШ§ШІШ§ШұЩҮШ§ЫҢ Ш¬Ш§ЫҢЪҜШІЫҢЩҶШҢ ШӘЩҲШұЩ…ШҢ ШіЫҢШ§ШіШӘвҖҢЩҮШ§ЫҢ ШЁШ§ЩҶЪ© Щ…ШұЪ©ШІЫҢ ЩҲ вҖҰ Ш§ЫҢЩҶ ЩҶШұШ® ШҜШ§ШҰЩ…Ш§ЩӢ ШӘШәЫҢЫҢШұ Щ…ЫҢвҖҢЪ©ЩҶШҜ.

ШұШ§ШЁШ·ЩҮвҖҢЫҢ ЩӮЫҢЩ…ШӘ Ш§ЩҲШұШ§ЩӮ ШЁШ§ ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ ЫҢШ§ YTM

Ш§ЪҜШұ Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮвҖҢЫҢ ШЁЩ„ЩҶШҜЩ…ШҜШӘ ЩҶЪҜШ§ЩҮ ШҜШ§ШҙШӘЩҮвҖҢШ§ЫҢЩ… ЩҲ Ш§ЫҢЩҶ ЩҶШұШ® Ш§ЩҒШІШ§ЫҢШҙ Щ…ЫҢвҖҢЫҢШ§ШЁШҜШҢ ШұЩҲШҙЩҶ Ш§ШіШӘ Ъ©ЩҮ ЩӮЫҢЩ…ШӘ Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮ Ъ©Ш§ЩҮШҙ Ш®ЩҲШ§ЩҮШҜ ЫҢШ§ЩҒШӘ. Ъ©ШіШ§ЩҶЫҢ Ъ©ЩҮ Щ…ЫҢвҖҢШ®ЩҲШ§ЩҮЩҶШҜ Ш§ЫҢЩҶ Ш§ЩҲШұШ§ЩӮ ШұШ§ ШЁШ®ШұЩҶШҜШҢ ШҜЫҢЪҜШұ ЩҶШұШ® ШӘЩҶШІЫҢЩ„ ШұШ§ ЫұЫ° ШҜШұШөШҜ ШҜШұ ЩҶШёШұ ЩҶЩ…ЫҢвҖҢЪҜЫҢШұЩҶШҜ ЩҲ ШұЩӮЩ… ШЁШ§Щ„Ш§ШӘШұЫҢ ШҜШұ ЩҶШёШұ Щ…ЫҢвҖҢЪҜЫҢШұЩҶШҜ ЩҲ ШЁШҜЫҢЩҶ ШӘШұШӘЫҢШЁ ЩӮЫҢЩ…ШӘ Ш§ЩҲШұШ§ЩӮ Ъ©Ш§ЩҮШҙ Щ…ЫҢвҖҢЫҢШ§ШЁШҜ. ШЁШұШ№Ъ©ШіШҢ Ш§ЪҜШұ ЩҶШұШ® ШӘЩҶШІЫҢЩ„ Ъ©Ш§ЩҮШҙ ЫҢШ§ШЁШҜШҢ ЩӮЫҢЩ…ШӘ Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮ ШЁЩҮ ЩҶЩҒШ№ Щ…Ш§Щ„Ъ© ШўЩҶ ШӘШәЫҢЫҢШұ Щ…ЫҢвҖҢЪ©ЩҶШҜ. Щ…Ш«Щ„Ш§ЩӢ Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮвҖҢШ§ЫҢ Ъ©ЩҮ ЫұЫ° ШҜШұШөШҜ ШЁЩҮ ШҙЩ…Ш§ ШЁШ§ШІШҜЩҮ Щ…ЫҢвҖҢШҜЩҮШҜШҢ ШЁШ§ ЩҶШұШ® ШӘЩҶШІЫҢЩ„ Ы№ ШҜШұШөШҜШҢ ЩӮЫҢЩ…ШӘШҙ Ш§ЩҒШІШ§ЫҢШҙ Щ…ЫҢвҖҢЫҢШ§ШЁШҜ. ЩҫШі ЩҶЪ©ШӘЩҮвҖҢЫҢ Щ…ЩҮЩ… Ш§ЫҢЩҶ Ш§ШіШӘ Ъ©ЩҮ ШҜШұ Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮвҖҢЫҢ ШЁЩ„ЩҶШҜЩ…ШҜШӘШҢ ШҜШұШөШҜ ШӘШәЫҢЫҢШұШ§ШӘ ЩҶШіШЁШӘ ШЁЩҮ ШӘШәЫҢЫҢШұШ§ШӘ ЩҶШұШ® ШЁЩҮШұЩҮ ШЁЩҮвҖҢ ШҙШҜШӘ ШЁШ§Щ„Ш§ШӘШұ Ш§ШіШӘШӣ ШЁЩҮвҖҢШ№ШЁШ§ШұШӘ ШҜЩӮЫҢЩӮвҖҢШӘШұШҢ ШҜЫҢШұШҙ ШўЩҶ ШЁШ§Щ„Ш§ШӘШұ Ш§ШіШӘ.

Щ…ЩҒЩҮЩҲЩ… ШҜЫҢШұШҙ Щ…ЫҢШ§ЩҶЪҜЫҢЩҶ ШІЩ…Ш§ЩҶ ШҜШұЫҢШ§ЩҒШӘ Ш¬ШұЫҢШ§ЩҶ ЩҶЩӮШҜЫҢ Ш§ШіШӘ. ШЁШұШ§ЫҢ Щ…Ш«Ш§Щ„ ШҜЫҢШұШҙ Ш§ЩҲШұШ§ЩӮ ЫұЫ° ШіШ§Щ„ЩҮвҖҢЫҢ ШЁШҜЩҲЩҶ Ъ©ЩҲЩҫЩҶ ШЁШұШ§ШЁШұ ШЁШ§ ЫұЫ° Щ…ЫҢвҖҢШҙЩҲШҜ. Щ…ЫҢШ§ЩҶЪҜЫҢЩҶ ШІЩ…Ш§ЩҶ ШҜШұЫҢШ§ЩҒШӘ Ш¬ШұЫҢШ§ЩҶ ЩҶЩӮШҜЫҢ ЫұЫ° ШіШ§Щ„ Щ…ЫҢвҖҢШҙЩҲШҜ. Ш§Щ…Ш§ Ш§ЪҜШұ Ш§ЩҲШұШ§ЩӮ Ъ©ЩҲЩҫЩҶ ШҜШ§ШҙШӘЩҮ ШЁШ§ШҙШҜШҢ ЩҫШұШҜШ§Ш®ШӘвҖҢЩҮШ§ЫҢ Ъ©ЩҲЩҫЩҶ ЩҶЩӮШҙ ШЁШ§ШІЫҢ Щ…ЫҢвҖҢЪ©ЩҶШҜ ЩҲ Ш§ЫҢЩҶ Щ…ЫҢШ§ЩҶЪҜЫҢЩҶ Ъ©Щ…ШӘШұ Щ…ЫҢвҖҢШҙЩҲШҜ. ШЁЩҮ ЩҮЩ…ЫҢЩҶ ШҜЩ„ЫҢЩ„ШҢ ШҜЫҢШҜЫҢЩ… Ъ©ЩҮ ШҜЫҢШұШҙ Ш§ЩҲШұШ§ЩӮ ЫІЫ° ШіШ§Щ„ЩҮ Ыё ШЁЩҲШҜ. ШҜШұ ЩҒШұЩ…ЩҲЩ„ ШҜЫҢШұШҙШҢ ЩҮШұ ЪҶЩҮ ШІЩ…Ш§ЩҶ ШҜШұЫҢШ§ЩҒШӘ Ш§ШұШІШҙ Ш§ШіЩ…ЫҢ ШҜШұ ШіШұШұШіЫҢШҜ Ш·ЩҲЩ„Ш§ЩҶЫҢвҖҢШӘШұ ШЁШ§ШҙШҜШҢ ШҜЫҢШұШҙ ШЁШІШұЪҜвҖҢШӘШұ ЩҲ Ш·ШЁШ№Ш§ЩӢ ШұЫҢШіЪ© ШӘШәЫҢЫҢШұШ§ШӘ ЩӮЫҢЩ…ШӘ ЩҶШіШЁШӘ ШЁЩҮ ШӘШәЫҢЫҢШұШ§ШӘ ЩҶШұШ® ШЁЩҮШұЩҮ ШЁШ§Щ„Ш§ШӘШұ Ш§ШіШӘ.

ШіШ§Ш®ШӘШ§Шұ ШІЩ…Ш§ЩҶЫҢ ЩҶШұШ® ШЁЩҮШұЩҮ ЩҲ Щ…ЩҶШӯЩҶЫҢ ШЁШ§ШІШҜЩҮ ЩҲ ШұШ§ШЁШ·ЩҮвҖҢЫҢ ШўЩҶ ШЁШ§ ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ

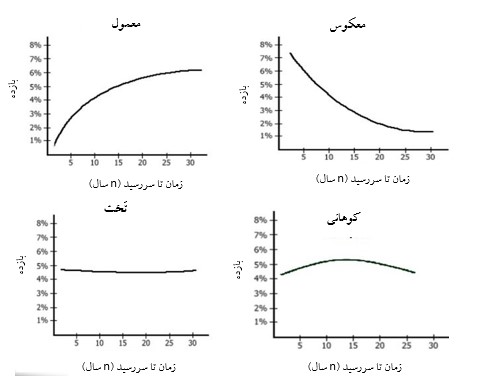

Ш§ЩҶШӘШёШ§Шұ ШўЩҶ Ш§ШіШӘ Ъ©ЩҮ Ш§ЪҜШұ ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ ШұШ§ ШЁШұШ§ЫҢ Ш§ЩҲШұШ§ЩӮ ШЁЩ„ЩҶШҜЩ…ШҜШӘвҖҢШӘШұ Щ…ШӯШ§ШіШЁЩҮ Ъ©ЩҶЫҢЩ…ШҢ ЩҶШұШ® ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ ШЁШ§Щ„Ш§ШӘШұ ШЁШ§ШҙШҜШҢ ЪҶШұШ§Ъ©ЩҮ ШұЫҢШіЪ© ШЁШ§Щ„Ш§ШӘШұ Ш§ШіШӘ. ШЁШұШ§ЫҢ ЩҶШҙШ§ЩҶ ШҜШ§ШҜЩҶ ШіШ§Ш®ШӘШ§Шұ ШІЩ…Ш§ЩҶЫҢ ЩҶШұШ® ШЁЩҮШұЩҮ Ш§ШІ Щ…ЩҶШӯЩҶЫҢ ШЁШ§ШІШҜЩҮ Ш§ШіШӘЩҒШ§ШҜЩҮ Щ…ЫҢвҖҢШҙЩҲШҜ. Ш§ЫҢЩҶ Щ…ЩҶШӯЩҶЫҢ ШӘШәЫҢЫҢШұШ§ШӘ ЩҶШұШ® ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ Ш§ЩҲШұШ§ЩӮ ШұШ§ ШҜШұ ШіШұШұШіЫҢШҜЩҮШ§ЫҢ Щ…ШӘЩҒШ§ЩҲШӘ ЩҶШҙШ§ЩҶ Щ…ЫҢвҖҢШҜЩҮШҜ. ШҜШұ ЩҶЩ…ЩҲШҜШ§Шұ Ы· Ш§ЩҶЩҲШ§Ш№ Щ…ЩҶШӯЩҶЫҢвҖҢЩҮШ§ЫҢ ШЁШ§ШІШҜЩҮ Ш§ШұШ§ШҰЩҮ ШҙШҜЩҮ Ъ©ЩҮ ШӘШәЫҢЫҢШұШ§ШӘ ЩҶШұШ® ШЁШ§ШІШҜЩҮ ШҜШұ ШіШұШұШіЫҢШҜвҖҢЩҮШ§ЫҢ Щ…Ш®ШӘЩ„ЩҒ ШұШ§ ЩҶШҙШ§ЩҶ Щ…ЫҢвҖҢШҜЩҮШҜ.

ШҜШұ ШЁШӯШ« ШіШ§Ш®ШӘШ§Шұ ШІЩ…Ш§ЩҶЫҢ ЩҶШұШ® ШЁЩҮШұЩҮ ШЁЩҮ ШЁШұШұШіЫҢ ШұЩҒШӘШ§Шұ ЩҶШұШ® ШЁЩҮШұЩҮ ШҜШұ ШҜЩҲШұЩҮвҖҢЩҮШ§ЫҢ Ъ©ЩҲШӘШ§ЩҮвҖҢ ЩҲ ШЁЩ„ЩҶШҜЩ…ШҜШӘ Щ…ЫҢвҖҢЩҫШұШҜШ§ШІЫҢЩ…. ШЁШұШ§ЫҢ ЩҶШҙШ§ЩҶ ШҜШ§ШҜЩҶ Ш§ЫҢЩҶ ШіШ§Ш®ШӘШ§Шұ Щ…ЩҶШӯЩҶЫҢ ШЁШ§ШІШҜЩҮ ШӘШұШіЫҢЩ… Щ…ЫҢвҖҢШҙЩҲШҜ Ъ©ЩҮ ЩҶШұШ® ШЁШ§ШІШҜЩҮ Ш§ЩҲШұШ§ЩӮ Щ…Ш®ШӘЩ„ЩҒ ШҜШұ ШіШұШұШіЫҢШҜЩҮШ§ЫҢ Щ…Ш®ШӘЩ„ЩҒ ШұШ§ ЩҶШҙШ§ЩҶ Щ…ЫҢвҖҢШҜЩҮШҜ. Ш§ЫҢЩҶ Щ…ЩҶШӯЩҶЫҢ Щ…ШЁЫҢЩҶ ШӘЩҒШ§ЩҲШӘ ЩҶШұШ® ШЁЩҮШұЩҮ ШЁШұШ§ЫҢ ШҜЩҲШұЩҮвҖҢЩҮШ§ЫҢ ШІЩ…Ш§ЩҶЫҢ Ъ©ЩҲШӘШ§ЩҮ ЩҲ ШЁЩ„ЩҶШҜЩ…ШҜШӘ Ш§ШіШӘ.

ШЁЩҮвҖҢШ·ЩҲШұ Щ…Ш№Щ…ЩҲЩ„ ЩҲ ШҜШұ ШЁЫҢШҙШӘШұ Щ…ЩҲШ§ЩӮШ№ (Щ…ЩҶШӯЩҶЫҢ ШЁШ§Щ„Ш§ ЩҶЩ…ЩҲШҜШ§Шұ Ы·) Щ…ЩҶШӯЩҶЫҢ ШЁШ§ШІШҜЩҮ ШҙЪ©Щ„ЫҢ ШөШ№ЩҲШҜЫҢ ШЁЩҮ Ш®ЩҲШҜ Щ…ЫҢвҖҢЪҜЫҢШұШҜШӣ ШЁЩҮвҖҢШ№ШЁШ§ШұШӘ ШҜЫҢЪҜШұШҢ Ш§ШәЩ„ШЁ ЩҶШұШ® ШЁЩҮШұЩҮвҖҢЫҢ ШЁЩ„ЩҶШҜЩ…ШҜШӘ ШЁЫҢШҙШӘШұ Ш§ШІ ЩҶШұШ® ШЁЩҮШұЩҮвҖҢЫҢ Ъ©ЩҲШӘШ§ЩҮвҖҢЩ…ШҜШӘ Ш§ШіШӘ. Щ„ЫҢЪ©ЩҶ ШҜШұ ШЁШұШ®ЫҢ Щ…ЩҲШ§ШұШҜ Щ…ШҙШ§ЩҮШҜЩҮ ШҙШҜЩҮ Ъ©ЩҮ Щ…ЩҶШӯЩҶЫҢ ШЁШ§ШІШҜЩҮ ШҙЪ©Щ„ ЩҶШІЩҲЩ„ЫҢ ШЁЩҮ Ш®ЩҲШҜ Щ…ЫҢвҖҢЪҜЫҢШұШҜ. ШҜШұ ШӯШ§Щ„ШӘ Ш§Ш®ЫҢШұШҢ ЩҶШұШ® ШЁЩҮШұЩҮвҖҢЫҢ ШЁЩ„ЩҶШҜЩ…ШҜШӘ Ъ©Щ…ШӘШұ Ш§ШІ ЩҶШұШ® ШЁЩҮШұЩҮвҖҢЫҢ Ъ©ЩҲШӘШ§ЩҮвҖҢЩ…ШҜШӘ Ш§ШіШӘ. Ш§ЫҢЩҶ ШҜШұ ШӯШ§Щ„ШӘЫҢ Ш§ШӘЩҒШ§ЩӮ Щ…ЫҢвҖҢШ§ЩҒШӘШҜ Ъ©ЩҮ ЩҒШ№Ш§Щ„Ш§ЩҶ ШЁШ§ШІШ§Шұ Ш§ЩҶШӘШёШ§Шұ ШҜШ§ШҙШӘЩҮ ШЁШ§ШҙЩҶШҜ ШіШ·Шӯ Ш№Щ…ЩҲЩ…ЫҢ ЩҶШұШ® ШЁЩҮШұЩҮ ШҜШұ ШўЫҢЩҶШҜЩҮ Ъ©Ш§ЩҮШҙ Щ…ЫҢвҖҢЫҢШ§ШЁШҜ. ШҜШұ Ш§ЫҢЩҶ ШӯШ§Щ„ШӘШҢ ЩҒШҙШ§Шұ ШӘЩӮШ§Ш¶Ш§ ШЁШұШ§ЫҢ Ш§ЩҲШұШ§ЩӮ ШЁЩ„ЩҶШҜЩ…ШҜШӘвҖҢШӘШұ (Ъ©ЩҮ ШЁШ§ Ъ©Ш§ЩҮШҙ ЩҶШұШ® ШЁЩҮШұЩҮШҢ ЩӮЫҢЩ…ШӘ ШўЩҶвҖҢЩҮШ§ ШЁЫҢШҙШӘШұ Ш§ЩҒШІШ§ЫҢШҙ Щ…ЫҢвҖҢЫҢШ§ШЁШҜ) ШЁШ§Ш№Ш« Щ…ЫҢвҖҢШҙЩҲШҜ Ъ©ЩҮ ЩӮЫҢЩ…ШӘ Ш§ЫҢЩҶ Ш§ЩҲШұШ§ЩӮ Ш§ЩҒШІШ§ЫҢШҙ ЫҢШ§ШЁШҜ ЩҲ ШҜШұ ЩҶШӘЫҢШ¬ЩҮ ЩҶШұШ® ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ Ъ©Ш§ЩҮШҙ ЫҢШ§ШЁШҜ. ШҜШұ Щ…ЩҲШ§ШұШҜ ЩҶШ§ШҜШұЫҢ ЩҮЩ… Ш§ЫҢЩҶ Щ…ЩҶШӯЩҶЫҢ ШҙЪ©Щ„ Щ…ШіШӘЩӮЫҢЩ… ЩҲ ЫҢШ§ Ъ©ЩҲЩҮШ§ЩҶЫҢ ШЁЩҮ Ш®ЩҲШҜ Щ…ЫҢвҖҢЪҜЫҢШұШҜ.

ШӘЩҒШ§ЩҲШӘ ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ ЫҢШ§ YTM ЩҲ ЩҶШұШ® Ъ©ЩҲЩҫЩҶ

ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ (YTM) ШҜШұШөШҜЫҢ Ш§ШІ ШЁШ§ШІШҜЩҮ Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮ Ш§ШіШӘ ШЁШ§ Ш§ЫҢЩҶ ЩҒШұШ¶ Ъ©ЩҮ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§Шұ ШҜШ§ШұШ§ЫҢЫҢ ШұШ§ ШӘШ§ ШӘШ§ШұЫҢШ® ШіШұШұШіЫҢШҜ ШўЩҶ ЩҶЪҜЩҮ Щ…ЫҢвҖҢШҜШ§ШұШҜ. Ш§ЫҢЩҶ Щ…Ш¬Щ…ЩҲШ№ ШӘЩ…Ш§Щ… ЩҫШұШҜШ§Ш®ШӘвҖҢЩҮШ§ЫҢ Ъ©ЩҲЩҫЩҶ ШЁШ§ЩӮЫҢвҖҢЩ…Ш§ЩҶШҜЩҮвҖҢЫҢ ШўЩҶ Ш§ШіШӘ. ШЁШ§ШІШҜЩҮ Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ ШЁШіШӘЩҮ ШЁЩҮ Ш§ШұШІШҙ ШЁШ§ШІШ§Шұ ЩҲ ШӘШ№ШҜШ§ШҜ ЩҫШұШҜШ§Ш®ШӘвҖҢЩҮШ§ЫҢЫҢ Ъ©ЩҮ ШЁШ§ЫҢШҜ Ш§ЩҶШ¬Ш§Щ… ШҙЩҲШҜШҢ Ш§ЩҒШІШ§ЫҢШҙ ЫҢШ§ Ъ©Ш§ЩҮШҙ Щ…ЫҢвҖҢЫҢШ§ШЁШҜ. ШҜШұ ШӯШ§Щ„ЫҢ Ъ©ЩҮ ЩҶШұШ® Ъ©ЩҲЩҫЩҶ Щ…ШЁЩ„Шә ШіЩҲШҜ ШіШ§Щ„Ш§ЩҶЩҮвҖҢШ§ЫҢ Ш§ШіШӘ Ъ©ЩҮ ШөШ§ШӯШЁ Ш§ЩҲШұШ§ЩӮ ШҜШұЫҢШ§ЩҒШӘ Щ…ЫҢвҖҢЪ©ЩҶШҜ. ЩҶШұШ® Ъ©ЩҲЩҫЩҶ Щ…ШЁЩ„Шә ШіЩҲШҜ ШіШ§Щ„Ш§ЩҶЩҮвҖҢШ§ЫҢ Ш§ШіШӘ Ъ©ЩҮ ШЁШұ Ш§ШіШ§Ші Щ…ШЁЩ„Шә Ш§ШіЩ…ЫҢ Ш§ЩҲШұШ§ЩӮ ШЁЩҮШ§ШҜШ§Шұ ЩҫШұШҜШ§Ш®ШӘ Щ…ЫҢвҖҢШҙЩҲШҜ. ШЁЩҮ Ш·ЩҲШұ Ъ©Щ„ЫҢШҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұШ§ЩҶ Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮ ШӘШөЩ…ЫҢЩ…Ш§ШӘ Ш®ЩҲШҜ ШұШ§ ШЁШұ Ш§ШіШ§Ші ЩҶШұШ® Ъ©ЩҲЩҫЩҶ ЫҢЪ© Ш§ШЁШІШ§Шұ Ш§ШӘШ®Ш§Ш° Щ…ЫҢвҖҢЪ©ЩҶЩҶШҜ ЩҲ ЫҢЪ© Щ…Ш№Ш§Щ…Щ„ЩҮвҖҢЪҜШұШ§ЩҶ Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮШҢ ШЁЫҢШҙШӘШұ Ш§ШӯШӘЩ…Ш§Щ„ ШҜШ§ШұШҜ ШЁШ§ШІШҜЩҮ ШӘШ§ ШіШұШұШіЫҢШҜ Ш§ЩҲШұШ§ЩӮ ШұШ§ ШЁШұШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮвҖҢЪҜШ°Ш§ШұЫҢ ЩҶШёШұ ШЁЪҜЫҢШұЩҶШҜ.

ЩҒШұШ¶ Ъ©ЩҶЫҢШҜ ЫҢЪ© Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮ ШҙШұЪ©ШӘ Ш§ЩҫЩ„ ШЁШ§ Ш§ШұШІШҙ Ш§ШіЩ…ЫҢ ЫұЫ°Ы°Ы° ШҜЩ„Ш§Шұ Щ…ЫҢвҖҢШ®ШұЫҢШҜ Ъ©ЩҮ ШЁШ§ ЩҫШұШҜШ§Ш®ШӘ ШҙШҙ Щ…Ш§ЩҮЩҮ ЩҮШұ ЩҫШұШҜШ§Ш®ШӘ ЫұЫ° ШҜЩ„Ш§Шұ Щ…ЩҶШӘШҙШұ Щ…ЫҢвҖҢШҙЩҲШҜШӣ ШЁЩҮ Ш§ЫҢЩҶ Щ…Ш№ЩҶШ§ Ъ©ЩҮ ЩҮШұ Ы¶ Щ…Ш§ЩҮ ЫұЫ° ШҜЩ„Ш§Шұ ЩҲ ЩҮШұ ШіШ§Щ„ ЫІЫ° ШҜЩ„Ш§Шұ ШҜШұЫҢШ§ЩҒШӘ Щ…ЫҢвҖҢЪ©ЩҶЫҢШҜ. ШЁШұШ§ЫҢ Щ…ШӯШ§ШіШЁЩҮ ЩҶШұШ® Ъ©ЩҲЩҫЩҶ Ш§ЩҲШұШ§ЩӮШҢ Ъ©Щ„ ШіЩҲШҜ ШіШ§Щ„Ш§ЩҶЩҮ ЩҫШұШҜШ§Ш®ШӘЫҢ ШұШ§ ШЁШұ Ш§ШұШІШҙ Ш§ШіЩ…ЫҢ ШӘЩӮШіЫҢЩ… Щ…ЫҢвҖҢЪ©ЩҶЫҢЩ…. ШҜШұ Ш§ЫҢЩҶ Щ…ЩҲШұШҜШҢ Ъ©Щ„ ЩҫШұШҜШ§Ш®ШӘ ШіЩҲШҜ ШіШ§Щ„Ш§ЩҶЩҮ ШЁШұШ§ШЁШұ ШЁШ§ ЫІЫ° ШҜЩ„Ш§Шұ Ш§ШіШӘ. ЩҶШұШ® Ъ©ЩҲЩҫЩҶ ШіШ§Щ„Ш§ЩҶЩҮ ШЁШұШ§ЫҢ Ш§ЩҲШұШ§ЩӮ ЩӮШұШ¶ЩҮ Ш§ЩҫЩ„ ШЁШұШ§ШЁШұ ШЁШ§ ЫІЫ° ШҜЩ„Ш§Шұ ШӘЩӮШіЫҢЩ… ШЁШұ ЫұЫ°Ы°Ы° ШҜЩ„Ш§Шұ ЫҢШ§ ЫІЩӘ Ш§ШіШӘ.

Ш§ЪҜШұ Ш§ЫҢЩҶ Щ…ЩӮШ§Щ„ЩҮ ШЁШұШ§ЫҢШӘШ§ЩҶ Щ…ЩҒЫҢШҜ ШЁЩҲШҜЩҮ Ш§ШіШӘШҢ ЩҫЫҢШҙЩҶЩҮШ§ШҜ Щ…ЫҢвҖҢЪ©ЩҶЫҢЩ… ШЁШ§ ШұЩҒШӘЩҶ ШЁЩҮ ШөЩҒШӯЩҮвҖҢЫҢ Ш§ШөЩ„ЫҢ ЩҲШЁвҖҢШіШ§ЫҢШӘ Ш§ШІ ШўШ®ШұЫҢЩҶ Щ…ЩӮШ§Щ„Ш§ШӘ ЩҲ ЩҮЩ…ЪҶЩҶЫҢЩҶ Щ…ШӯШӘЩҲШ§ЩҮШ§ЫҢ ШӘШӯЩ„ЫҢЩ„ЫҢ Щ…Ш§ ШҜЫҢШҜЩҶ Ъ©ЩҶЫҢШҜ.